<ハイライト>

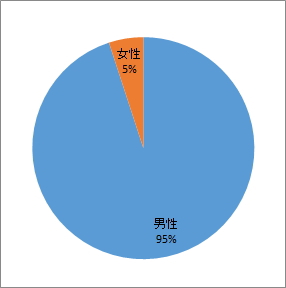

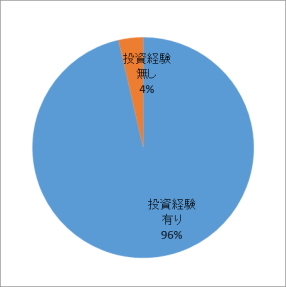

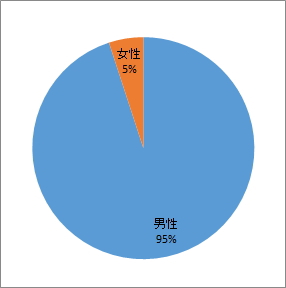

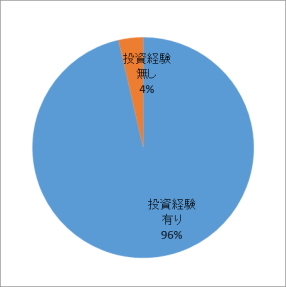

- 回答者の主要な属性は40~70代の男性。96%がJ-REIT個別銘柄の投資経験を持つ。

一人当たりのJ-REIT投資額は「100万~500万円」が全体の4分の1を占めるが、「1,000千万円以上」保有する割合が昨年より上昇しており、REIT投資額の多い層がより買い増す傾向が見られる。

一方、金融資産全体に占めるREITの投資比率は「20%未満」が4割を占め、分散投資の対象と考える投資家が多数。

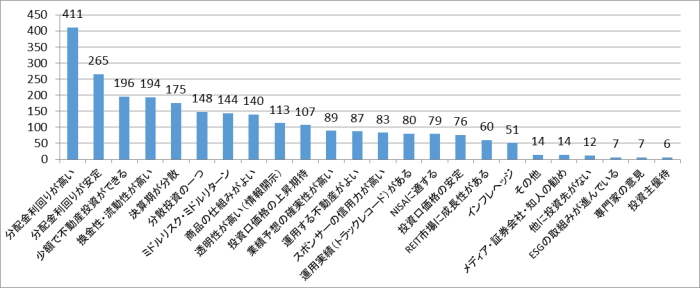

- 銘柄選択の基準として、回答者の9割が「分配金利回り」を挙げ、「投資口価格の上昇・安定」を大きく上回っており、キャピタルゲインよりもインカムゲインを目的とした投資商品として投資家に根付いている。

一方、「運用資産の用途」が昨年より大きくランクアップした。今後投資したい用途に「物流施設」が最も多い点からも、コロナ禍の影響を受けにくい用途の銘柄を選別する意向が強い。

- REITの投資期間は「5年以上」が7割を占める。2020年はコロナ禍の影響を受けて3月に投資口価格が急落する場面があり、また年後半も株式市場と比べて軟調であったが、投資口市況に関係なくインカムゲインを目的とした長期投資と考えられている。

- 一方、今後のREITの投資比率を「20%未満にしたい」とする層が昨年より7%増加している点から、REITの投資比率を増加したいと考える割合が昨年よりも減少している。

売却要因として「分配金の減少」「投資口価格の下落」が昨年よりランクアップしている点からも、コロナ禍の影響による業績及び価格の低迷を懸念していることが分かる。

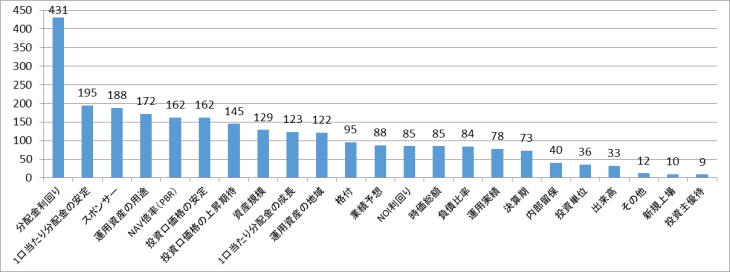

- 個人投資家が今後REITへ期待する点として「1口当たり分配金の上昇」に続いて「1口当たり分配金の安定」が多く、コロナ禍における業績安定を重視する。

また「財務の安定」が「投資口価格の安定」を上回っていることから、投資家が成長性よりも安定性を求める保守的な姿勢に転じている。

- REIT投資未経験者がREITへ投資しない理由を大別すると、「コロナ禍の影響が不明」「不動産及びREIT市況への懸念」「商品性への懸念」となる。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)は、市場創設から19年が経過しました。2020年12月現在、62銘柄が上場、市場全体の時価総額は13.7兆円になります。

不動産・金融・商社・電鉄・住宅・デベロッパー・ホテル・小売・投資ファンド等、多種多様の企業が参入し、不動産を保有・運用する主体として不動産市場を牽引する存在に成長しました。

投資対象も、オフィスビル・賃貸住宅・商業施設に加え、社会経済の変化とともに、物流施設・ホテル・ヘルスケア施設と、様々な用途の不動産に拡大しています。

REITが着実な運用実績を積み重ねた結果、投資家にとっても、不動産賃貸事業に特化し安定した収益を裏付けに高い分配金利回りを持つ金融資産として広く認知されてきました。

しかし2020年は新型コロナウイルスの感染拡大によって、REITの投資口市況が3月に大きく崩れる事態が発生し、REITの投資環境も大きく変わりました。

このように先の見通しが難しい市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」は、個人投資家がコロナ禍においてJ-REITの商品性及び投資環境の変化をどう捉えているのか、その実態把握と今後の市場動向予測、またJ-REIT市場の更なる拡大を目的とし、個人投資家を対象にアンケートを実施しました。

- 調査手法: 「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間: 2020年10月16日~2020年11月20日

- 対象: 個人投資家

- 回答数: 501

<アンケート結果>

1. 回答者の属性 (n=501)

回答者の属性は、従来と変わらず「40代~70代の男性」が中心で、個人投資家の主要層となっている。J-REIT個別銘柄の投資経験は96%と高い割合。

|

<性別>

|

<年齢>

|

<J-REIT個別銘柄の投資経験>

|

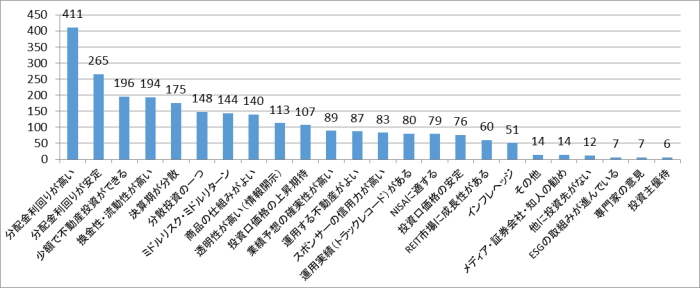

2. J-REIT投資を始めた理由は?(n=投資経験あり483、延回答数2,558)

REIT投資を始めた理由は、回答者の85%が「分配金利回りの高いこと」を挙げ、他の選択肢を圧倒する。また「少額で不動産投資」「換金性・流動性の高さ」も多く、不動産を投資対象とする金融商品の利点が高く評価されている。

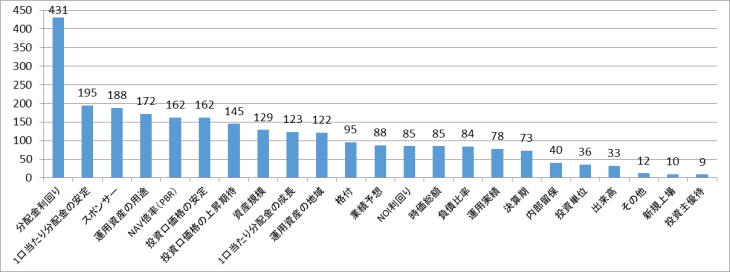

3. 銘柄選択の基準は?重要視することは?(n=投資経験あり483、延回答数2,557)

回答者の89%が、銘柄を選択する上で「分配金利回り」を判断基準としており、REITに投資する上で最重要視する指標として確立している。

また「運用資産の用途」が昨年よりランクアップし、「NAV倍率」や「投資口価格の安定」を上回った。コロナ禍の影響で資産用途による業績の明暗が大きく分かれている背景から、投資家が資産用途を選別する傾向が強まっていると見られる。

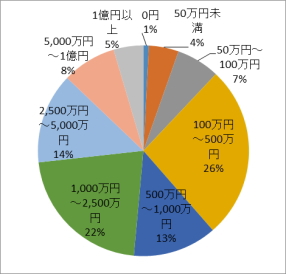

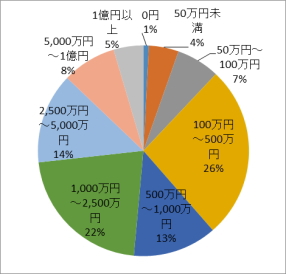

4. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=投資経験あり483)

REIT投資額は、最も比率の高い「100万~500万円」が26%と昨年より変化はないが、1,000万円以上の層がいずれも昨年より増加している点から、既存投資家がREITを買い増しする動きが窺える。

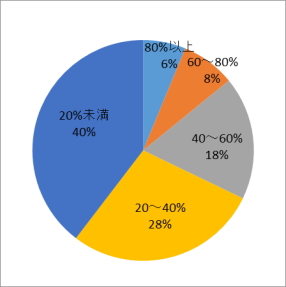

一方、REIT投資額の金融資産全体に占める割合は「20%未満」とする層が4割を占め最も多く、全体の分布でも昨年と大きな違いはない。

<現在のJ-REIT投資額>

|

|

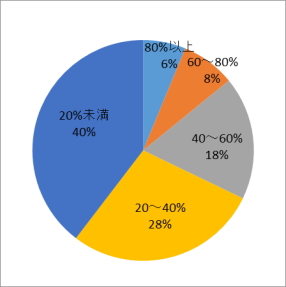

<J-REIT投資額が金融資産全体に占める割合>

|

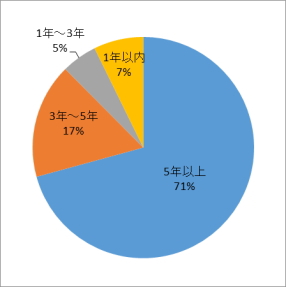

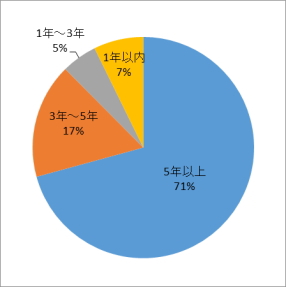

5. J-REIT投資運用期間(予定含め)は?(n=投資経験あり483)

REITの運用期間は、例年同様に「5年以上」とする層が7割を占める。過去のアンケートでは、投資口価格の変動と投資期間に相関関係が見られた(投資口価格の変動が大きいと、投資期間が短い)。しかし2020年はコロナ禍の影響を受け3月に急落する場面もあったが、投資口価格の変動を受けても投資期間に大きな変化は見られない。

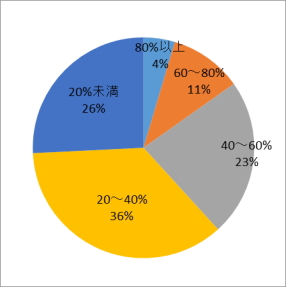

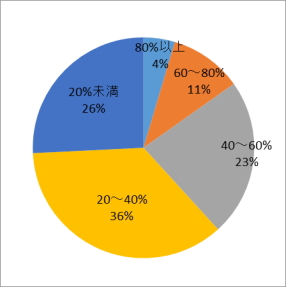

6. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=投資経験あり483)

REIT投資額を金融資産の「20~40%にしたい」とする層が全体の3分の1を占め最も高い。設問4の現在の投資額と比較すると、「20%未満」にしたい層が減少する一方、「20~40%」「40~60%」「60~80%」がいずれも増加している点から、現在よりもREIT投資比率を高めたい意向。

一方、昨年と比較すると「20%未満にしたい」が7%増加する一方、「20~40%にしたい」が3%減少している。REIT投資比率を高めたいと考える割合が昨年より減少していることが分かる。

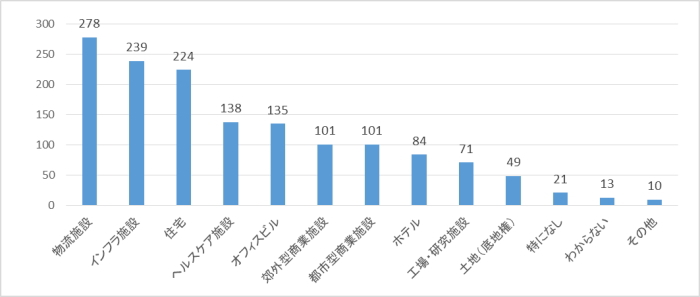

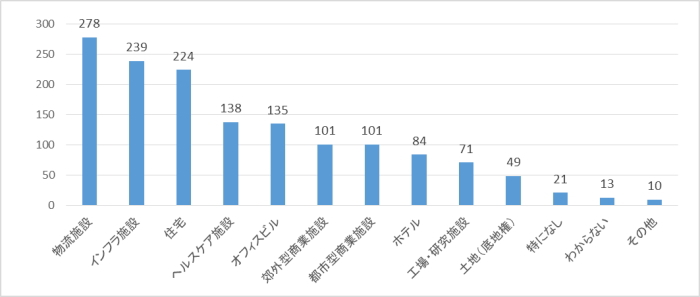

7. 今後投資したい用途は?(n=投資経験あり483、延回答数2,433)

今後投資したい用途として、コロナ禍のマイナス影響を最も受けにくい「物流施設」が最も多く、以降コロナ禍の影響を反映した結果となった。

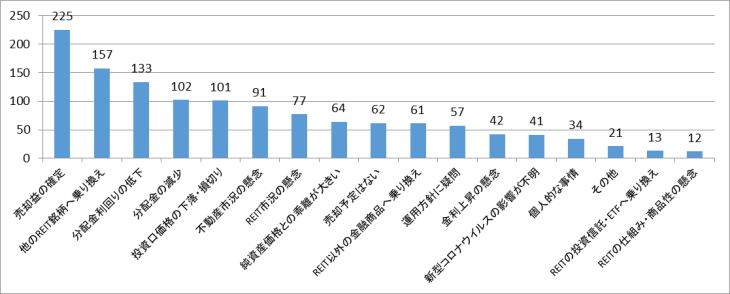

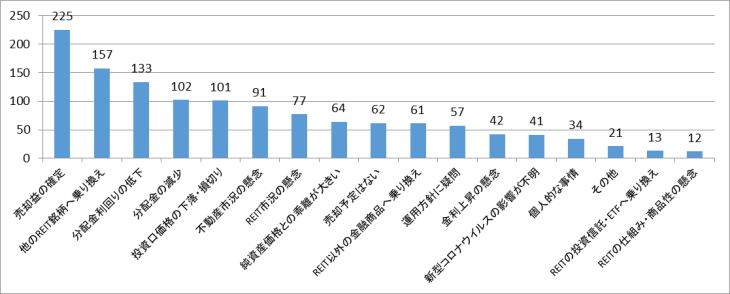

8. 売却しよう(もしくは売却した)とする要因は?(n=投資経験あり483、回答数=1,293)

REITの売却要因は、例年同様に「売却益の確定」が最も多く、投資口価格が上昇すれば売却してキャピタルゲインを確定する動きが窺える。

昨年は投資口市況が好調であったため「売却予定はない」とする層が多かったが、2020年は投資口市況の変調を背景に後退した。

一方、「分配金の減少」「投資口価格の下落」がランクアップしている点から、コロナ禍による業績低迷及び価格下落がREITの売却要因にもなっている。

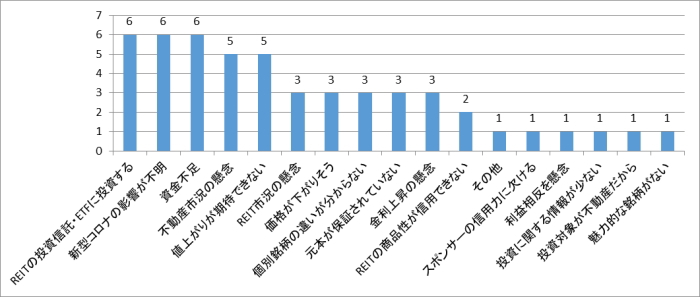

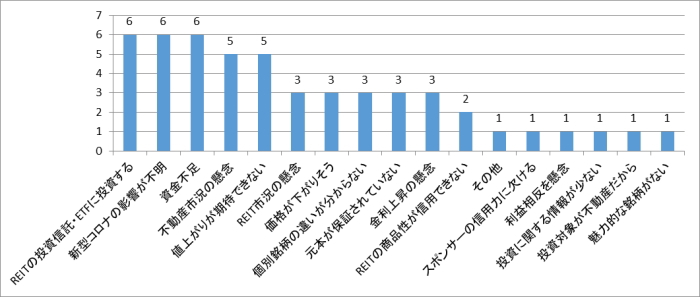

9. J-REIT個別銘柄に投資しない理由は?(n=投資経験なし18)

REIT投資未経験者がREIT個別銘柄に投資しない理由として、「REITの投資信託やETFに投資する」「コロナ禍の影響を懸念」「資金不足」が最も多く三分した。次点に「不動産及びREIT市況に対する懸念」、続いて「元本保証でない」「利益相反懸念」等、REITの商品性に対する懸念に大別できる。

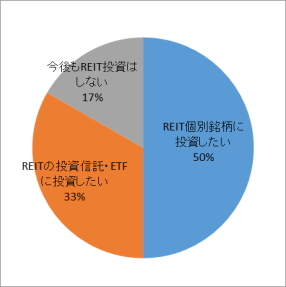

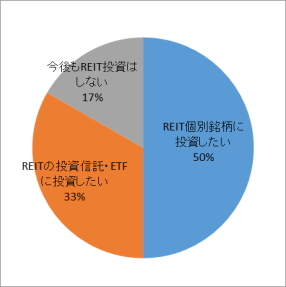

10. 今後J-REITに投資したい?(n=投資経験なし18)

REIT投資未経験者のうち半数が「REIT個別銘柄に投資したい」意向。昨年はREITの投資信託やETFに投資したいとする層が48%と最も多かったが、2020年は投資信託・ETFへ投資したいとする層が33%に減少した。背景として、コロナ禍による用途及び銘柄の業績格差が大きくなったため、投資家自ら銘柄を選択したいとする意向が強まったと推測できる。

一方、「今後もREIT投資はしない」とする割合が、昨年の7%から17%へ大きく上昇した。設問9からも、コロナ禍による影響を見極めたいと考える投資家が多いと考えられる。

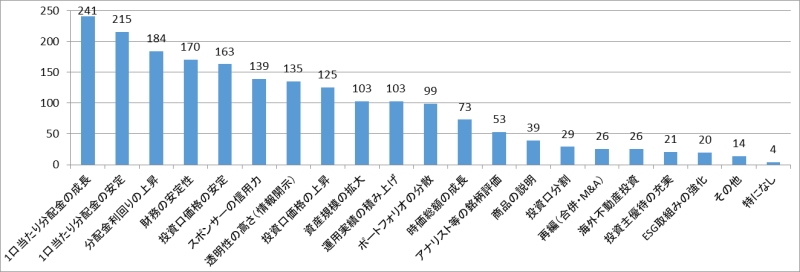

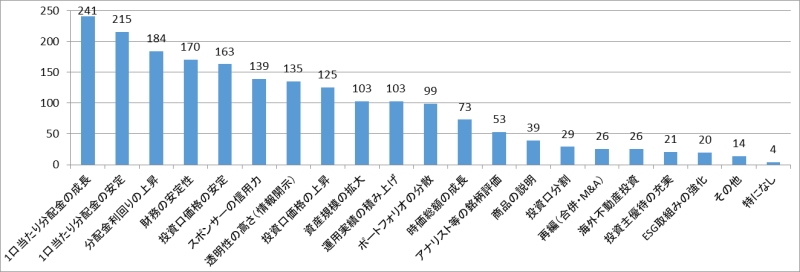

11. J-REIT投資(または追加投資)するために望むことは?(n=501、延回答数1,982)

REIT投資をする上で最も期待することは「1口当たり分配金の成長」と、例年同様の結果となった。一方、昨年は投資口価格の上昇を背景に、2番目に「分配金利回りの上昇(投資口価格の下落)」がランクしたが、2020年は「1口当たり分配金の安定」が大きくランクアップした。コロナ禍を背景に業績の安定を期待する層が急増していることが分かる。

また投資口価格への期待よりも、財務の安定性を求める層が多く、投資家が成長よりも保守的な姿勢を求めていることも窺える。

12. 皆様からのご意見(抜粋)

- コロナ騒動で、スポンサーの運用能力、対応能力の差を感じた。また3月の急落では金融商品であることを改めて実感した。

- スポンサーの不良物件を高値で買わされる状況が出るようなら、J-REITの信用がなくなるし、リスク回避のため投資割合を減らそうと思う。

- 運用会社とスポンサーは完全に切り離して、独立して投資主の利益を最大限になるように考えて運営して頂きたい。

- より一層市場規模拡大に繋がるように、国内外の投資家が参入することを願っています。

- NAVやNOI利回り等は見ますが、自分に現物不動産投資の経験がないため、何をもとに投資判断してよいか分からない面があります。

- コロナの影響で賃料の減額要請や免除があるようだが、今後更に要請が増えるのかどうか、オフィス系は今後どういった方針なのか。

- J-REITを保有する第一の理由は配当利回りである。現在では換金性・安定性等勘案してもJ-REITに勝るものはないのではないかと思っている。高齢になると特に値動きの大きいものは敬遠したい。コロナでホテル系は痛い目にあったが、災害を含めこういうこともあろうと思った。安くなったら買い集めている。

- 日銀がせっせと買っているらしいが、これがどう影響していくのか、単純に右肩上がりになるのかどうか。

- 賃貸収益の変動に比べて、J-REITの値動きは大きいと思う。3月のコロナショックにおいても株式市場以上に変動が大きい。日々の値動きも大引けに急落したり急上昇したりする。こうしたボラティリティの大きさの原因がよく理解できないことが少額投資に繋がっている。もう少し安定してくれればJ-REITへの投資金額も増やせる。

- 銘柄数が多いので、集約化に期待。

- 預金の低金利に変わる新規投資先として運用している。

- 現在はコロナ禍の真っ只中で、全般的にこれ以上価格の上昇が難しい状況と、運用業種(特にホテル、オフィス等)によって大きく価格が低下している状況にあり、今後のREITの見極めに苦慮している。来年こそはコロナの影響が軽減されることを期待したい。

- 15年前に購入したREIT銘柄を持ち続けています。配当利回りは6%を超えました。年齢が上がるにつれて株式からREITへ金融資産をシフトしていこうと考えています。

- 1口当たりの投資口単価がもっと下がるといいと思います。

- 資金力がないため、REITのETFを中心に投資している。セクター別の指数を作成して、セクター別のETFを上場させてほしい。

- 新型コロナでは思わぬ下げに見舞われましたが、長期で見れば安定した投資先だと思う。インフレにも強いだろうし、安定した収益に期待している。

- 安定した配当を期待している。

- 株式投資家と違ってJ-REITは投資家の声が小さいように思える。強引な増資についてきちんと運用側に問題意識を伝えられるような仕組みがあるといいと思う。

- 都心集中だけでなく、地方の優良物件を取得して、地域分散を図ってほしいです。

- 3月のコロナショック後、株式は価格が戻っているものが多いが、REITはまだ戻っていない銘柄が多く、含み損を抱えている。そのあたりの価格変動が予測できず後悔している。

- 投資口価格の安定が望ましい。

- 高利回りで安定した収益を生む商品だと考えている。短期的なキャピタルゲイン狙いではなく、中長期保有で配当を楽しみたい。

- これまでのような値上がりがなく、一時的な暴落もあり、以前より消極的になっている。

- 人口減少やコロナ禍で不動産事業の今後がどうなるか不安で、どの時点でどのように投資していいか分からない。

- コロナでオフィス需要の減少がどれくらいになるかを知りたい。

- 個別銘柄のリスクは取りたくないため、東証REIT指数の平均利回りをインデックスとして理論的に運用できるので、ETFや投信に投資するのがベターと判断している。

- 3月の大暴落以来、東証REIT指数がなかなか回復しないが、今後コロナが収束するにつれて1,800~1,900ポイントまでは戻ることを期待している。

- 透明性の高さ、スポンサーの信用力を高めて頂きたいです。

本アンケートに関するお問い合わせ: JAPAN-REIT.COM運営事務局(アイビー総研株式会社 03-5405-9525 info@ibrc.jp)