<ハイライト>

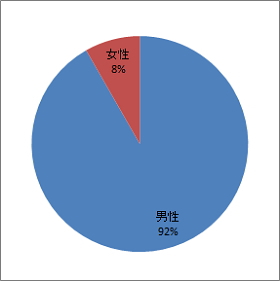

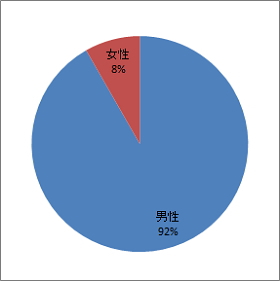

- 回答者の主要層は、40~70代の男性。一方、女性の比率は未だ1割未満と投資への関心が低い。

-

REIT投資の特性として「分配金利回りの高さ」の評価は高く、最も重要な投資指標として確立している。投資期間は5年以上の長期投資としてインカムゲインを目的とする。但し、2014年後半から2015年初頭に掛けて投資口価格が上昇した背景から、キャピタルゲインを期待する意見も増加。

-

「投資口価格の推移」と「投資期間」に相関関係が見られる。2014年後半以降投資口価格の変動が大きかったため、長期投資の比率が減少する一方、短期投資が増加。インカムゲイン投資を期待して投資するも、投資口価格が上昇すればキャピタルゲインの魅力が上回る。但し、投資口価格の変動が大き過ぎると、投資口市況へ懸念が強まる。

-

創設15年目を迎え、運用実績が蓄積したことで、REITの信頼性は回復・向上。今後は、投資口価格・分配金ともに「安定」よりも「成長」を期待する。金融資産全体におけるREIT投資割合をへ高めたい意識が強く、個人投資家の投資姿勢は旺盛。

-

今後REIT投資を始めるには、REIT投信及びREIT-ETFを活用したい意見が増加。背景には、投資単位の低さやリスク分散を優先する意向が見られる。個別銘柄の分類やパフォーマンス等、投資情報を整理して分かりやすく示す対策が求められる。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)は、この9月に創設から15年目を迎える。2015年8月現在53銘柄が上場し、市場全体の時価総額は10兆円を超える。リーマンショック後の市場は一旦低迷したが、合併やスポンサー交代等の再編を経て、アベノミクスとともに投資口市況が安定し、2012年以降新規上場の再開、既存銘柄の公募増資等、再び成長期へ循環している。更に東京オリンピックを見据え、都心部の不動産再開発が活発化する等、REITを含めた不動産市場は活況を呈している。

またREITのトラックレコードを見ると、基本的に不動産の賃貸事業に特化し、配当可能利益の90%超を分配するため、高く安定した分配金実績を継続し、8月現在の平均分配金利回りは3%前半を維持する。更に2014年より導入されたNISA(少額投資非課税制度)は、個人投資家がREIT投資を始める機会を後押しすると期待される。

このような市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」では、個人投資家がJ-REITの投資環境の変化及び商品性をどう捉えているのか、その実態把握と今後の市場動向予測、また投資家層のさらなる拡大を目的とし、個人投資家を対象にアンケートを実施した。

- 調査手法:「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間:2015年5月15日~2015年6月15日

- 対象:個人投資家

- 回答数:351

<アンケート結果>

1. 回答者の属性 (n=351)

性別では、男性が従来同様に9割超を占める。女性の比率は僅かに増えるも、1割の壁は未だ厚く、REITを含め投資への関心が低い点が課題と挙げられる。

年齢別では、主要層は例年同様に40代~70代と大きな変化はみられないが、昨年と比較すると、40代及び60代が僅かに増加している点は団塊世代及び団塊ジュニア世代の人口構造が影響していると見られる。

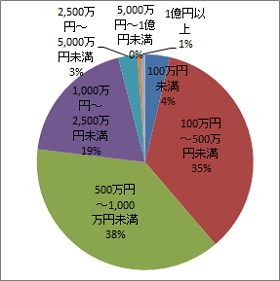

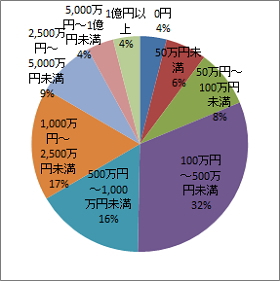

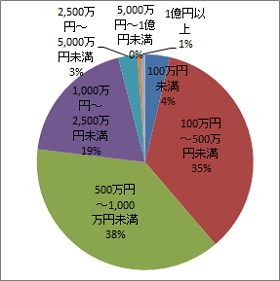

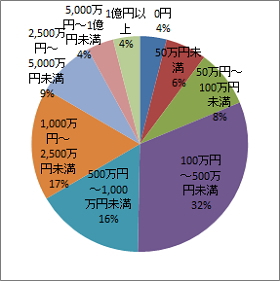

年収別では、100万円~500万円、及び500万円~1,000万円のカテゴリが併せて7割を超える一方で、1,000万円以上が全体の25%に収まっており、REITの投資家は富裕層に偏らず、一般的な収入の投資家が大半である。

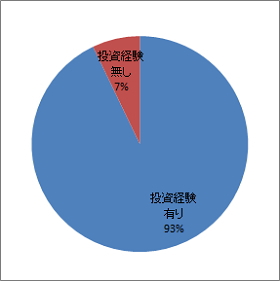

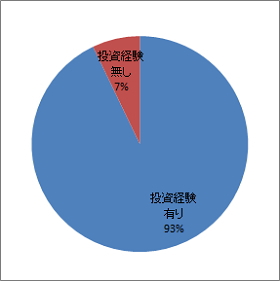

なお、本アンケート回答者の93%がJ-REITの投資経験を持つ。

|

<性別>

|

<年齢>

|

|

<年収>

|

<J-REIT投資経験>

|

2. J-REITのしくみを理解している?各銘柄の特徴を理解している?(n=351)

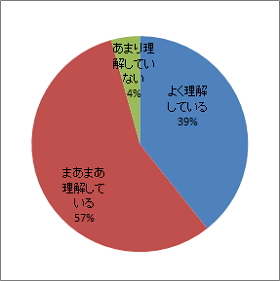

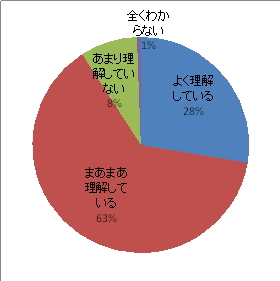

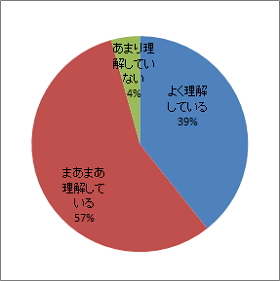

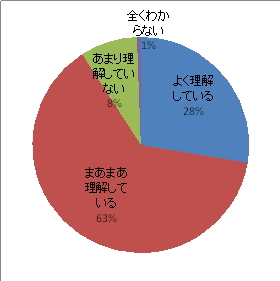

回答者のうち96%と高い割合でREITの仕組みを理解している。また銘柄の特徴についても91%と高い割合が理解を示している点から、上場銘柄が53銘柄と増加しているものの、概ね銘柄の特性、スポンサーや投資用途の分類等は周知されている。

<J-REITの仕組みを理解している?>

|

<銘柄の特徴を理解している?>

|

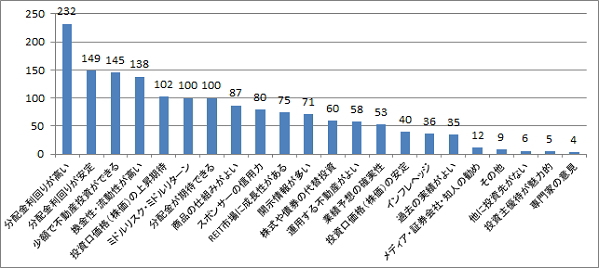

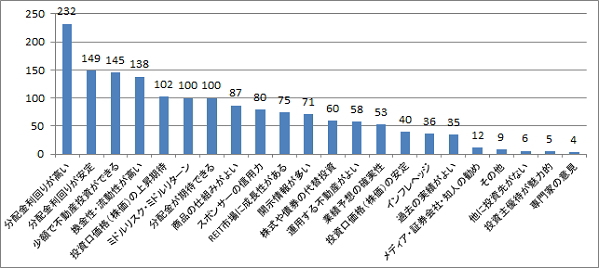

3. J-REIT投資を始めた理由は?(n=投資経験あり326、延べ回答数1,597)

REIT投資を始めた理由として、「分配金利回りが高い」が突出している点から、REITの特性として高く支持されていることが分かる。次点に、「分配金の安定性」「少額で不動産投資」「換金性の高さ」が並ぶ点から、「インカムゲイン投資」と「換金性の高い不動産投資」の2つの代表的な特性が、様々な投資商品の中でREITの優位性として挙げられる。

一方、キャピタルゲイン(投資口価格の上昇)を期待する割合が昨年の24%から今回は31%に大きく上昇している。2014年10月から今年1月に掛けて投資口価格が上昇し、東証REIT指数が7年ぶりの高値を付けた経緯から、キャピタルゲインを期待する声も高まっている。

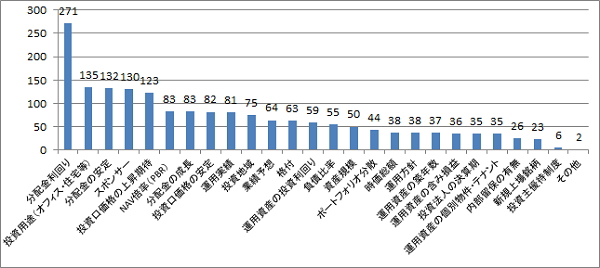

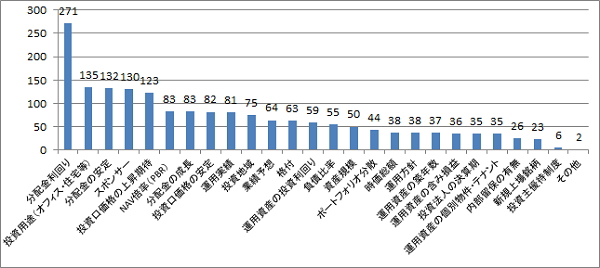

4. 銘柄選択の基準は?重要視することは?(n=投資経験あり326、延回答数1,806)

銘柄選択の基準は、回答者の83%が「分配金利回り」を選択する点から、分配金利回りがREITの最も重要な投資指標として確立されている。

なお、従来は「投資用途」の項目が「分配金の安定性」「スポンサー」「投資口価格」に劣後していたが、今回初めて上位にランクした。トラックレコードの蓄積や、物流施設及びヘルスケア等の新しい用途の台頭に伴い、投資用途によるパフォーマンスの違いが明確化している背景から、用途の特性が投資家に徐々に認知されつつあると見られる。

5. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=投資経験あり326)

現在のREIT投資額は「100万円~500万円」の層が全体の3分の1を占めるが、「500万円~1,000万円」が16%、「1,000万円~2,500万円」が17%と高額投資も一定層を占める。

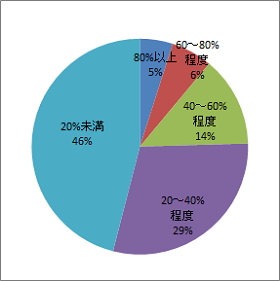

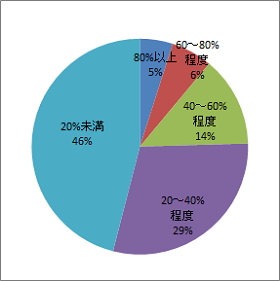

REIT投資額が金融資産全体に占める割合は、「20%未満」が昨年より7ポイント減少し過半を割り込んだ。その一方、「20%~40%」が3ポイント増、「40%~60%」が5ポイント増と、REIT投資比率を高める傾向が見られる。昨年後半からの好調な投資市況やトラックレコートの蓄積からREITへの信頼性が回復・向上していると見られる。

<現在のJ-REIT投資額>

<J-REIT投資額が金融資産全体に占める割合>

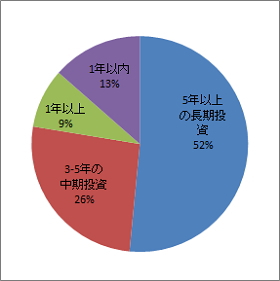

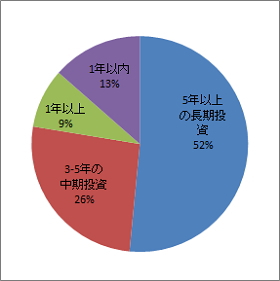

6. J-REIT投資運用期間(予定含め)は?(n=投資経験あり326)

投資期間を「5年以上」とする割合が52%と過半を占め、インカムゲインを目的とした長期投資とする位置付けは概ね維持されている。しかし昨年後半から投資口価格の変動が大きかったため、「5年以上」の割合が昨年から6ポイント低下した一方、「1年以上」の短期投資とする層が5ポイント増加。投資口価格の推移と投資期間に相関性がある点から鑑みて、REITがインカムゲインの特性をより強めるためには、分配金の安定性とともに投資口価格の安定性を高める必要があろう。

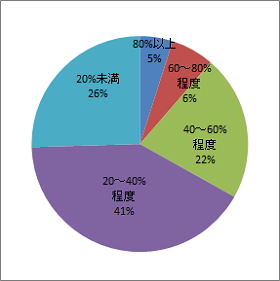

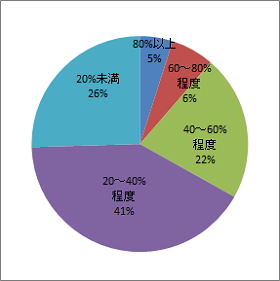

7. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=投資経験あり326)

REITの投資割合が金融資産全体の「20%~40%」を希望する層が全体の41%と最も高い割合を示した。設問5の「現在の投資割合」と比較すると、「20%未満」が46%(現状)→26%(希望)と大きく減少する一方、「20%~40%」が29%(現状)→41%(希望)、「40%~60%」が14%(現状)→22%(希望)に増加と、REITの投資割合を高めたい意向が強い。現在の投資割合と乖離が生じている点から、個人投資家の投資余地は充分にあると見られる。

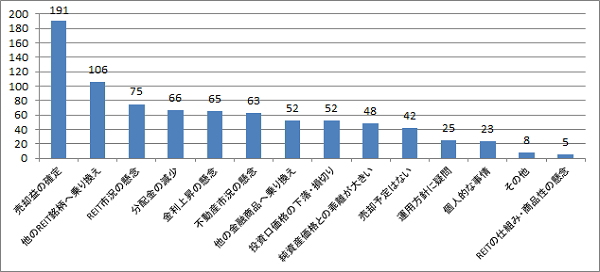

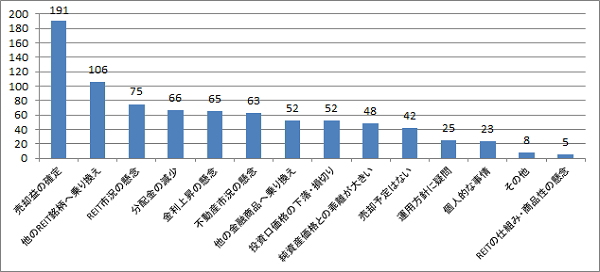

8. 売却しよう(もしくは売却した)とする要因は?(n=投資経験あり326、回答数=821)

「投資口価格の売却益」が、売却する理由としてを最も多い。月間の投資口売買動向によれば、個人投資家はほぼ売越し主体となっており、その背景には、インカムゲイン投資としての魅力から長期投資を想定して投資を始めるが、投資口価格が上昇すればキャピタルゲインの魅力の方が上回るという意識が見て取れる。更に売却後はより分配金利回りの高い「他のREIT銘柄」へ資金を移動する動きも推測される。また、「分配金の減少」より「REIT市況の懸念」の回答数が昨年と逆転した背景には、賃貸市況の改善から分配金の減少リスクは減少する一方、不安定な投資口価格を受け、投資口市況への懸念材料が高まっていると見られる。

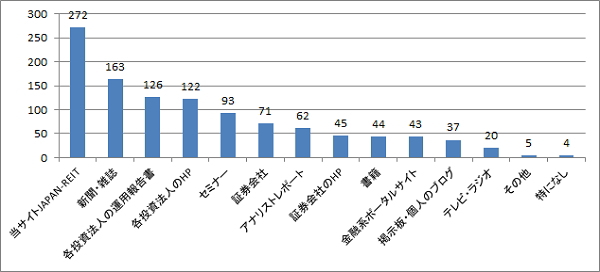

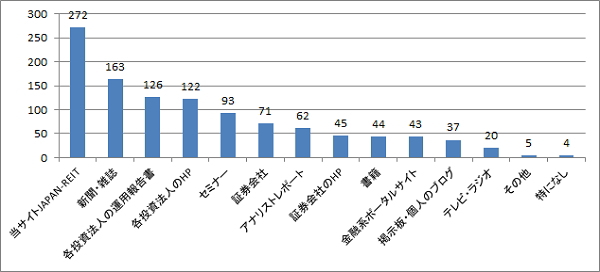

9. 投資情報はどこで手に入れる?(n=351)

本アンケートを行っている経緯から、本サイト「JAPAN-REIT.COM」を参考とする投資家が77%と高い割合を示す。また、決算毎に投資家に送られる「各投資法人の資産運用報告書」が36%と比較的高い数字を示している点から、資産運法報告書が個人投資家への重要なツールとなっている。即効性の高いWEBは便利で重要度も高いが、手元に送られる資料は投資家がじっくり目を通してREITを理解する貴重な媒体となっている。

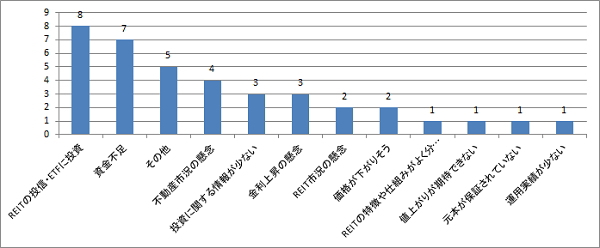

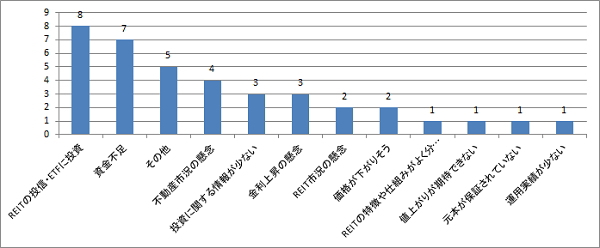

10. J-REIT個別銘柄に投資しない理由は?(n=投資経験なし36)

REIT投資の未経験者がREITの個別銘柄に投資しない理由として、「REIT投信やREIT-ETFへ投資」と代替投資の割合が最も多く、その背景には、個別銘柄への違いが分からない等の課題が挙げられる一方、投信やETFの投資単位が小さい点やリスク分散のメリットも考えられる。投信やETFは、投資未経験者の第一歩に適しており、NISAと併せて個人投資家のすそ野の拡大に貢献していくと考えられる。

一方、トラックレコードの蓄積からREITへの理解度の低さや市況への懸念を挙げる割合は昨年より低下しており、REITの認知度・信頼度は高まっていると言える。

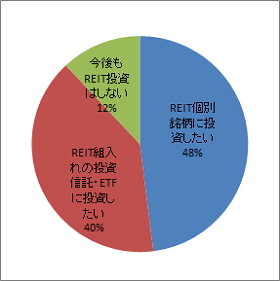

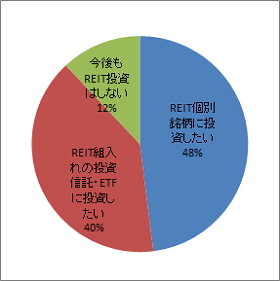

11. 今後J-REITに投資したい?(n=投資経験なし36)

投資未経験者のうち、88%がREIT(投信やETFを含む)への投資を希望するが、個別銘柄へ直接投資したい割合が昨年の75%から48%へ激減する一方、REIT投信やREIT-ETFへ投資したい割合が17%から40%へ増加した。この背景には、投資単位が小さい点やリスク分散を評価する意識が強いと見られる。一方で、投資初心者にとっては、過去最高の53銘柄となり、物流施設やヘルスケア施設等の用途も増えて、個別銘柄の分類やパフォーマンスがより複雑化している点が個別投資を敬遠する要因として挙げられよう。複雑化する情報を整理して投資家に示す対応が求められる。また投資初心者向けには、80本超存在するREIT投信及びREIT-ETFの情報整理の必要性も高まる。

12. J-REIT投資(または追加投資)するために望むことは?(n=351、延べ回答数1,454)

昨年は「分配金の成長」と「分配金の安定」がほぼ拮抗する結果であったが、今回は再び「分配金の成長」が「分配金の安定」を大きく上回る結果となり、アベノミクス期待が高まった一昨年と近似の結果となった。企業業績回復を裏付けに景気回復が不動産の賃貸市況へ波及し、賃料上昇期待の表われと捉えられる。それに伴い今回は「投資口価格の上昇」が「投資口価格の安定」を大きく上回り、REITに対して安定性よりも成長性を求める姿勢が強い。一方、好調な資金調達環境を反映して「財務の安定性」は昨年より後退した。

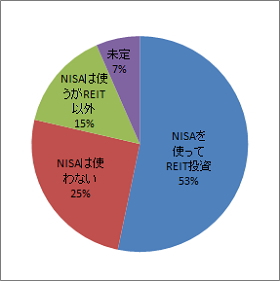

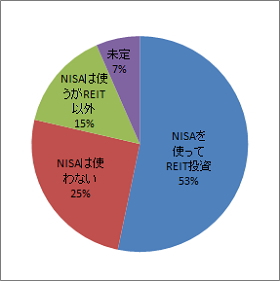

13. NISAを活用してREIT投資したい?(n=351)

2014年から導入されたNISAの活用については、過半数がREIT投資へ活用することを示す。個人投資家をNISAを活用してREITに投資することが現実的となれば、REIT市場のすそ野は大きく拡大するであろう。そのためには、REIT市場の信頼性を更に高め、投資しやすい環境を整備することが必要となる。

また昨年は「未定」が16%であったが、今回は7%に低下。その代わりに、「NISAをREITに使う」・「REIT以外に使う」・「NISAは使わない」がそれぞれ微増となり、NISA開設から一年が経過したことで、NISAの活用のメリット・デメリットを投資家が判断できるようになったと言える。

。