<ハイライト>

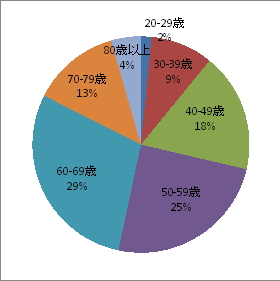

- 回答者は30~70代の男性、なかでも50~60代がREITの個人投資家の中心的存在。

-

REIT投資の最大の魅力は「分配金利回りの高さ」。REIT投資は「インカムゲイン投資」と「不動産投資」と位置付けられ、他の金融商品と比較してこれら2つの特性が評価される。

-

REIT投資の魅力が浸透したことにより、金融資産全体におけるREIT投資の割合を高めたい意向が強まる。

-

2013年前半は投資口価格の変動が大きかったため、投資口価格の上昇により売却益を確保する短期的な投資姿勢が増加したが、2014年前半は投資口価格が安定していることからキャピタルゲイン投資として見る比重は低下。投資口価格が安定すれば投資期間を5年以上の長期投資とする割合が高まる。

-

REIT投資(追加投資)するために投資家が求めるものは、分配金の「安定性」と「成長性」と二分する。銘柄が多様化するにつれ投資家のニーズにも多様化が見られる。投資用途による収益特性や個別銘柄の違い・比較等を分かりやすく明示することが求められる。

-

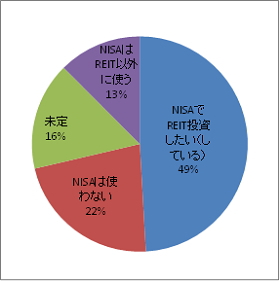

回答者の半数がNISAを活用してREIT投資したい意向。一方、NISA制度を活用しないとする意見もある。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)市場は創設から12年半が経過、2014年6月現在46銘柄が上場し、市場全体の時価総額は約8兆円となる。リーマンショック以降低迷したが、合併やスポンサー変更等の再編、日銀の資産買入れ基金等の政策を経て、投資口市況が安定するとともに、2012年以降新規上場の再開や、既存銘柄の公募増資等、再び成長期へと回帰している。これまでの収益実績を見ると、REITは不動産の賃貸事業に特化しているため比較的収益が安定しており、更に配当可能利益の90%超を分配する仕組みを持つことから、高く安定した分配金実績を維持している。

また、2014年よりNISA(少額投資非課税制度)が導入された。分配金が高く安定しているREITはNISAの非課税の恩恵を受けやすい点から、個人投資家がREIT投資を始める機会として期待される。

このような市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」では、個人投資家がJ-REITの投資環境の変化及び商品性をどう捉えているのか、その実態把握と今後の市場動向予測、また投資家層のさらなる拡大を目的とし、個人投資家を対象にアンケートを実施した。

- 調査手法:「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間:2014年4月10日~2014年5月10日

- 対象:個人投資家

- 回答数:450

<アンケート結果>

1. 回答者の属性(n=450)

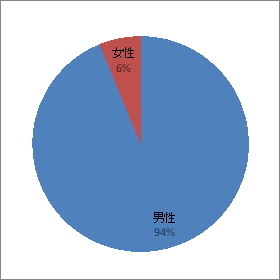

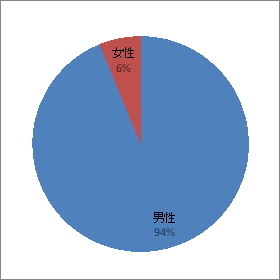

性別では、男性が94%を占め、昨年より3ポイント上昇。一方、女性の割合は未だかつて1割を超えたことがない。

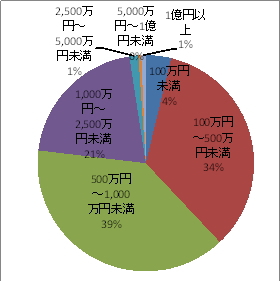

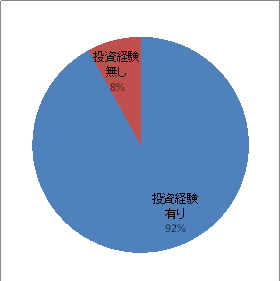

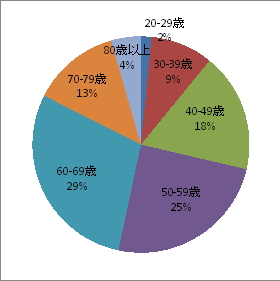

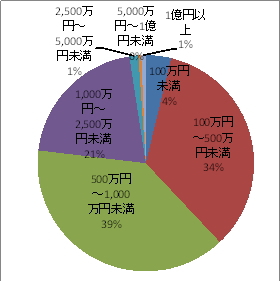

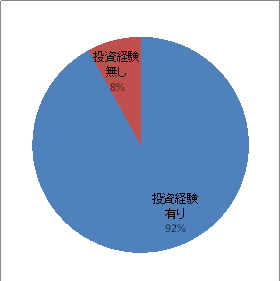

年齢別では、例年同様30代~70代が主な投資家層となるが、なかでも50代~60代が過半数を占めることから、シニア世代の男性がREITの個人投資家の中心的存在となっている。年収別では500~1,000万円の水準が全体の45%を占める。なお、本アンケート回答者の92%がJ-REITの投資経験を持つ。

|

<性別>

|

<年齢>

|

|

<年収>

|

<J-REIT投資経験>

|

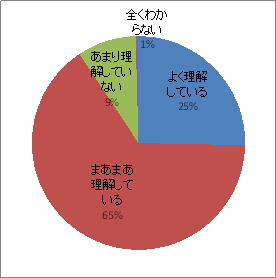

2. J-REITのしくみを理解している?各銘柄の特徴を理解している?(n=450)

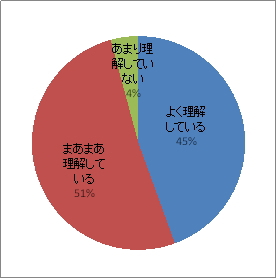

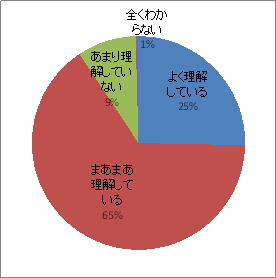

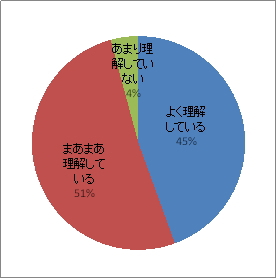

回答者のうち96%とほとんどがREITの仕組みを理解している。銘柄の特徴についても90%と高い割合を示しており、新規上場が再開した2012年来13銘柄が上場と銘柄数が急増しているにも関わらず、投資家にはスポンサーや投資用途等の違いが浸透しているとみられる。

<J-REITの仕組みを理解している?>

|

<銘柄の特徴を理解している?>

|

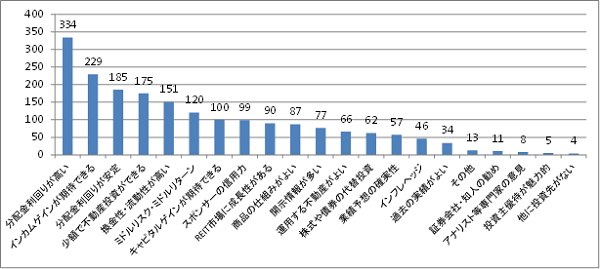

3. J-REIT投資を始めた理由は?(n=投資経験あり414、延べ回答数1,953)

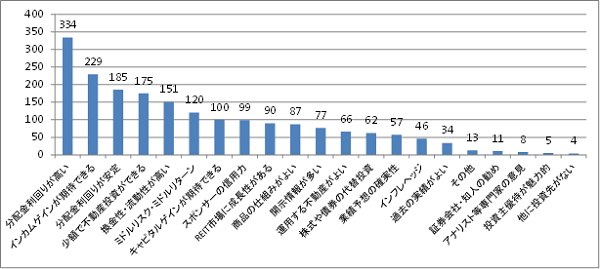

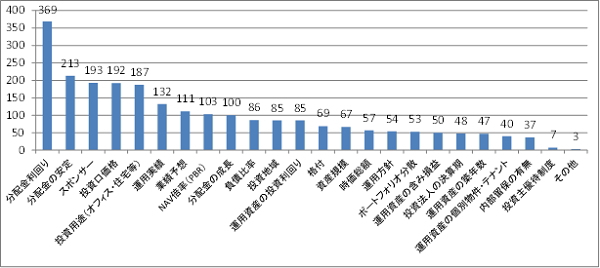

REIT投資を始めた理由として、8割の回答者が「分配金利回りの高さ」を挙げることから、分配金を目的とした利回りの高い投資を期待していることが分かる。また次に「インカムゲインの高さ」「分配金利回りの安定性」「少額で不動産投資」「換金性・流動性の高さ」が追随する。これらを整理すると、REITを「インカムゲイン投資」「不動産投資」と位置付け、この2つの特性が高く評価されている。一方、キャピタルゲイン(投資口価格の上昇)期待する割合は、回答者の24%に留まる。

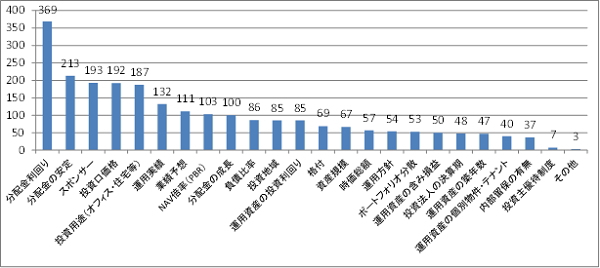

4. 銘柄選択の基準は?重要視することは?(n=投資経験あり414、延回答数2,388)

回答者の9割が銘柄選択の基準として「分配金利回り」を挙げており、REITの投資指標として最も重視されている。次いで、「分配金の安定」「スポンサー」と続く。「分配金の成長」よりも「分配金の安定」を指標とする回答が2倍強に上る点から、投資家がREITに対し成長性よりも安定性を強く求めていることが分かる。

昨年は、アベノミクス期待から3月に東証REIT指数が1,700ポイント超と急上昇した結果、キャピタルゲインを期待し「投資口価格」が2番目に挙がったが、今年は投資口価格が安定していることから、「投資口価格」のランクが低下した。このように投資口価格の推移によって、銘柄選択の仕方や指標が変化する点が窺える。

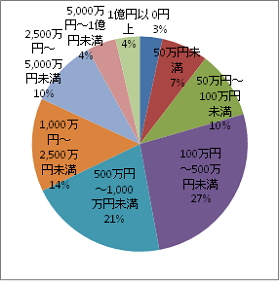

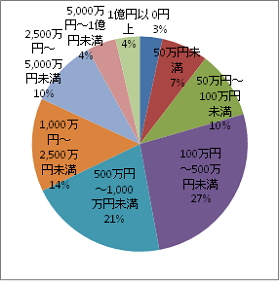

5. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=投資経験あり414)

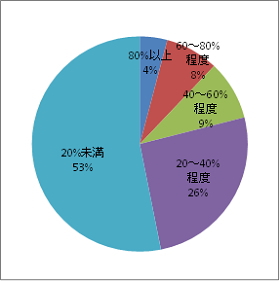

現在のREIT投資額は「100万~500万円」の層が27%と最も高いが、昨年の同カテゴリと比べると7ポイント低下した。一方、「2,500万~5,000万円」の層が昨年より3ポイント増加している点から見て、既存投資家が買い増しを進めていることが推察できる。REIT投資額が金融資産全体に占める割合は、「20%未満」が昨年より4ポイント上昇し、全体の53%を占める。また「60%~80%」が3ポイント上昇する一方、「40%~60%」が7ポイント低下した点から見て、REIT投資に比重を置く層と、その反対に投資割合を低下する層(もしくは投資を始めた層)と、僅かながら二極化の傾向が読み取れる。

<現在のJ-REIT投資額>

<J-REIT投資額が金融資産全体に占める割合>

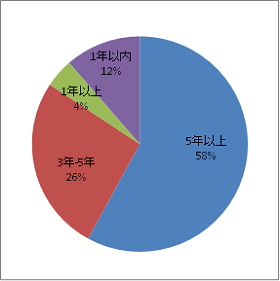

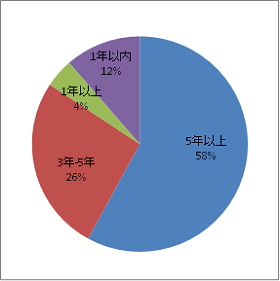

6. J-REIT投資運用期間(予定含め)は?(n=投資経験あり414)

投資期間を「5年以上」とする割合が58%と最も高い点から、インカムゲインを目的とした長期投資とする位置付けがわかる。投資口価格が上昇した昨年と比べると9ポイント増加したが、2年前と比べると同水準に戻った点から見て、投資口価格の推移と投資期間に相関性があることがわかる。

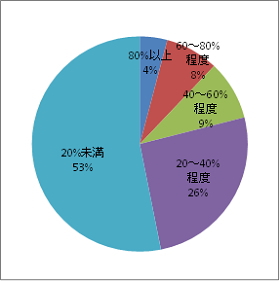

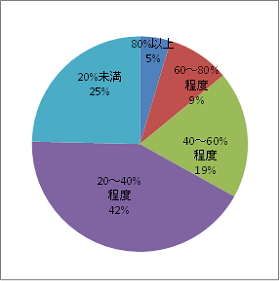

7. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=投資経験あり414)

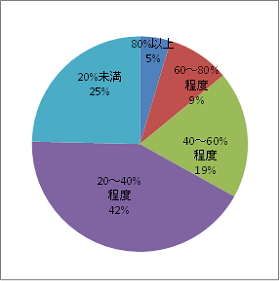

REITの投資割合を金融資産全体の「20%~40%」としたい層が、投資経験ある回答者のうち42%と最も高い割合を示した。設問5の現在の投資額と比較すると、「20%未満」が減少する一方、「20%~40%」「40%~60%」が増加している点から見て、今後REITの投資割合を高めたい意向が強い。

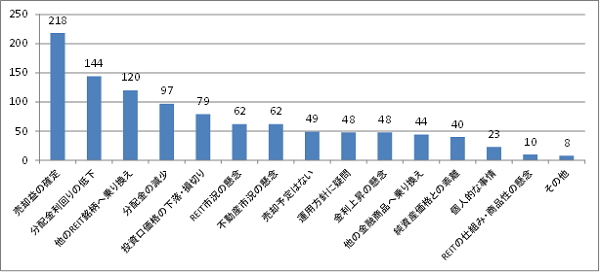

8. 売却しよう(もしくは売却した)とする要因は?(n=投資経験あり414、回答数=1,052)

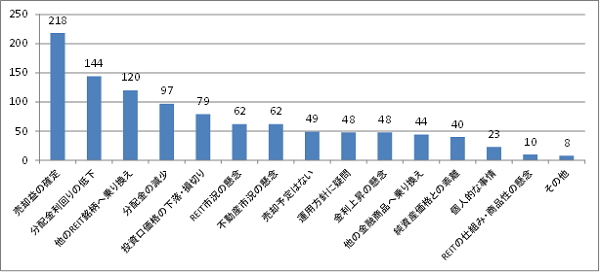

売却する要因として最も多いのは、「売却益の確定」となり、インカムゲイン投資を期待するも、投資口価格が上昇すれば、売却してキャピタルゲインを得る意向を示す。また、次点に、「分配金利回りの低下」「他銘柄へ乗り換え」と続く点から、投資口価格の上昇又は分配金の低下により分配金利回りが低下すれば、投資効率の高い他銘柄へ乗り換える行動が予測できる。一方、昨年と比較して、REIT市況や不動産市況のリスクに関する項目が後退している点から、REITを取り巻く投資環境への懸念は薄れ、一定の安心感が保たれているとみられる。

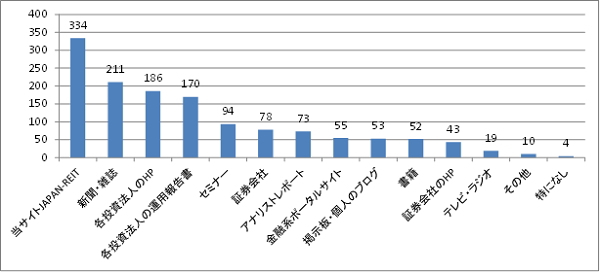

9. 投資情報はどこで手に入れる?(n=450)

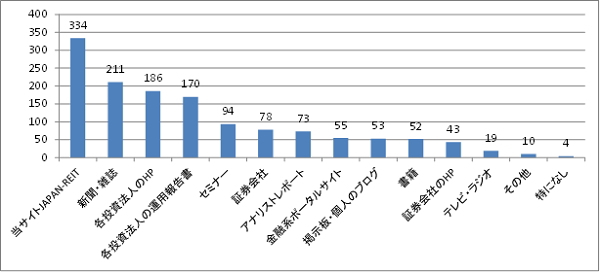

本アンケートを行っている経緯もあり、REIT全銘柄を横断的に取り扱う本サイト「JAPAN-REIT.COM」を参考とする投資家が74%と高い割合を示す。その他、投資家のアクションとして「各投資法人のサイト」へアクセスしたり、決算毎に投資家に送られる「各投資法人の資産運用報告書」も活用されている。個人にも分かりやすく読みやすい点が評価されるポイントと考えられる。

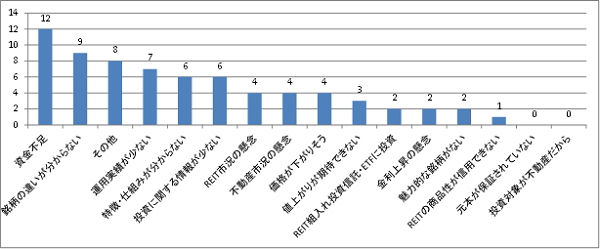

10. J-REITに投資しない理由は?(n=投資経験なし36)

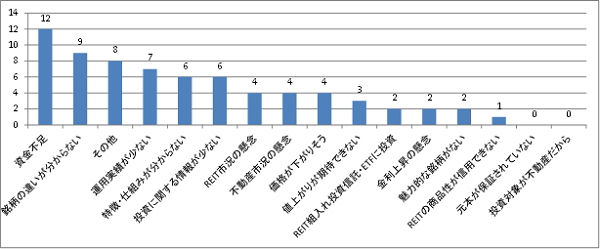

REIT投資の未経験者がREITに投資しない理由として「資金不足」が一番多いが、次点に「銘柄の違いが分からない」が位置する。全46銘柄ある中で、銘柄の特性をより打ち出すこと、銘柄を比較して違いを示すことが求められよう。

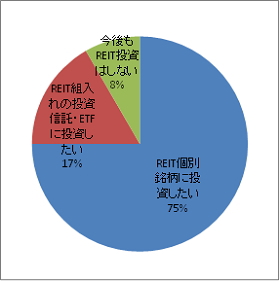

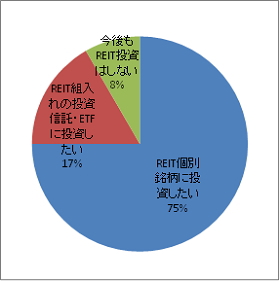

11. 今後J-REITに投資したい?(n=投資経験なし36)

投資未経験者のうち、92%がREIT(個別銘柄、REIT-ETFやREIT投信を含む)への投資に興味を示している。中でも個別銘柄へ直接投資したい割合が多い点から、設問10の回答も含め、個別銘柄の特性、他銘柄との違いを分かりやすく明示することが求められ、延いては銘柄毎の競争力を高めることがREIT全体の成長にも繋がると考えられる。

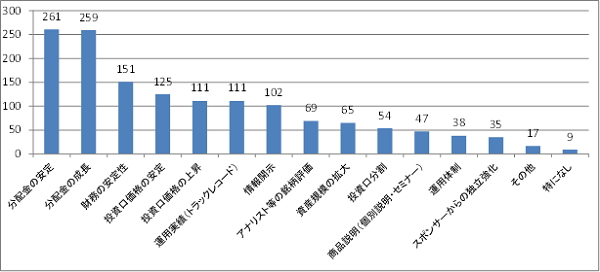

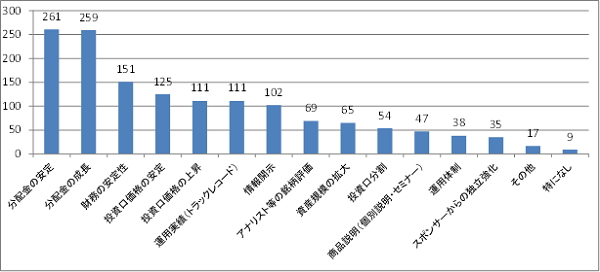

12. J-REIT投資(または追加投資)するために望むことは?(n=450、延べ回答数1,454)

昨年はアベノミクス期待から「分配金の成長」が「分配金の安定」を上回る結果が表われたが、今年は両者がほぼ拮抗しており、投資家の求めるものが、分配金の「安定性」と「成長性」と二分する傾向にある。セクターによって収益特性が異なる点から、レジデンス系は「分配金の安定性」に優位性がある一方、オフィスビル系銘柄においてはオフィスビル市況に改善の兆しが表われるなか、「分配金の成長」が求められよう。このように、市場が拡大、銘柄が多様化するにつれ、投資家のニーズも多様化することが予想される。

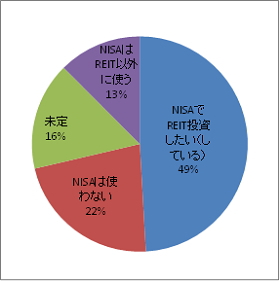

13. NISAを活用してREIT投資したい?(n=450)

2014年から導入されたNISAを活用したい(している)層は全体の62%。更に全体の50%がREITに活用する可能性を示唆しており、分配金非課税により投資効率が高まるメリットは大きいと言える。一方、NISAは使用しないとする層も全体の22%に上る。NISAへの理解は浸透しながらも、積極的な活用は限定的であることから、制度に改善の余地も残す。