<ハイライト>

-

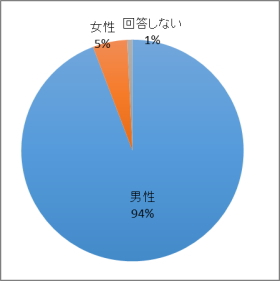

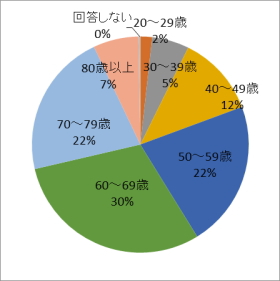

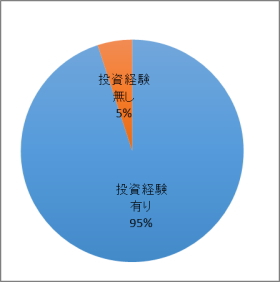

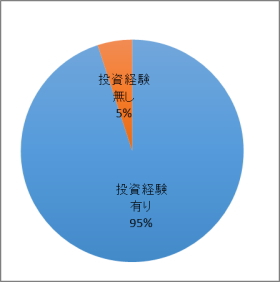

回答者の主要な属性は40~70代の男性。女性の割合は5%だが昨年より微増。95%がJ-REIT個別銘柄の投資経験を持つ。

-

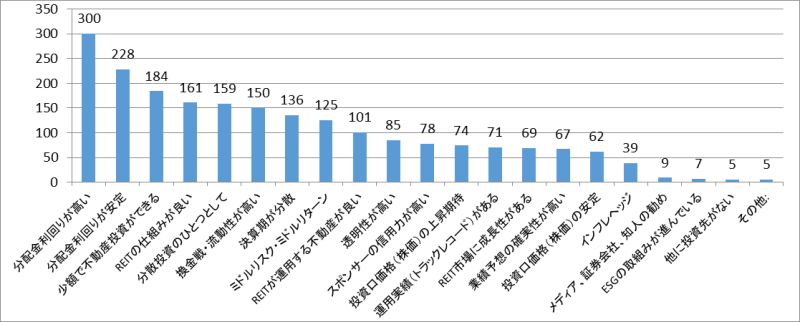

REITの分配金利回りの高さに着目し、長期のインカムゲイン投資を目的とする。また「不動産投資」でありながら「換金性・流動性が高い」こともREITの魅力と捉えられている。但し、投資口価格が上昇すれば売却してキャピタルゲインを確定する動きも見られる。

-

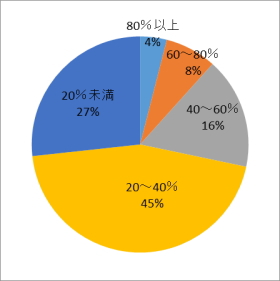

現在のJ-REIT投資額は「100万~500万円」が最も多く、金融資産に占める割合は「20%未満」が半数近くと、REITを分散投資の一つに位置付けるが、今後は「20~40%」へREIT投資を高めたい意向。

-

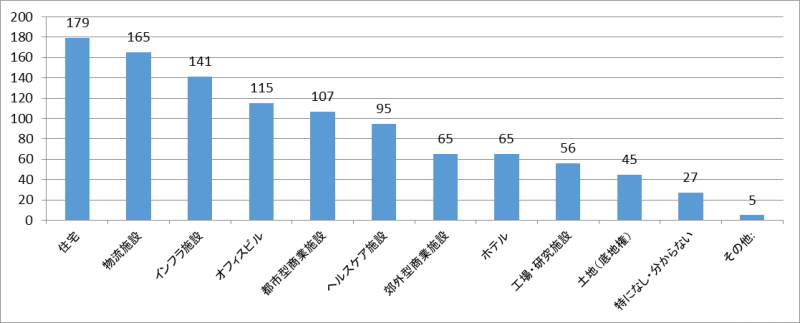

今後投資したい用途は、「住宅」が最も多く、昨年の「物流施設」から大きく逆転した。物流施設銘柄の分配金利回りが既に低いことや増資が多いことから、投資口価格に高値警戒感がある一方、住宅銘柄の賃貸収入の安定性やポートフォリオ分散による収益安定の高さが、コロナ禍で改めて見直されたと考えられる。REITの投資対象としてはまだ市場が確立していない「インフラ施設」に期待する声も多い。

-

今後REITへ期待する点は、「分配金の成長」が最も多いが、オフィス賃貸市況の悪化による減配や物件売却益計上に伴う一時的な増配により分配金の増減幅が拡大している背景から「分配金の安定性」を求める傾向が強まっている。

-

REIT投資未経験者のうち、今後投資したい割合は95%と依然として高いものの、「REITの投資信託やETF」へ投資したい割合が増加し、「個別銘柄」へ投資したい割合が減少した。個別銘柄を自ら選別するリスク・リターンを取らず、より分散投資したい傾向が強まる。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)は、市場創設から21年が経過しました。2022年12月現在、61銘柄が上場、市場全体の時価総額は約16兆円になります。不動産・金融のみならず、商社・電鉄・デベロッパー等多種多様の企業が参入し、不動産を保有・運用する主体として不動産市場を牽引する存在に成長しました。また投資対象も、オフィスビル・賃貸住宅・商業施設に加え、社会経済の変化とともに、物流施設・ホテル・ヘルスケア施設と、様々な用途に拡大し、着実に運用実績を積み重ね、不動産賃貸事業に特化した安定収益を裏付けに、高い分配金利回りを持つ金融資産として広く認知されてきました。

しかしコロナ禍によって、オフィスや住宅に求められる役割が変わり、賃貸市場に変化が出ています。また諸外国ではインフレが進み金利上昇に伴う投資市場への影響が懸念されています。

このように先の見通しが難しい市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」は、個人投資家の皆様がJ-REITの商品性及び昨今の投資環境の変化をどう捉えているのか、その実態把握と今後の市場動向予測、またJ-REIT市場の更なる拡大を目的とし、個人投資家を対象にアンケートを実施しました。

- 調査手法: 「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間: 2022年11月11日~2022年12月11日

- 対象: 個人投資家

- 回答数: 398

<アンケート結果>

1. 回答者の属性 (n=398)

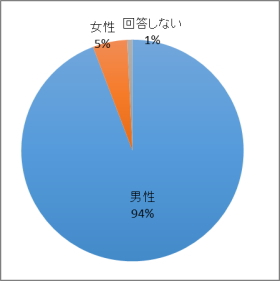

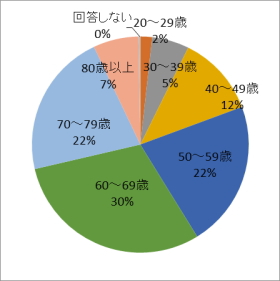

回答者の属性は、例年同様「40代~70代の男性」が中心。年齢別割合は昨年とあまり変わらないが、性別で見ると女性の割合が5%と少数ながらも昨年の2%から増加した。回答者の95%がREIT個別銘柄の投資経験が有り、従来同様に高い水準を維持。

<性別>

|

<年齢>

|

<J-REIT個別銘柄の投資経験>

|

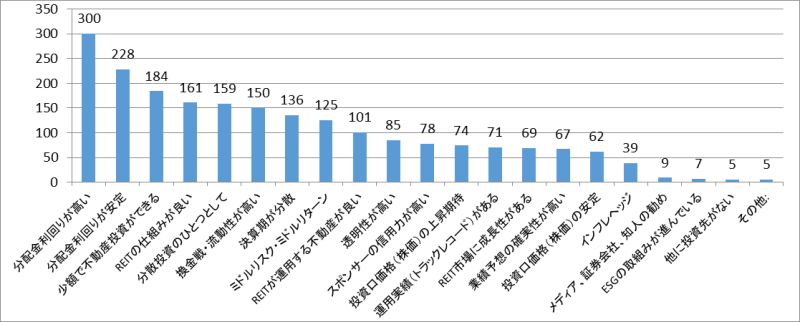

2. J-REIT投資を始めた理由は?(n=投資経験あり378、延回答数2,115)

REIT投資を始めた理由は、回答者の79%が「分配金利回りが高い」、60%が「分配金利回りが安定」を挙げる点から、高く安定した分配金利回りを持つインカムゲイン投資として広く認知されていることが分かる。また「少額で不動産投資」「分散投資のひとつ」「換金性・流動性の高さ」が支持されていることから、多くの金融商品の中で、投資対象が不動産でありながら換金性・流動性が高い特性もREIT投資の魅力と捉えられている。

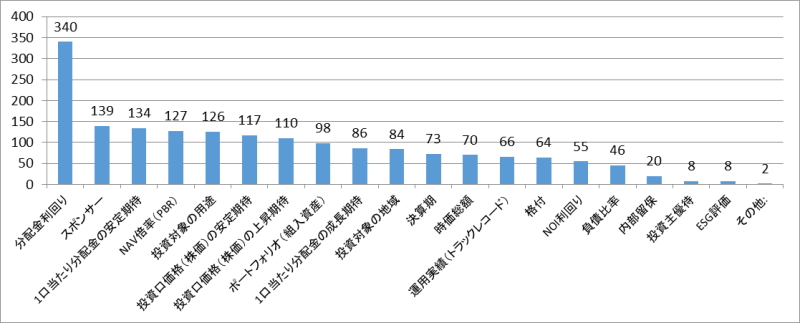

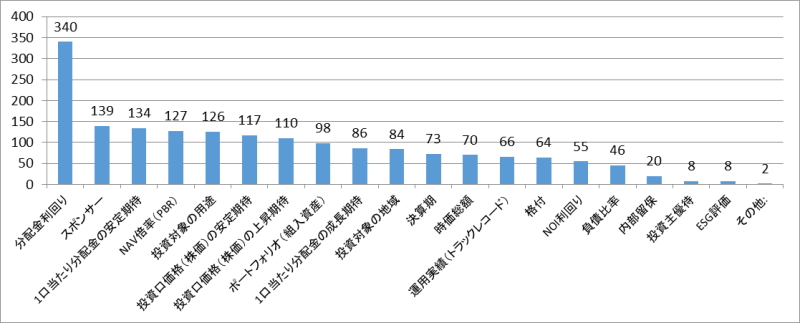

3. 銘柄選択の基準は?重要視することは?(n=投資経験あり378、延回答数1,773)

例年同様、回答者の9割が「分配金利回り」を挙げており、銘柄を選択する際分配金利回りを最重視することが個人投資家に定着している。また「スポンサー」も引き続き重視する傾向。一方で、昨年は「分配金の安定期待」がランクダウンしたが、今回は再び3番目にランクアップし、「分配金の成長期待」を大きく上回る結果となった。背景に、オフィス市況悪化により賃貸収益が減少し減配リスクが顕在化する一方、物件売却益の計上により一時的に大幅増配となる事例もあり、過去に比べて分配金の増減幅が大きくなる傾向にある。個人投資家が分配金の一時的な増加よりも安定性を重視する意向が強いことが分かる。

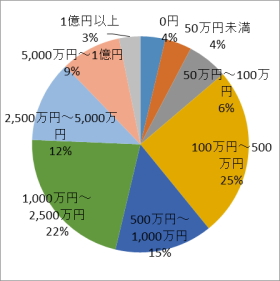

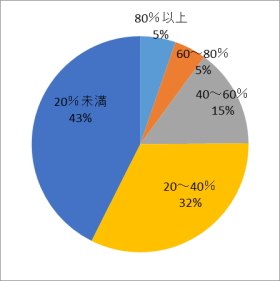

4. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=投資経験あり378)

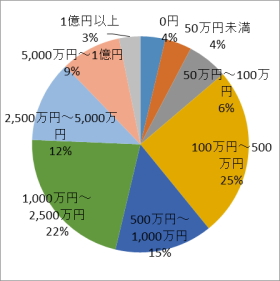

現在のREIT投資額は、例年の分布と大きな違いはなく、「100万~500万円」が25%と最も多い一方、「1,000万円~2,500万円」の高額投資する割合も22%と高い。

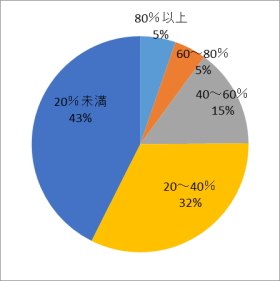

金融資産全体に占める割合は、「20%未満」とする層が43%と例年同様に最も高く、REITを分散投資の一つに位置付ける傾向が続いている。しかし昨年と比べると、「20%未満」とする層が微減、「20~40%」「40~60%」とする層が微増となった点から、昨年よりREIT投資割合を高める傾向が見られる。

<現在のJ-REIT投資額>

|

|

<J-REIT投資額が金融資産全体に占める割合>

|

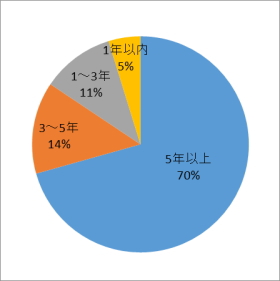

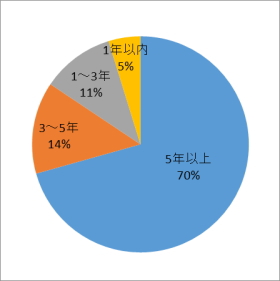

5. J-REIT投資運用期間(予定含め)は?(n=投資経験あり378)

REITの運用期間(予定含め)は、例年同様に「5年以上」とする層が7割と高く、設問2にて分配金利回りの高さ及び安定性を魅力としている点からも、REITを長期投資の対象と位置付ける。

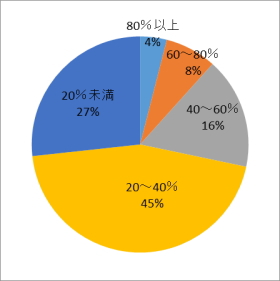

6. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=投資経験あり378)

REIT投資額を金融資産の「20~40%」にしたいとする層が最も高く半数近くを占める。設問4の「現在の投資比率」と比較すると、「20%未満」にしたい層が大きく減少する代わりに、「20~40%」にしたい層が大きく増加していることから、REIT投資比率を現在より高めたい意向が分かる。

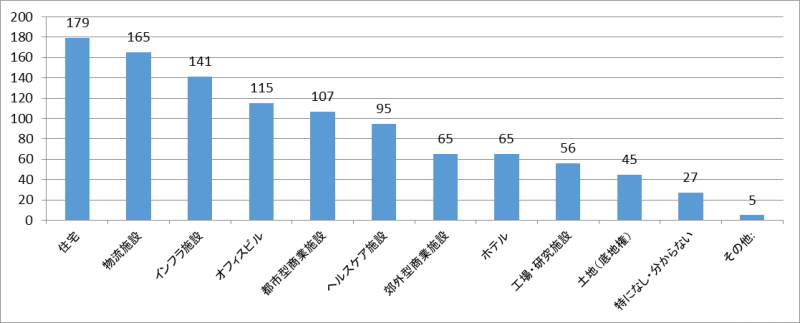

7. 今後投資したい用途は?(n=投資経験あり378、延回答数1,065)

今後投資したい用途は、「住宅」が最も多く、昨年の1位である「物流施設」と逆転した。物流施設銘柄の分配金利回りが既に低いことや増資が多いことから、投資口価格に高値警戒感がある一方、住宅銘柄の賃貸収入の安定性やポートフォリオ分散による収益安定の高さが、コロナ禍で改めて見直されたと考えられる。3番目にランクする「インフラ施設」は、未だREITにおけるデータセンター等の投資実績が限定的な点から、利回り面も含め今後の投資余地を期待したものと見られる。また「都市型商業施設」が昨年よりランクアップする一方、「ヘルスケア施設」がランクダウンした。背景にはコロナ禍による商業施設の収益悪化懸念が後退したことや、ヘルスケア施設の資産価格高騰等が考えられよう。

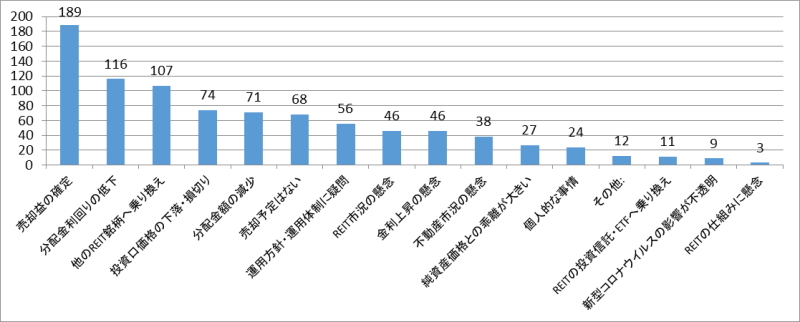

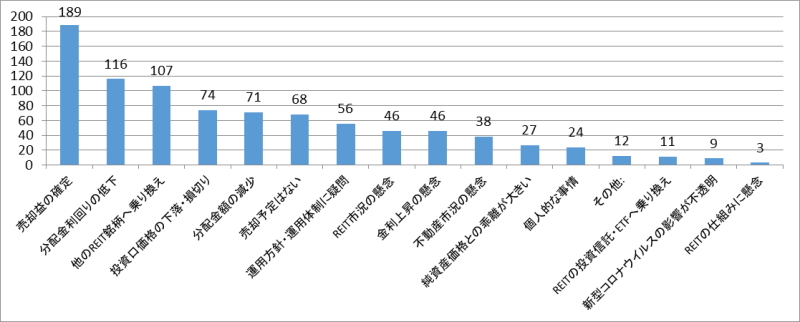

8. 売却しよう(もしくは売却した)とする要因は?(n=投資経験あり378、回答数=897)

REITの売却要因は、例年同様「売却益の確定」が最も多く、回答者の半数が該当する。分配金利回りを指標にインカムゲイン投資を目指すも、投資口価格が上昇すれば売却してキャピタルゲインを確定する動きが窺える。

昨年と異なる点として、「運用方針・運用体制に疑問」がランクアップし、「REIT市況や金利上昇に対する懸念」を大きく上回った点が挙げられる。REITの合併やスポンサー変更が続いたこと、資産運用会社が行政処分を受けたこと等が背景として考えられる。

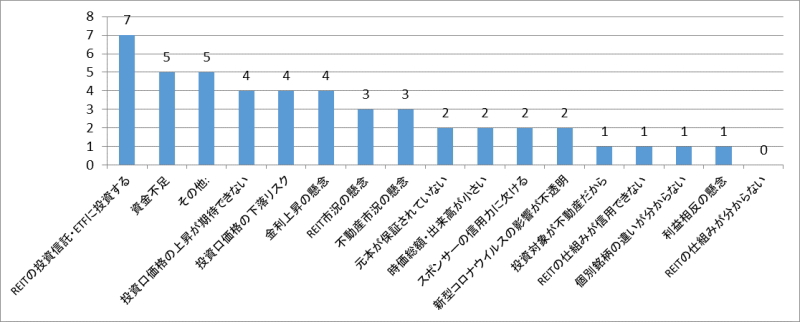

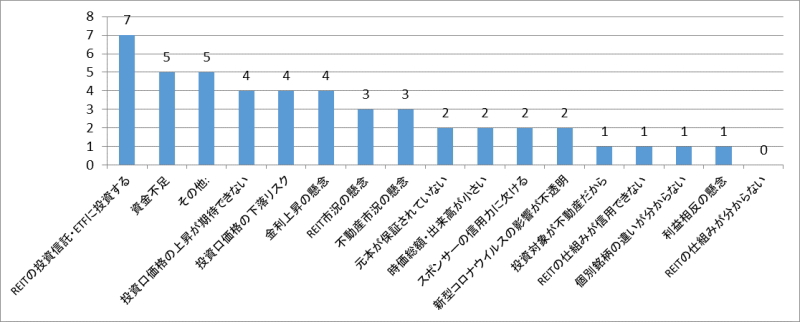

9. J-REIT個別銘柄に投資しない理由は?(n=投資経験なし20)

REIT個別銘柄の投資未経験者が投資しない理由は、例年同様に「REITの投資信託やETFに投資する」が最も多い。REITに投資したいが、個別銘柄を選択せずより分散投資したい意向が窺える。 また昨年と比較すると「投資口価格の上昇が期待できない」「金利上昇の懸念」がランクアップしたことから、市況に対する懸念が僅かながら高まっている。

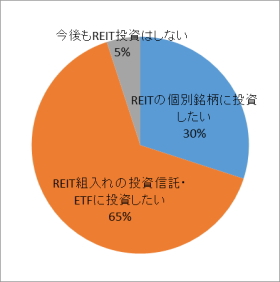

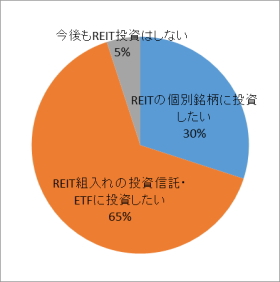

10. 今後J-REITに投資したい?(n=投資経験なし20)

REIT投資未経験者のうち、「REIT投資信託やETFに投資したい」が65%と昨年の50%より高い割合を占め、「REIT個別銘柄に投資したい」の30%を大きく上回った。個別銘柄を自ら選別するリスク・リターンを取らず、より分散投資したい傾向が昨年よりも強まっている。一方、「今後もREIT投資はしない」とする割合が昨年の7%から5%へ減少した。

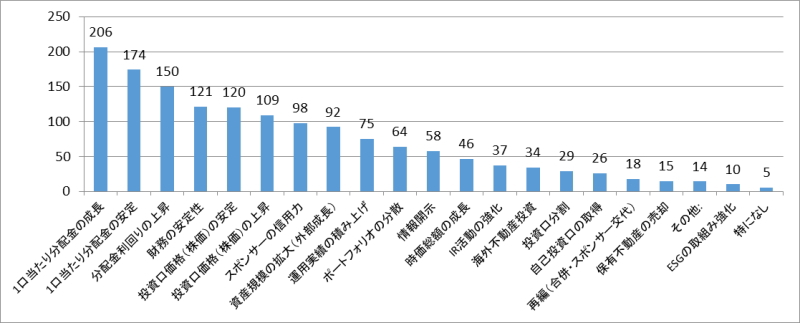

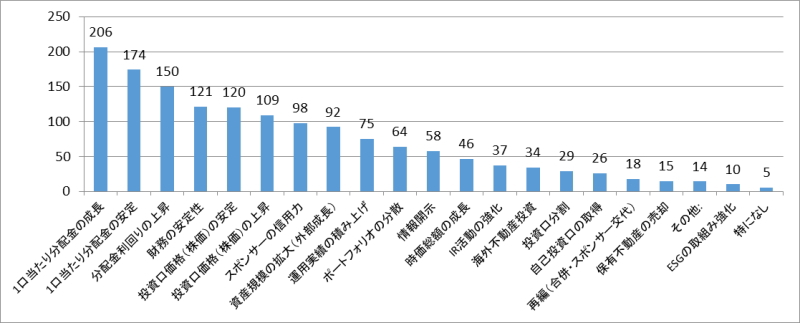

11. J-REIT投資(または追加投資)するために望むことは?(n=398、延回答数1,501)

REIT投資(追加投資)する上で期待することは、回答者の52%が「分配金の成長」を挙げ、昨年同様高い結果となった。次に「分配金の安定」がランクアップし、「分配金利回りの上昇」を大きく上回った。昨年は投資口価格の上昇により分配金利回りが低下したため、分配金利回りの上昇(=投資口価格の下落)を求める声が多かったが、今年は投資口価格の下落傾向が続いたことから、「分配金利回りの上昇」が大きく後退した。一方、分配金の増減幅が拡大している背景から、「分配金の安定」を求める傾向が昨年より強まっている。また「財務の安定性」が昨年よりランクアップしたことから、金利上昇に対するリスクをより注視している傾向が窺える。

12. 皆様からのご意見(抜粋)

- 分配金の入金時期の分散、投資口価格の安定、株と違う動きをしてくれることなど、リスクヘッジでとても助かっています。

- スポンサーとアセットマネジメントの両罰規定の厳粛化を望みます。

- 投資口価格が月1程度で唐突に上下する。地銀などの利益確定等に起因するかとも思われるが安定感が欲しい気もする。マーケットが小さいのかも。

- J-REITを安定して持っておきたいが すぐに増資し価格下落が起こる。REITの宿命だが その不安定さが多量保持しない理由。

- 増資しない(成長を目指さない)現状維持型の投資法人があっても良いのでは?

- スポンサーとの利益相反が気になります。

- データセンターや電波塔・基地局などの通信インフラ系不動産リースを扱う銘柄(例:米国REITのアメリカンタワー)が出来てほしい。

- 海外投資家に注目してほしい。

- REIT商品はもっとバリエーション豊富に作れるのではないか?と思い、期待します。

- スポンサーとの取引の良し悪しを判断できる透明性と独立した第三者の評価・鑑定の開示。

- 仕組み的に利益相反を防止して欲しい。鑑定に関する仕組みをもう少し何とかして欲しい。

- 来年の日銀総裁交代の影響が見えるまでは積極的に買い増しは出来ない。

- 高配当の株式、海外REITとの競争に比較して優位性を保てるのか?

- 毎月に分配金を分散できるため、配当生活者にとっては株よりは優れているように思う。

- 株主に対する安定配当をお願いしたい。

- J-REITについて人々の理解が深まってきたように思う。

- スポンサー企業との不正取引が投資意欲に影響する。

- スピーディな情報開示、状況の説明があると安心出来る。

- 日銀保有のJ-REITの投資口について、今後の展望を知りたい。

- 小口分散で行っているが、コロナの影響もあり分配金が安定しない。

- マンション投資などの不動産投資では、安全性も換金性も断然優れているREIT投資一択です。

- 更なる成長を期待しています。

- 何度もJ-REITセミナーに参加しているので内容はよく理解できているつもりだが、基本的な知識に一抹の不安を感じている。初心者セミナーを通じて初歩的な内容を確かめたい。

- もっと用途種類が増えて欲しい。

- 日銀の黒田総裁の退任後の金利上昇に対する対応を、今から準備していただくことを願っています。

- コロナの影響か?下がったまま上がらない。

- 株式市場より安定しており、もっと国内投資家の注目を集めて良いと思う。

- 10年近く前と比較して利回りが低過ぎる。リートが不動産市況の先高観で良い物件の購入が難しいと思われる。

- 米国長期金利がJ-REITの配当利回りと差が無い現状では、J-REITからの資金流出を懸念しています。

- コロナショック時のような信用不安局面の流動性低下に対して、J-REIT市場として対策を。

- 株、債券、金銀等コモディティと比較した投資の魅力が中途半端に感じる。不動産なら現物の方が面白いとも感じる。

- 銘柄数が多すぎる。

- 株式や債券に比べて透明性・公開制が劣る。

本アンケートに関するお問い合わせ: JAPAN-REIT.COM運営事務局(アイビー総研株式会社 03-6661-1014 info@ibrc.jp)