J-REIT市況月次レポート 2024年7月

1.REIT全体市況

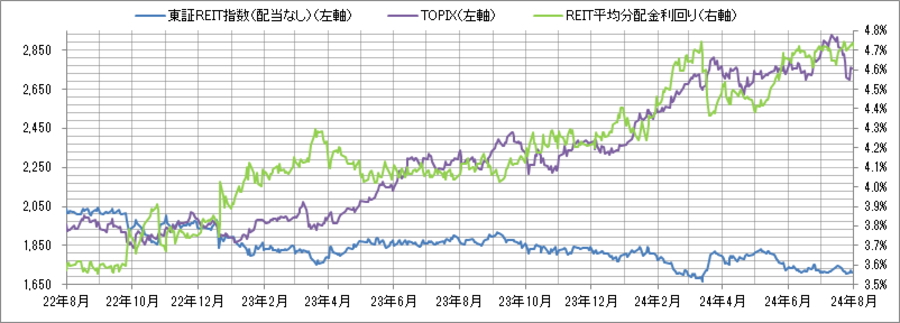

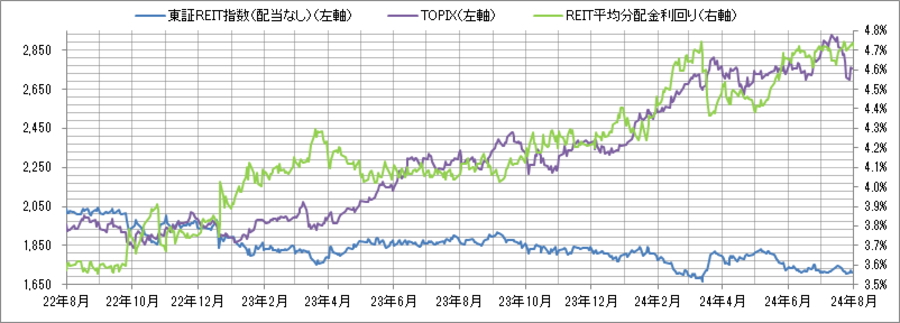

7月末の東証REIT指数(配当なし)は、前月比-0.08%の小幅下落。

米FRBの早期利下げ観測から米長期金利が低下。これを受けてTOPIXは史上最高値を更新する一方、東証REIT指数は緩やかな上昇となり、18日は3週間ぶりに一時1,750ポイントを上回る場面もあった。しかし月後半は、欧米の政治情勢や日銀の追加利上げ観測から株式相場が急落すると、東証REIT指数も19日以降5営業日連続の下落となり、25日終値は1,705.73ポイントと3月14日以来4ヶ月半ぶり安値を付けた。月末は日銀が政策金利を0.25%程度に引き上げることを発表すると、懸念材料の出尽くし感から反発し、1,722.58ポイントと前月を僅かに下回って終了した。

中期的に見ると、東証REIT指数は株式相場の乱高下の影響を受けず安定した推移であるが、日米の金融政策の方向性から更なる金利上昇リスクを警戒し、再浮上できずに長期低迷した状況が続いている。

個別銘柄別に見ると、全58銘柄うち、22銘柄が上昇、35銘柄が下落、1銘柄が変わらず。

インヴィンシブル投資法人(INV)、大和証券オフィス投資法人(DOI)、野村不動産マスターファンド投資法人(NMF)、日本都市ファンド投資法人が、いずれも前月比3%超の上昇となった。INVは前月下落の反動、増資とホテル12物件の取得により増配予想を公表したこと、DOIとNMFは自己投資口の取得を発表したことが、それぞれマーケットに好感されたと見られる。

一方、スターアジア不動産投資法人を筆頭に7月期決算銘柄の多くが、分配金権利落ちの影響から月末に掛けて下落した。

個別の銘柄の動向では、7月は、コンフォリア・レジデンシャル投資法人(CRR)とインヴィンシブル投資法人(INV)の2銘柄が公募増資を発表した。

CRRは、人口の都心回帰による好調な賃貸環境及び将来の人口動態予測から、東京23区中心のポートフォリオ構成を一段と強めるとともに、物件売却益と内部留保を活用して増配基調を維持する。

INVは、調達額578億円の大型増資を行い、国内のホテル12物件(取得額計1,044億円)を取得する。6月にジャパン・ホテル・リート投資法人も公募増資を発表し、7月にホテル561億円を取得した。REIT全体の投資口市況は低迷しており、多くの銘柄がNAV倍率が1倍を下回り増資が難しい環境であるが、ホテル銘柄は好調なホテル需要を背景にNAV倍率及び増配を維持できる水準で増資を行い、外部成長を加速する。このようにホテルの取得が活発化していることから、REIT全体に占めるホテルの投資比率は前月の8.3%から9.0%に上昇した。

一方、NAN倍率が1倍を下回っている銘柄は、増資を伴う外部成長が難しい環境を認識し、自己投資口の取得を行っている。7月は野村不動産マスターファンド投資法人と大和証券オフィス投資法人が自己投資口の取得を発表、1口当たり分配金及び1口当たりNAVの成長から投資口価格の回復を狙う。

オフィス銘柄は、オフィス市況の改善傾向を背景に、稼働率の回復から賃料増額へ軸足を移し内部成長を一段と強める意向。これにより物件売却益に頼らずに、巡航ベースの1口当たり分配金の成長に視点を置く。分配金利回りを基準とするREITの特性や長期的な視点で見れば、収益の安定性が一段と高まることが期待されよう。

<市況データ>

|

|

2024年7月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,722.58

|

-1.44 |

|

東証REIT指数(配当込み)

|

4,290.75

|

+13.16 |

|

時価総額合計

|

14兆8,487億円

|

-749億円

|

|

平均分配金利回り(時価総額による加重平均)

|

4.71%

|

+0.02

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2022年8月~2024年7月の24ヶ月間)

2.個別銘柄データ

| 2024年7月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

価格騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア |

| 8951 |

日本ビルファンド投資法人 |

579,000 |

2.84% |

4.15% |

984,874 |

6.63% |

| 8952 |

ジャパンリアルエステイト投資法人 |

520,000 |

2.36% |

4.65% |

739,889 |

4.98% |

| 8953 |

日本都市ファンド投資法人 |

93,600 |

3.43% |

4.99% |

653,188 |

4.40% |

| 8954 |

オリックス不動産投資法人 |

156,100 |

-1.95% |

4.79% |

430,836 |

2.90% |

| 8955 |

日本プライムリアルティ投資法人 |

326,500 |

0.77% |

4.66% |

325,579 |

2.19% |

| 8956 |

NTT都市開発リート投資法人 |

116,200 |

-0.09% |

4.75% |

172,212 |

1.16% |

| 8957 |

東急リアル・エステート投資法人 |

151,700 |

-2.88% |

4.75% |

148,302 |

1.00% |

| 8958 |

グローバル・ワン不動産投資法人 |

101,200 |

-0.69% |

4.74% |

103,510 |

0.70% |

| 8960 |

ユナイテッド・アーバン投資法人 |

143,400 |

0.35% |

5.24% |

444,338 |

2.99% |

| 8961 |

森トラストリート投資法人 |

69,800 |

0.58% |

4.84% |

248,488 |

1.67% |

| 8963 |

インヴィンシブル投資法人 |

68,100 |

4.45% |

5.40% |

519,747 |

3.50% |

| 8964 |

フロンティア不動産投資法人 |

434,500 |

-1.14% |

5.03% |

235,065 |

1.58% |

| 8966 |

平和不動産リート投資法人 |

131,200 |

-0.76% |

5.25% |

156,775 |

1.06% |

| 8967 |

日本ロジスティクスファンド投資法人 |

256,200 |

-3.68% |

4.14% |

238,445 |

1.61% |

| 8968 |

福岡リート投資法人 |

156,800 |

-0.51% |

4.59% |

124,813 |

0.84% |

| 8972 |

KDX不動産投資法人 |

154,600 |

-1.21% |

5.08% |

630,661 |

4.25% |

| 8975 |

いちごオフィスリート投資法人 |

83,800 |

1.45% |

5.71% |

130,303 |

0.88% |

| 8976 |

大和証券オフィス投資法人 |

293,400 |

3.53% |

4.67% |

280,642 |

1.89% |

| 8977 |

阪急阪神リート投資法人 |

133,100 |

0.91% |

4.66% |

92,531 |

0.62% |

| 8979 |

スターツプロシード投資法人 |

194,500 |

-2.75% |

5.04% |

54,942 |

0.37% |

| 8984 |

大和ハウスリート投資法人 |

242,100 |

-1.51% |

4.98% |

558,819 |

3.76% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

76,800 |

-1.16% |

4.90% |

390,808 |

2.63% |

| 8986 |

大和証券リビング投資法人 |

101,900 |

-2.95% |

4.61% |

245,262 |

1.65% |

| 8987 |

ジャパンエクセレント投資法人 |

119,400 |

0.59% |

4.36% |

157,801 |

1.06% |

| 3226 |

日本アコモデーションファンド投資法人 |

642,000 |

0.47% |

3.44% |

323,229 |

2.18% |

| 3234 |

森ヒルズリート投資法人 |

128,600 |

-2.28% |

4.96% |

246,440 |

1.66% |

| 3249 |

産業ファンド投資法人 |

123,600 |

-2.37% |

5.49% |

313,476 |

2.11% |

| 3269 |

アドバンス・レジデンス投資法人 |

315,000 |

-3.82% |

3.75% |

451,395 |

3.04% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

353,500 |

-3.15% |

5.09% |

280,009 |

1.89% |

| 3281 |

GLP投資法人 |

131,400 |

0.08% |

4.23% |

643,562 |

4.33% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

311,500 |

-2.04% |

3.66% |

236,068 |

1.59% |

| 3283 |

日本プロロジスリート投資法人 |

247,100 |

-1.55% |

4.14% |

701,492 |

4.72% |

| 3287 |

星野リゾート・リート投資法人 |

519,000 |

-0.38% |

3.51% |

152,024 |

1.02% |

| 3290 |

Oneリート投資法人 |

259,000 |

1.09% |

5.07% |

69,533 |

0.47% |

| 3292 |

イオンリート投資法人 |

129,600 |

-2.70% |

5.16% |

275,264 |

1.85% |

| 3295 |

ヒューリックリート投資法人 |

142,700 |

-2.26% |

4.95% |

205,488 |

1.38% |

| 3296 |

日本リート投資法人 |

330,000 |

0.00% |

5.26% |

148,477 |

1.00% |

| 3451 |

トーセイ・リート投資法人 |

141,600 |

1.72% |

5.24% |

53,306 |

0.36% |

| 3309 |

積水ハウス・リート投資法人 |

79,300 |

0.25% |

5.05% |

347,452 |

2.34% |

| 3455 |

ヘルスケア&メディカル投資法人 |

124,400 |

-3.49% |

5.15% |

44,722 |

0.30% |

| 3459 |

サムティ・レジデンシャル投資法人 |

102,600 |

-2.66% |

5.08% |

86,053 |

0.58% |

| 3462 |

野村不動産マスターファンド投資法人 |

147,700 |

3.50% |

4.58% |

696,435 |

4.69% |

| 3463 |

いちごホテルリート投資法人 |

106,000 |

-3.90% |

5.51% |

34,714 |

0.23% |

| 3466 |

ラサールロジポート投資法人 |

148,200 |

0.41% |

4.85% |

276,838 |

1.86% |

| 3468 |

スターアジア不動産投資法人 |

56,800 |

-4.86% |

5.38% |

134,730 |

0.91% |

| 3470 |

マリモ地方創生リート投資法人 |

127,300 |

1.27% |

5.66% |

30,199 |

0.20% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

422,500 |

-2.54% |

4.39% |

256,880 |

1.73% |

| 3472 |

日本ホテル&レジデンシャル投資法人 |

76,400 |

-0.39% |

5.02% |

17,981 |

0.12% |

| 3476 |

投資法人みらい |

44,700 |

-0.33% |

5.36% |

85,263 |

0.57% |

| 3481 |

三菱地所物流リート投資法人 |

378,500 |

-0.66% |

4.97% |

190,569 |

1.28% |

| 3487 |

CREロジスティクスファンド投資法人 |

144,400 |

0.70% |

5.06% |

90,640 |

0.61% |

| 3488 |

ザイマックス・リート投資法人 |

120,800 |

1.60% |

5.60% |

30,158 |

0.20% |

| 3492 |

タカラレーベン不動産投資法人 |

99,900 |

0.30% |

5.41% |

78,004 |

0.53% |

| 3493 |

アドバンス・ロジスティクス投資法人 |

119,500 |

-0.50% |

4.72% |

80,591 |

0.54% |

| 2971 |

エスコンジャパンリート投資法人 |

118,600 |

-3.10% |

5.45% |

42,775 |

0.29% |

| 2972 |

サンケイリアルエステート投資法人 |

84,700 |

-0.35% |

5.22% |

39,563 |

0.27% |

| 2979 |

SOSiLA物流リート投資法人 |

116,000 |

-1.44% |

4.78% |

84,390 |

0.57% |

| 2989 |

東海道リート投資法人 |

119,300 |

-2.69% |

5.56% |

33,213 |

0.22% |

---------------------------------------------------------------------------------------------

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら