J-REIT市況月次レポート 2023年8月

1.REIT全体市況

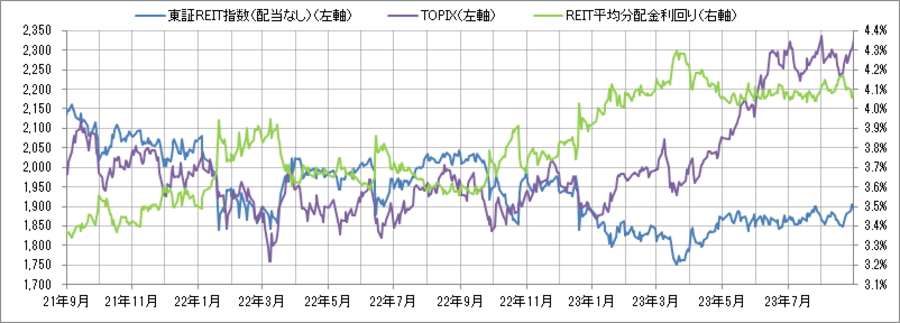

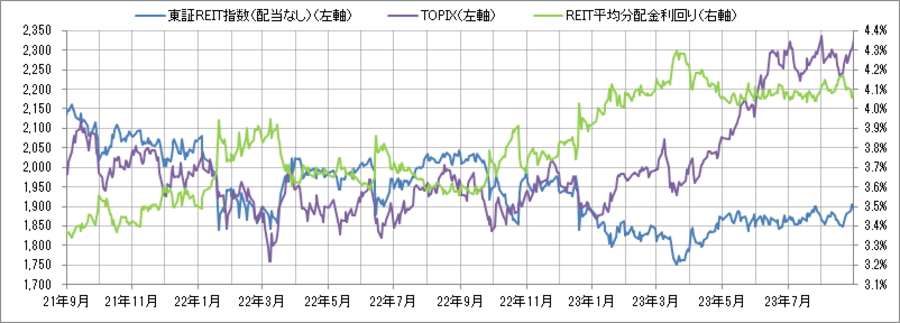

8月の東証REIT指数(配当なし)は、前月比+0.80%の小幅上昇。7月同様に同期間のTOPIXと比較して安定的な推移であった。

TOPIXは、米国の国債格下げや金融引締めの長期化見通し、中国恒大集団の破綻申請等を背景に、月初より急落したのに対し、東証REIT指数の下落は相対的に限定したものであった。中旬は米国長期金利の上昇を背景に国内長期金利が2014年以来の高水準となったことを受けて、東証REIT指数は再び下落基調となり、21日は1,847.36ポイントと約2ヶ月ぶりに1,850ポイントを割り込む場面もあった。しかし下旬に掛けて中国の景気悲観論が後退、また米国の追加利上げ観測が後退したことを受け、株式相場とともに反発し、29日終値は1,906.15ポイントと7月に付けた年初来高値を上回り、REIT全体の時価総額は8ヶ月ぶりに16兆円台を回復した。

中期的に見ると、5月から6月は1,850ポイントを挟んだボックス圏の推移であったが、7月以降1,850ポイントをボトム、1,900ポイントをトップラインと従来より値幅が拡大し、上値を追う展開も見られる。

東証の投資部門別売買動向によれば、8月は個人と投資信託が売越しとなる一方、金融機関と証券会社(自己取引部門)が買越しとなり、指数を下支えした。売買シェアの過半を占める外国人投資家は15億円の買越しと限定的であり、方向感の見えない展開であった。

個別銘柄では、全60銘柄うち、32銘柄が上昇、28銘柄が下落した。

大和証券オフィス投資法人、ジャパンリアルエステイト投資法人、いちごホテルリート投資法人、ジャパン・ホテル・リート投資法人を筆頭に、オフィス銘柄とホテル銘柄の上昇が顕著であった。

一方、スターツプロシード投資法人、CREロジスティクスファンド投資法人、ヘルスケア&メディカル投資法人、三菱地所物流リート投資法人がいずれも前月比3%超の下落となり、住宅銘柄や物流施設銘柄に下落傾向が見られた。

個別銘柄の動向では、8月は、コンフォリア・レジデンシャル投資法人(CRR)とスターアジア不動産投資法人(SAI)の2銘柄が公募増資を発表した。

CRRは、2期連続の増資でスポンサーである東急不動産から継続的に物件を取得する。コロナ後の人口都心回帰の流れに乗り、都心のポートフォリオを拡充し、資産規模は3,000億円に到達する。

SAIは、調達額230億円、投資口数が23%増加する大型増資で、ホテルと住宅計11物件を取得し、資産規模が1,948億円から2,422億円へ急拡大する。その上スポンサーであるスターアジアグループが運用するホテル12物件の優先交渉権を取得した点から、更なる外部成長の蓋然性が高まる。

いちごホテルリート投資法人が、スポンサーであるいちごグループを割当先とする第三者割当増資を発表した。3月に公募増資が中止となった背景から、公募増資のコストや投資口価格の下落懸念を回避しながら、外部成長を実現する。また同じスポンサーであるいちごオフィスリート投資法人が、スターアジアグループからの投資主提案に対し反対表明をした経緯もある点から、スポンサーの投資口保有割合を高める狙いもあると見られる。増資後のスポンサー投資口保有割合は28.76%に上昇した。

一方、大和ハウスリート投資法人(DHR)のスポンサーである大和ハウス工業は、保有するDHRの投資口186,200口のうち95,000口を売却する。大和ハウス工業が中期経営計画に掲げる資本効率の向上を目的とするもの。

このように、スポンサーによるREITへの関与度の変化が見られる点から、中長期的にその影響について注視が必要と考えられる。

REIT全体で見ると、ホテルの取得が活発化している。昨年9月よりコロナ禍による行動制限が段階的に緩和されたことで、国内及び訪日客のホテル需要が急回復し、これに伴いREITのホテルの取得も再開した。更なる需要回復を見越し、ホテル銘柄が増資を伴う外部成長を実現している。8月はホテル資産が675億円増加し、資産残高が1兆7,689億円(REITの運用資産全体の7.9%)となった。ホテルは固定賃料に加え変動賃料を導入する事例が多い点から、収益性のボラティリティが高まる可能性が指摘できよう。

<市況データ>

|

|

2023年8月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,892.25

|

+15.06 |

|

東証REIT指数(配当込み)

|

4,539.20

|

+66.32 |

|

時価総額合計

|

16兆 634億円

|

+2,232億円

|

|

平均分配金利回り(時価総額による加重平均)

|

4.09%

|

±0.00

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2021年9月~2023年8月の24ヶ月間)

2.個別銘柄データ

| 2023年8月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

価格騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア |

| 8951 |

日本ビルファンド投資法人 |

615,000 |

3.19% |

3.74% |

1,046,109 |

6.51% |

| 8952 |

ジャパンリアルエステイト投資法人 |

605,000 |

5.77% |

3.81% |

860,833 |

5.36% |

| 8953 |

日本都市ファンド投資法人 |

97,800 |

0.31% |

4.60% |

683,533 |

4.26% |

| 8954 |

オリックス不動産投資法人 |

181,100 |

0.11% |

4.17% |

499,836 |

3.11% |

| 8955 |

日本プライムリアルティ投資法人 |

369,000 |

4.24% |

4.12% |

367,959 |

2.29% |

| 8956 |

NTT都市開発リート投資法人 |

138,600 |

2.74% |

4.21% |

194,267 |

1.21% |

| 8957 |

東急リアル・エステート投資法人 |

186,500 |

-0.85% |

4.02% |

182,322 |

1.14% |

| 8958 |

グローバル・ワン不動産投資法人 |

116,200 |

-1.11% |

5.16% |

118,852 |

0.74% |

| 8960 |

ユナイテッド・アーバン投資法人 |

156,500 |

1.95% |

4.28% |

484,929 |

3.02% |

| 8961 |

森トラストリート投資法人 |

73,600 |

0.41% |

4.66% |

262,016 |

1.63% |

| 8963 |

インヴィンシブル投資法人 |

60,500 |

2.72% |

4.80% |

407,596 |

2.54% |

| 8964 |

フロンティア不動産投資法人 |

470,500 |

-0.42% |

4.49% |

254,541 |

1.58% |

| 8966 |

平和不動産リート投資法人 |

145,300 |

0.14% |

4.39% |

167,085 |

1.04% |

| 8967 |

日本ロジスティクスファンド投資法人 |

305,000 |

1.50% |

3.39% |

284,870 |

1.77% |

| 8968 |

福岡リート投資法人 |

162,100 |

-2.64% |

4.44% |

129,032 |

0.80% |

| 8972 |

ケネディクス・オフィス投資法人 |

344,000 |

1.78% |

4.42% |

291,860 |

1.82% |

| 8975 |

いちごオフィスリート投資法人 |

89,500 |

1.02% |

4.55% |

135,446 |

0.84% |

| 8976 |

大和証券オフィス投資法人 |

684,000 |

9.27% |

4.01% |

327,128 |

2.04% |

| 8977 |

阪急阪神リート投資法人 |

143,300 |

0.84% |

4.09% |

99,622 |

0.62% |

| 8979 |

スターツプロシード投資法人 |

216,000 |

-3.91% |

4.24% |

61,015 |

0.38% |

| 8984 |

大和ハウスリート投資法人 |

276,200 |

-1.36% |

4.06% |

640,784 |

3.99% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

73,800 |

4.53% |

3.59% |

329,665 |

2.05% |

| 8986 |

大和証券リビング投資法人 |

111,500 |

-2.11% |

3.95% |

252,089 |

1.57% |

| 8987 |

ジャパンエクセレント投資法人 |

132,700 |

0.61% |

4.07% |

177,499 |

1.10% |

| 3226 |

日本アコモデーションファンド投資法人 |

657,000 |

-2.52% |

3.19% |

330,781 |

2.06% |

| 3234 |

森ヒルズリート投資法人 |

146,700 |

1.38% |

4.17% |

281,126 |

1.75% |

| 3249 |

産業ファンド投資法人 |

146,000 |

-1.88% |

4.34% |

308,573 |

1.92% |

| 3269 |

アドバンス・レジデンス投資法人 |

350,500 |

1.15% |

3.30% |

485,443 |

3.02% |

| 3278 |

ケネディクス・レジデンシャル・ネクスト投資法人 |

226,000 |

1.57% |

3.66% |

241,918 |

1.51% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

408,000 |

-1.45% |

4.56% |

329,438 |

2.05% |

| 3281 |

GLP投資法人 |

137,300 |

-2.00% |

4.31% |

676,248 |

4.21% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

340,500 |

0.00% |

3.32% |

257,708 |

1.60% |

| 3283 |

日本プロロジスリート投資法人 |

292,900 |

0.76% |

3.45% |

831,514 |

5.18% |

| 3287 |

星野リゾート・リート投資法人 |

627,000 |

0.64% |

2.71% |

160,235 |

1.00% |

| 3290 |

Oneリート投資法人 |

255,000 |

-1.66% |

5.06% |

68,459 |

0.43% |

| 3292 |

イオンリート投資法人 |

147,300 |

-1.60% |

4.55% |

312,858 |

1.95% |

| 3295 |

ヒューリックリート投資法人 |

162,400 |

-1.58% |

4.29% |

233,856 |

1.46% |

| 3296 |

日本リート投資法人 |

348,000 |

2.81% |

4.77% |

156,576 |

0.97% |

| 3451 |

トーセイ・リート投資法人 |

140,800 |

3.61% |

5.09% |

51,336 |

0.32% |

| 3309 |

積水ハウス・リート投資法人 |

84,100 |

-0.36% |

4.39% |

368,483 |

2.29% |

| 3453 |

ケネディクス商業リート投資法人 |

288,200 |

3.56% |

4.56% |

173,547 |

1.08% |

| 3455 |

ヘルスケア&メディカル投資法人 |

147,900 |

-3.46% |

4.37% |

53,170 |

0.33% |

| 3459 |

サムティ・レジデンシャル投資法人 |

116,100 |

-0.34% |

4.86% |

97,376 |

0.61% |

| 3462 |

野村不動産マスターファンド投資法人 |

171,100 |

1.12% |

3.95% |

806,771 |

5.02% |

| 3463 |

いちごホテルリート投資法人 |

114,600 |

5.72% |

3.92% |

37,530 |

0.23% |

| 3466 |

ラサールロジポート投資法人 |

148,700 |

-2.24% |

4.18% |

277,772 |

1.73% |

| 3468 |

スターアジア不動産投資法人 |

57,900 |

0.70% |

5.24% |

137,339 |

0.85% |

| 3470 |

マリモ地方創生リート投資法人 |

126,800 |

-1.40% |

5.19% |

30,080 |

0.19% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

495,500 |

-2.08% |

3.62% |

301,264 |

1.88% |

| 3472 |

大江戸温泉リート投資法人 |

65,000 |

-1.07% |

4.18% |

15,298 |

0.10% |

| 3476 |

投資法人みらい |

47,150 |

2.84% |

4.88% |

83,523 |

0.52% |

| 3481 |

三菱地所物流リート投資法人 |

394,000 |

-3.19% |

3.98% |

198,373 |

1.23% |

| 3487 |

CREロジスティクスファンド投資法人 |

169,000 |

-3.70% |

4.38% |

106,081 |

0.66% |

| 3488 |

ザイマックス・リート投資法人 |

116,200 |

-1.27% |

5.24% |

29,009 |

0.18% |

| 3492 |

タカラレーベン不動産投資法人 |

96,200 |

-1.23% |

5.43% |

66,506 |

0.41% |

| 3493 |

アドバンス・ロジスティクス投資法人 |

131,600 |

-0.30% |

4.28% |

88,751 |

0.55% |

| 2971 |

エスコンジャパンリート投資法人 |

116,500 |

0.26% |

5.29% |

41,004 |

0.26% |

| 2972 |

サンケイリアルエステート投資法人 |

93,300 |

-1.58% |

4.74% |

43,580 |

0.27% |

| 2979 |

SOSiLA物流リート投資法人 |

128,200 |

-0.23% |

4.28% |

93,266 |

0.58% |

| 2989 |

東海道リート投資法人 |

122,800 |

1.99% |

5.43% |

29,779 |

0.19% |

---------------------------------------------------------------------------------------------

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら