ザイマックス Research Memo(3):2022年8月期の業績は大幅な増収増益で、期初予想を上回る好決算

■業績動向

1. 2022年8月期の業績概要

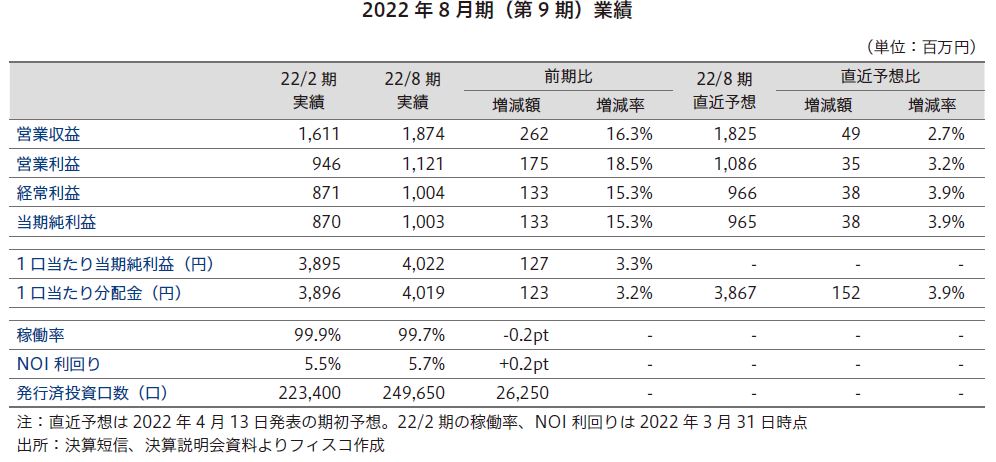

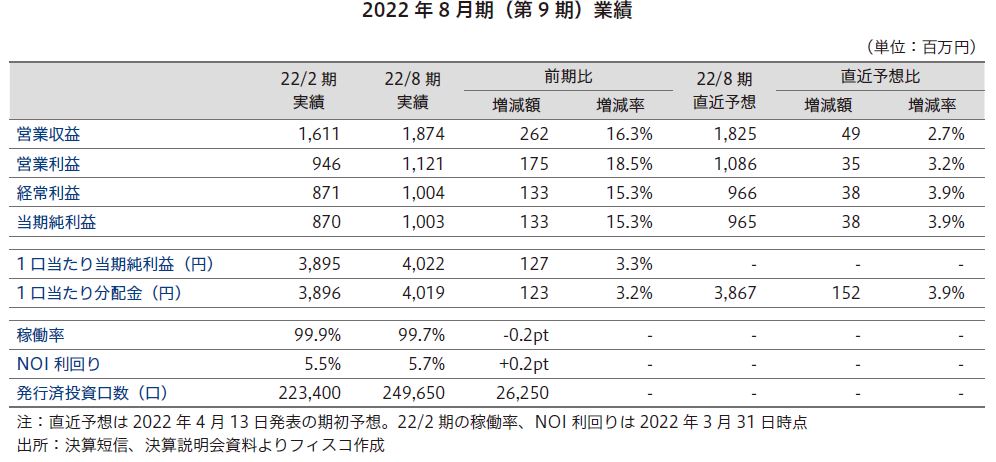

ザイマックス・リート投資法人の2022年8月期の業績は、コロナ禍が落ち着きを見せ、個人消費の回復の影響もあって実質GDP成長率が増加し、また不動産向け貸出残高も高水準で推移するなど、わが国経済に回復基調が見られたなか、期初予想を上回る好決算であった。営業収益1,874百万円(前期比16.3%増)、営業利益1,121百万円(同18.5%増)、経常利益1,004百万円(同15.3%増)、当期純利益1,003百万円(同15.3%増)と大幅の増収増益で、期初予想比では営業収益は2.7%、営業利益は3.2%、経常利益と当期純利益はいずれも3.9%、それぞれ上回って着地した。

2022年3月に上場後初となる公募増資を実施したことで、ポートフォリオが勝川、札幌、木場、西葛西の新規4物件を含めて18物件・434億円(取得価格ベース)に拡大したことや、ホテルの変動賃料が発生したことなどから、賃貸事業収入が1,523百万円(同18.2%増)、賃貸事業利益が1,091百万円(同21.1%増)に拡大し増収増益に大きく貢献した。なお、REITでは、税引前利益の90%超を分配金として支払う場合には法人税が免除されることから、当期純利益は経常利益とほぼ同水準となっている。

同投資法人では、ザイマックスグループのネットワーク及び知見・ノウハウを活用した着実な運営を実行しており、保有物件の堅調な運営が増収増益の原動力となっている。アセットタイプ別では、オフィスは、安定的な運営により高い稼働率を維持し、期末の契約稼働率及びフリーレントを考慮した経済稼働率ともに99.2%で着地した。商業施設は、100%の入居を維持し、固定賃料契約をベースに安定的な収益を計上し、テナント入替の発生した区画では、ダウンタイムなく前テナント比15%増の賃料で成約した。ホテルは、コロナ禍において最高の成績となり、25百万円の変動賃料が発生した。

以上から、分配金も一時差異等調整引当額に係る利益超過分配⾦12円/口を含み4,019円/口(前期比123円増)と、期初予想を152円上回る増配を実施した。2022年8月31日時点のポートフォリオ全体の稼働率は99.7%で、前期比0.2ポイント低下したが引き続き高水準を達成した。また、NOI利回り(実質利回りとも言う。年換算した実績賃貸業利益/取得額で計算)は5.7%と、同0.2ポイント上昇し高水準を維持している。

2. 財政状態

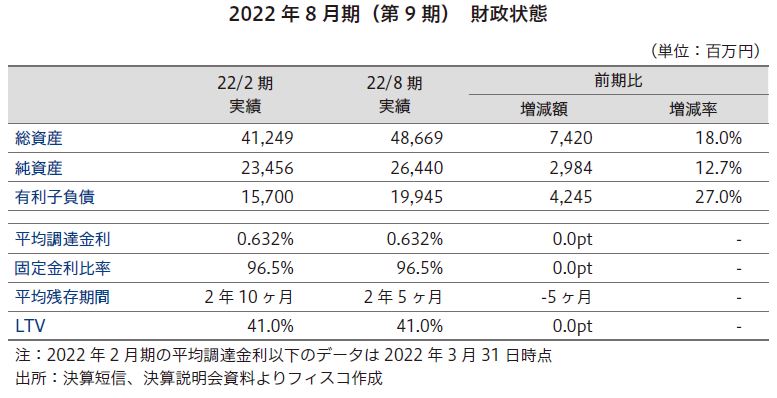

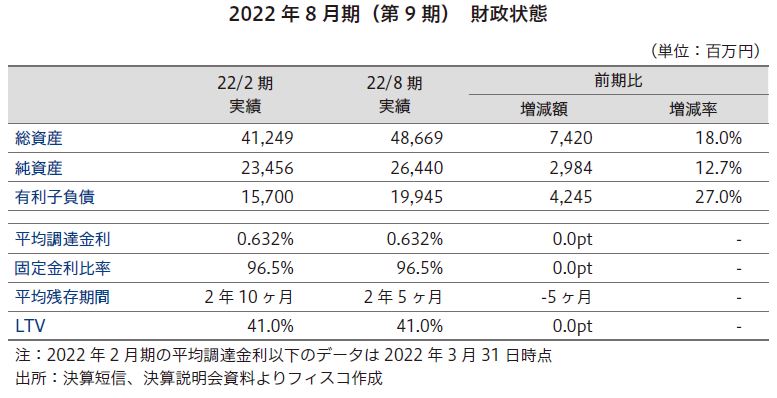

2022年8月期末の財政状態は、総資産48,669百万円(前期末比18.0%増)、純資産26,440百万円(同12.7%増)、有利子負債19,945百万円(同27.0%増)であった。また、2022年8月31日時点の平均調達金利は0.632%、固定金利比率は96.5%、平均残存期間は2年5ヶ月となっている。

同投資法人では、資産の取得資金の一部等に充当することを目的として、2022年3月1日に上場後初となる公募増資及び2022年3月28日に第三者割当を実施した。この結果、出資総額は22,585百万円から25,440百万円に、発行済投資口数は223,400口から249,650口に増加している。新投資口発行及び投資口売出しは、今後の金融情勢の変化に備えて、早めに手を打ったものと言えよう。

また、借入先は、スポンサーと財務取引関係を有するメガバンク・地方銀行等を中心に幅広く、安定的なレンダーフォーメーションを構築しており、参加金融機関は16社に達している。さらに、LTVは41.0%と低く、同投資法人が目途とする50%までの借入れ余力は大きいため、追加借り入れによる将来の機動的な物件取得が可能になっている。また、2022年6月27日にはR&Iから発行体格付を取得し、格付はA-(新規)、格付の方向性は安定的となった。格付の取得は、今後の投資家層の拡大及び資金調達手段の多様化に資するものと考えられる。

(執筆:フィスコ客員アナリスト 国重 希)

本記事の重要事項(ディスクレーマー)はこちらのリンクの資料よりご覧ください

掲載内容に関しては株式会社フィスコIRにお問い合わせください。