1. TOB(株式公開買い付け)成立により、実質的なスポンサーの異動が続く

(1)サムティホールディングス(187A)へのTOBが成立

11月27日、外資系投資ファンドのヒルハウス・インベストメント・マネジメントによる東証プライム市場上場のサムティホールディングス(187A)(以下サムティHD)へのTOB(株式公開買い付け)が成立した。このTOBには、サムティHDの株式を37%超保有する大和証券グループ本社(8601)は参加せず、上場廃止後も経営に関与する予定だ。

サムティHDはサムティ・レジデンシャル投資法人(3459)(以下SRR)のスポンサーであり、このTOBにより実質的なスポンサーが変更となる。SRRの資産運用株主は、サムティHD67%、大和証券グループ本社33%となっている。

また、SRRの投資主構成は、2024年7月末時点で大和証券グループ本社38.9%、サムティHD参加のサムティ13.5%と2社で53.4%と突出しているという特徴がある。

(2)ジャパン・ホテル・リート投資法人(8985)のメインスポンサーが変更に

このような実質的なスポンサー変更の動きは、直近で多くなっている。11月20日にはジャパン・ホテル・リート投資法人(8985)(以下JHR)のメインスポンサーであるSCキャピタル・パートナーズ・グループが、JHRの資産運用会社の株式87.6%を間接的に保有する子会社の株式のうち、40%をキャピタランド・インベストメント・リミテッドの子会社へ2025年3月までに売却することを発表した。

キャピタランド・インベストメント・リミテッドは、シンガポール証券取引所に上場し、アジアを中心に不動産投資及びREITの運用を行っている。 また、SCキャピタルはその後、3年後及び5年後に30%ずつ追加売却し、2030年までにSCキャピタルが保有する株式全てをキャピタランドグループへ売却する予定があることも発表した。これにより将来的にJHRの実質的なメインスポンサーがキャピタランドグループに変更となる可能性がある。

(3)GLP投資法人(3281)の実質スポンサーが2025年上半期に交代する予定

さらに、10月にはGLP投資法人(3281)(以下GLPR)スポンサーであるGLPキャピタルパートナーズグループを、ニューヨーク証券取引所に上場する米国投資会社のアレス・マネジメント・コーポレーションが2025年上半期に買収することが発表された。これにともない、GLP投資法人の実質スポンサーが交代する予定である。

なお、上記記載の実質スポンサーが変更となるSRR、JHR、GLPRは運用体制などの変更予定がなく、上場を維持する方針をプレスリリースで示している。

2. J-REIT市場は間接運用型のため、敵対的TOBは難しい

J-REITは米国REIT市場とは異なり、間接運用型となっている。具体的には、非上場の資産運用会社が大半の業務を行う仕組みであり、その株主がスポンサーとなっている。仮にJ-REIT市場で敵対的TOBが成立したとしても、資産運用会社の株主構成には「手が出せない」仕組みになっている。

従って買収側は敵対的な買収を仕掛けた先が主要株主である資産運用会社に少なくとも当面の運用を委託するかたちになる。また運用用途にもよるが、スポンサー側が物件の管理にも深く関与している場合も多いため、実質的にJ-REIT市場での敵対的TOBは難しい側面が多い。

J-REIT市場での敵対的TOB(※1)は、直近では2021年にインベスコ・オフィス・ジェイリート投資法人(既に上場廃止済、以下IOJ)に対し、米国投資ファンド会社であるスターウッド・キャピタル・グループが、TOBでIOJを非上場の私募REITにするという動きがあった。J-REIT市場では初めての事例であったが、スポンサー側が防衛TOBを行い、最終的には防衛TOBによりIOJは11月に上場廃止となった。

3. 敵対的TOBが成立しかねない割安な価格

前述の通りJ-REITはその仕組みによって敵対的TOBが成立しにくい市場である。しかし不動産売買価格の高騰が続く中でJ-REIT価格が低迷しているため、敵対的TOBであっても成立しかねない状態となっている。

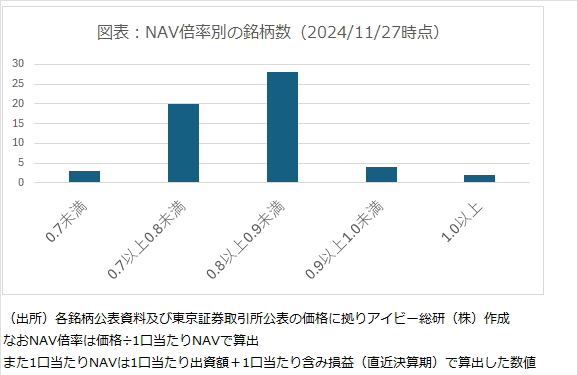

図表1はNAV(Net Asset Valueの略)倍率別の銘柄数を示している。NAV が0.8倍未満の銘柄は、23銘柄も存在している。NAV倍率は不動産時価(※2)を加味した価格水準を示し、1.0倍となっている場合は価格が不動産時価を反映している状態を示す。言い換えれば、11月27日時点では、インヴィンシブル投資法人(8963)(NAV倍率1.0倍)と日本ビルファンド投資法人(8951)(NAV倍率1.06倍)の2銘柄を除けば、不動産時価評価から見て割安な価格となっている。

冒頭に記載した通り、日本の不動産売買市場に注目している外資系ファンドは多い。例えば、NAV倍率が0.7倍未満の銘柄は、27日の価格に対して20%高い価格でTOBを提示しても、NAV倍率0.9倍の価格がTOB価格になるため、不動産時価に対しては割安な価格で取得出来ることになる。さらに適法性のある物件で構成されている不動産ポートフォリオをまとめて取得出来るというメリットもある。

今後米国の長期金利がさらに上昇し、J-REIT価格が下落する状態が続けば、敵対TOBの動きが出てくる事態も想定しておく必要もあるだろう。また銘柄側のプレスリリースでは上場を維持する方針を示しているが、SRRはスポンサー系の投資主だけで50%以上を保有している。さらにSRRの価格が低迷すれば、すでに27日の価格時点でNAV倍率0.75倍のSRRのポートフォリオを割安に取得できる。この場合は敵対的TOBでもないため、非上場化への動きに阻害要因は少ないとも考えられる。

------------

※1:敵対的TOBではなく、合併の提案(さくら総合リート投資法人に対するスターアジアグループの動き)や臨時投資主総会開催(いちごオフィスリート投資法人(8975)に対するスターアジアグループの動き)などはあるが、TOBによる動きとは異なっている。

※2:鑑定価格を時価としている。鑑定価格は鑑定会社により大きく異なる事例も多いという点には留意が必要。

------------