第2期(2019年7月期)決算について

当日の決算説明会資料及び決算説明会動画はこちら

各スライドをクリック頂きますと、決算説明会資料の該当ページをご覧いただけます。

東海林 淳一氏

それではお時間になりましたので、説明を始めさせていただきます。伊藤忠リート・マネジメントの東海林でございます。

本日は遅い時間の開始にもかかわらず、伊藤忠アドバンス・ロジスティクス投資法人の第2期(2019年7月期)の決算説明会にお越しいただき、誠にありがとうございます。

社長メッセージ

この半年を振り返って、自分なりの思いを纏めたものです。今後も決算説明会資料を作成していくにあたっては継続的に出していきたいと思っていますので、お時間あるときにお読み頂ければと思います。

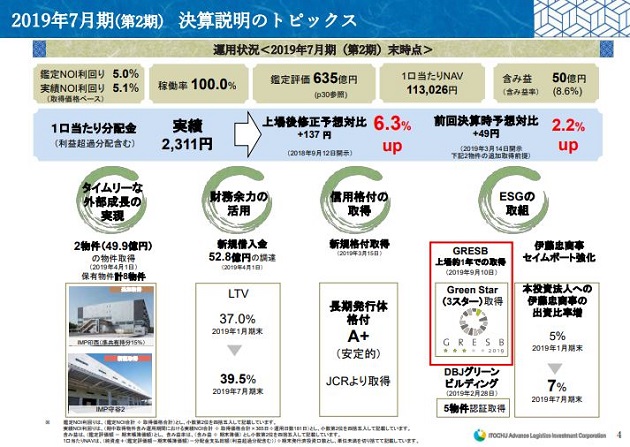

2019年7月期(第2期)決算説明のトピックス

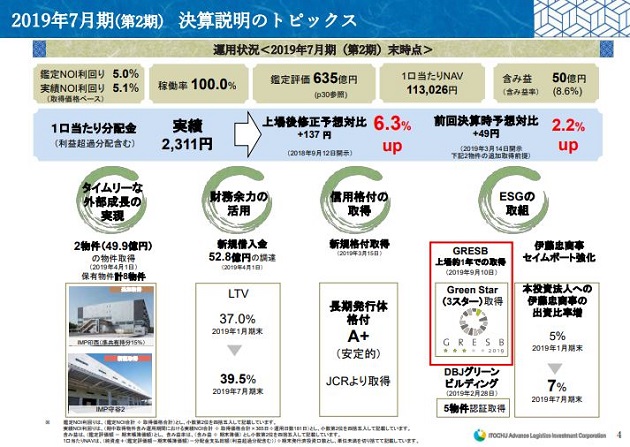

運用は順調に推移しています。実績NOI5.1%、稼働率は引き続き100%。一口当たりNAVは、前期109,848円に対し、2019年4月取得の物件も寄与し、113,026円まで確実に伸長しております。下記には、第2期において実行した施策を並べております。既に前回説明したものもありますが、右側に記載しておりますESGの取組。上場後1年という短期間においてGRESBのグリーンスター/3スターを取得しました。実行と効果検証が求められる中、PM含むスポンサーに加え、テナント様の協力も賜ったおかげとなります。今後も積極的にESG取組を推進してまいります。

さらに、今年の3月、本投資法人の投資口が軟調である中、伊藤忠商事によりセイムボート出資比率を更に強化(5%⇒7%)しております。

2019年7月期(第2期)損益計算書

2019年7月期(第2期)の分配金は、前回予想2,262円に対し実績2,311円と2.2%増加しております。右側に差異要因を記載しております。2019年4月に借入調達のみで物件取得しておりますが、既に前回予想においても加味されており、売上は大きな変更ございません。期中運用費用の削減や金利削減が主な要因です。

また、今期よりFFO/AFFOという指標を開示しております。この意図は後段にて説明いたします。

2020年1月期(第3期)/ 2020年7月期(第4期)業績予想

2020年1月期(第3期)は、2,366円と前期(第2期)対比で2.4%増。売上の増加が主な理由になります。

右側に第4期の分配金を記載しております。第3期対比、若干減少した2,310円となっておりますが、これは、今期取得した2物件の固都税の費用計上の開始。これが、一口当たり38円程度のインパクト。さらに、当該期に第1回の投資主総会開催を予定しており、約10百万円強の費用を見込んだことによります。

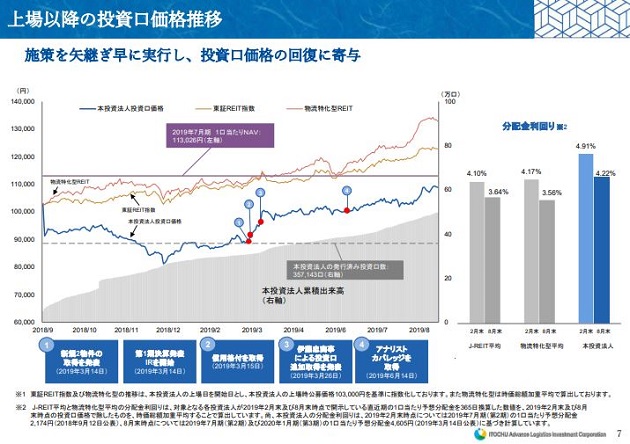

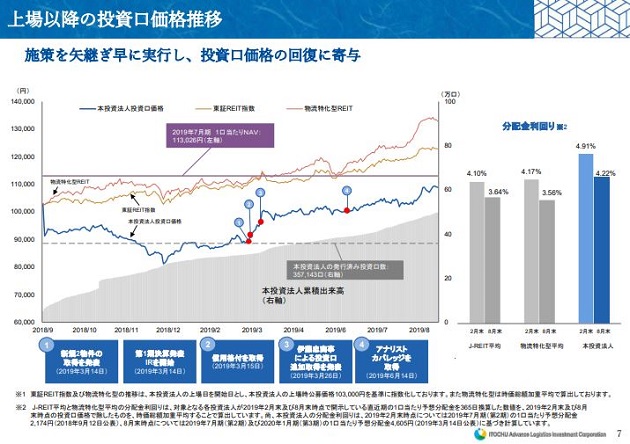

上場以降の投資口価格推移

第1期の決算後、多くの投資家の皆様とお会いする機会を頂きました。少なからずの投資家の方々からは、保有物件及び後段で説明するパイプライン物件(p11)は関東エリアに集中しており高品質であることに比して投資口価格は割安。今後も引き続き運用実績をしっかり積み上げ、投資家として継続的に評価していけるリートにしてくれという有難いコメントを頂いています。

スポンサーである伊藤忠商事とタッグを組んで、IR活動の中でしっかりと本投資法人の良さ、有望さを訴えていきたいです。

足元の投資口価格は上がってきてはいますが、まだNAVは約1倍。右側の分配金利回りのグラフの通り、物流REITの平均は約3.6%に対し、本投資法人は4.2%です。物流REITは現在2つのグループに分かれております。1つ目は、3%~3.5%。2つ目は4%~4.6%程度。本投資法人は、後者のグループに足元では入っております。今後は、分配金成長の実績を積み上げていき、まずは少なくともNAV1.1倍、分配金利回りで3.7~3.8%まで改善させていくことを直近の目線、あくまでも通過点として、投資家様からの再評価をしていただけるよう、強く訴えかけていきたいと思っております。

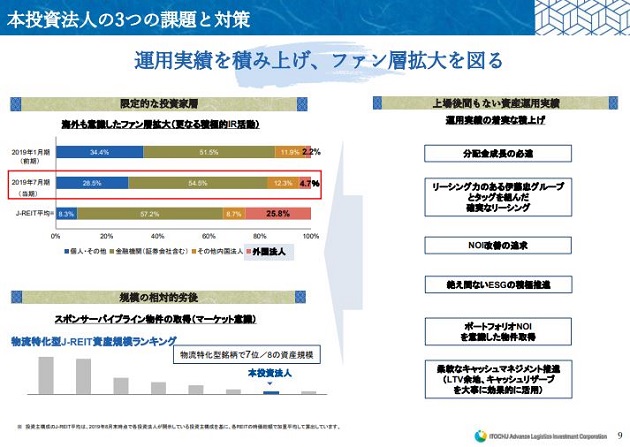

本投資法人の3つの課題と対策

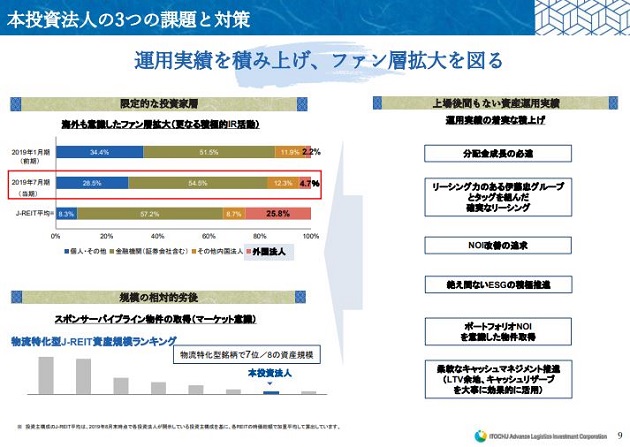

本投資法人の課題は、主に次の3つに絞られてくると思います。

1つ目は限定的な投資家層です。おかげさまで、外国法人の投資家は、当期において4.7%まで伸長してはきましたが、未だ他REITと比較しても少ない状況ですので、このセグメントを特に意識したIRを打っていきたいと思います。

2つ目は、何を差し置いてもやはり資産規模の小ささ、流動性の少なさがあります。この部分は、高いクオリティのパイプライン物件が充実しておりますので、しかるべきタイミングで外部成長を図っていきたいと思います。

3つ目は、上場間もないことによる資産運用実績の不足です。分配金成長を有言実行でしっかり成長させていく。また伊藤忠グループのリーシング力について、上場時から説明をしてきましたが、本当に力があるのかと疑問に感じている投資家の方もいらっしゃったかと思いますが、パイプライン物件のリーシング完了や保有物件でのリテナント実行実績の積上げを本日ご説明させていただきます。さらには、コストカット含めたNOIの改善や、ESGの取組に日々取り組んでいきます。

物件取得にあたっては、既存のポートフォリオNOI利回りのレベル感を意識してまいります。

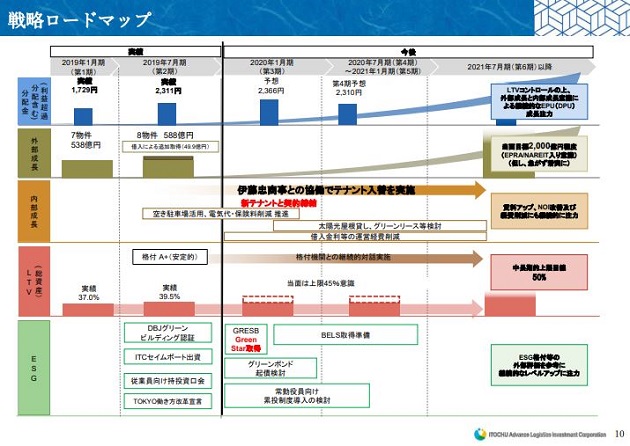

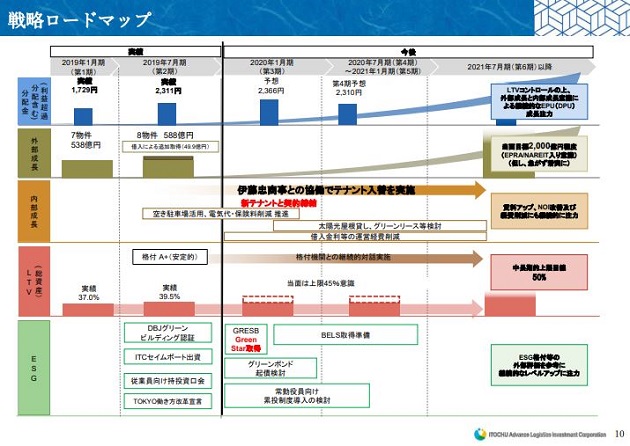

戦略ロードマップ

運用会社の中では細かくスケジュールに落としたうえで各種施策の工程を組んでおります。本ページは、それらを出来る範囲で開示したものです。分配金については、LTVの余力も意識したうえで、外部成長・内部成長を活用し、確実に分配金を成長させ、投資口価格の再評価に繋げていければと思います。

外部成長については、上場時は5年以内に2,000億円と申し上げてきました。パイプライン物件の充実も図ってまいりましたが、物流マーケットの高騰がさらに進んでおり、本投資法人としてもスポンサーとしても無理な高値での土地購入はせず、少し冷静に成長させていきたいと思っております。急がず着実に2,000億円をクリアしていきたいと思います。

内部成長は、空き駐車場や電気代・保険料削減というような施策を着実に打っております。また、今後の施策としては太陽光パネルの未設置物件もあり、検討を進めております。

LTVについては、現状40%未満の状況ではありますが、いたずらに上げる気はなく、大切にしっかりとマネジメントしていきたいと思います。

ESGについては、第2期において4つの取組を実施しており、第3期においても、前述の通りGRESBを取得済です。その他にも、BELS取得に加え、グリーンボンドの起債準備の検討や、常勤役員向けの投資口累投制度の導入を検討しております。

外部成長①

右下6物件がパイプライン物件です。こちらはスポンサーである伊藤忠商事が売却の意思決定を主導しております。中には外部投資家と共に保有している物件もありますが、後述するブリッジスキームを活用し、更に柔軟な取得が可能になると思っております。十分な精査をしておらず正確な金額ではありませんが、パイプライン物件を加えることで、既存物件と合わせて、1,300億円程度の規模になると思っております。まずは、これらのパイプライン物件をしっかり取得していくというのが、大きな方針です。

また、伊藤忠都市開発においては、物流用地を主体とした用地取得室を10月より組織化します。伊藤忠商事に加えた伊藤忠都市開発の開発ダブルエンジンが更に強化されることとなります。スポンサーグループが得意とする相対での土地の仕込みを更に狙っていきます。また、伊藤忠グループ含む事業会社が保有する物流とは異なるアセットタイプについて、伊藤忠商事側にてニーズを拾っており、徐々にではありますが芽が出てきている状況です。

加えて、パイプライン物件の市川塩浜・三芳が、100%入居となりました。上場来、伊藤忠リソースを活用していくということを言ってきましたが、まさにそれを具現化した取組です。一部の投資家からはリーシングの実績が出るまで様子を見たいというコメントも頂きましたが、結果でしっかりと応えられたと思っております。

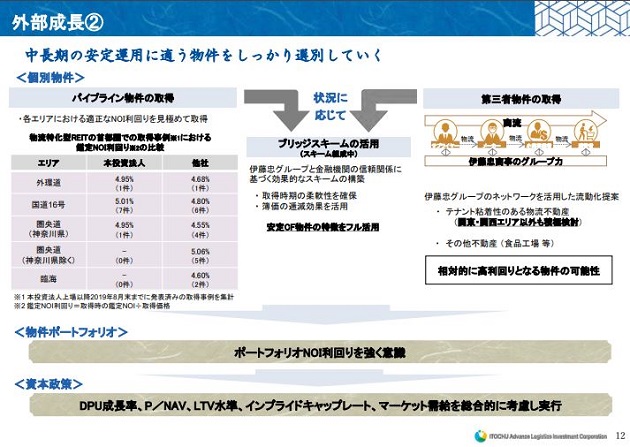

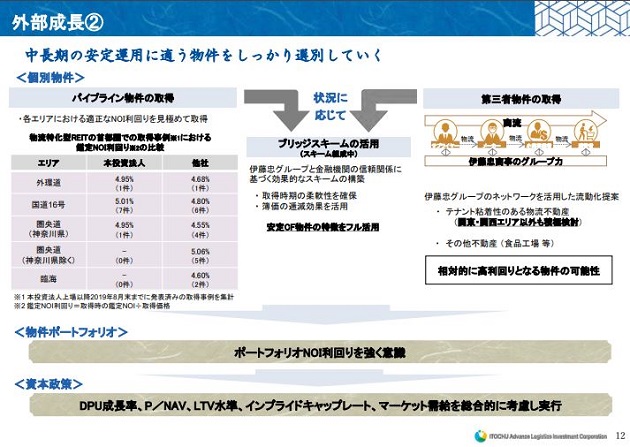

外部成長②

ブリッジスキームについてですが。投資法人のPOのタイミングと、物件保有者の売却のタイミングが合わないケース、また特に第三者物件については高騰するマーケットの中で、すぐに投資法人で購入できる価格に折り合わないケースが想定されます。時期の柔軟性と価格の調整を図るべく、伊藤忠商事と連携し、不動産分野で非常にお世話になっている金融機関様のサポートを受けてブリッジスキームの構築を準備しております。

下段の通り、ポートフォリオNOI利回りを強く意識していきます。また資本政策として、第1期の決算説明時は、POを考える時期ではないということをお伝えしましたが、パイプライン物件が充実したことに加え、足元での投資口価格は徐々に上がってきており、POの実行可能性は高まってきていると思っております。DPU(分配金)成長率、P-NAV、インプライドキャップレート(足元では4.8%~4.9%)の比較感、エクイティマーケットの需給等、総合的にしっかりと考え、投資家の皆様に評価される形での外部成長を目指したいと思います。

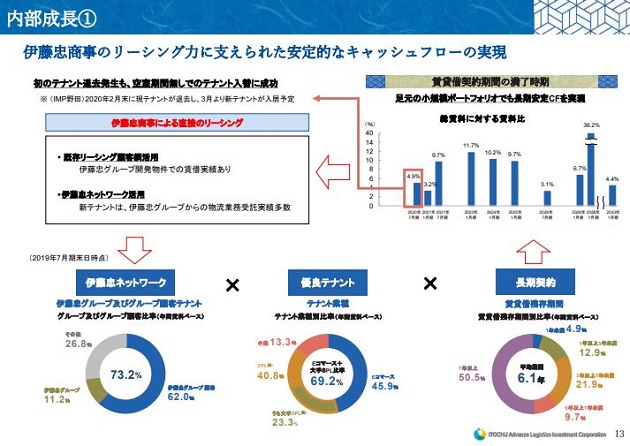

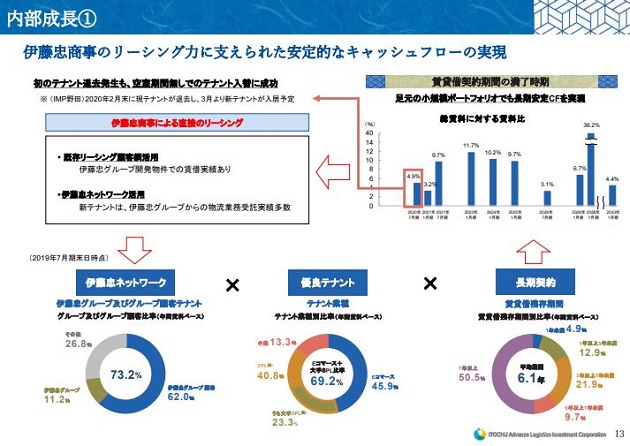

内部成長①

今回、ランプウェイタイプの物件であるIMP野田において、3・4階3,800坪強のリテナントを伊藤忠グループのリソースを活用し、空室期間の発生なしに実行致しました。3,4階ということで縦使いが必要となる区画、かつ近隣の競合施設のリーシングと重なる時期だったことから、慎重かつ入念にリーシング準備を進めた結果ではありますが、伊藤忠グループの荷物を扱い、かつ既存のIMP野田テナントの運送会社様との関係があったことから、伊藤忠商事の独力でのリーシング実績となりました。

伊藤忠商事のリーシング力はしっかりあるということを今後もしっかりと訴えていきたいと思います。

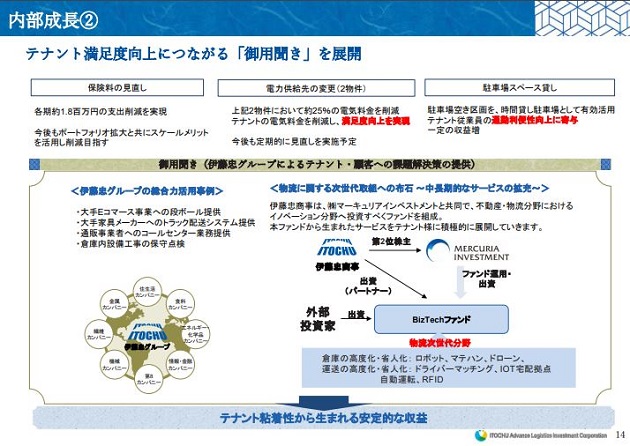

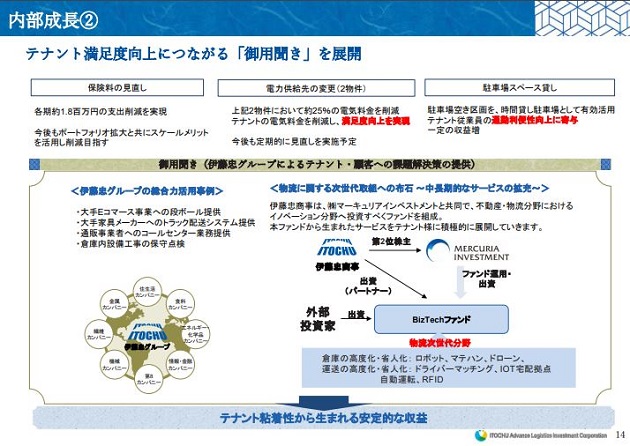

内部成長②

保険料、電気代等の運用コスト削減についてです。特に真ん中の電気代については、野田・守谷の2物件について、共用部分において年間220万円程度の削減効果がありました。また、専有部分の削減は、テナントの満足度に繋がるものであり、テナントの粘着性アップに寄与する取組と考えています。

また、伊藤忠商事がマーキュリアインベストメントと組んで組成したファンドについて記載しております。こちらは、ロボット、マテハン、省人化取組等、物流の次世代事業を行う企業への投資を行うファンドになります。物流REITのスポンサー各社は、同じような動きがあるかと思いますが、伊藤忠の強みは、自ら伊藤忠ロジスティクスという物流事業会社を抱えている点であり、ユーザーの立場から本当に必要となるサービスかという視点も取り入れて、投資を進めていくことになろうかと思います。こういったサービスを保有物件のテナント様又は今後テナントになっていただける企業様に使っていただき、我々の施設への継続使用・入居動機に繋げていきたいと思っております。具体的な実績はまだありませんが、このような取組も行うことで、ファンクラブを作っていくということです。

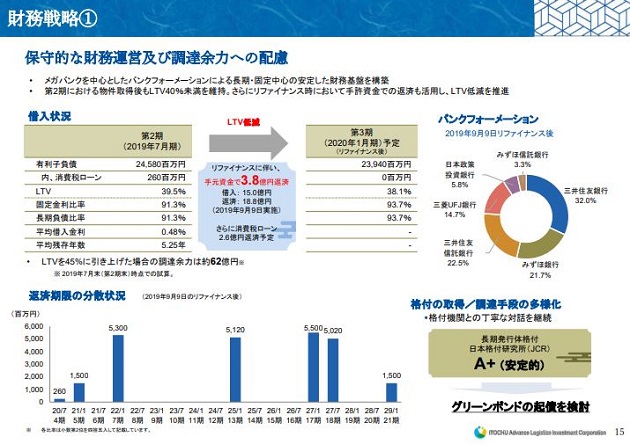

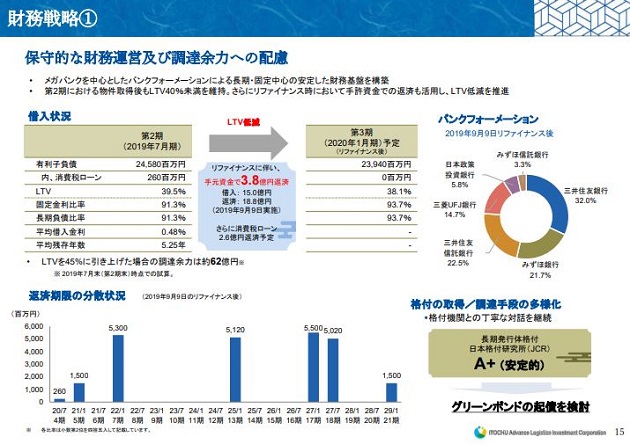

財務戦略①

借入については、長期・固定・分散、また残存年数5年超には拘っており、確実に実行に移しております。有難いことに、次回のPOに合わせて是非参加したいというお声を頂いている金融機関様も複数行ある状況です。

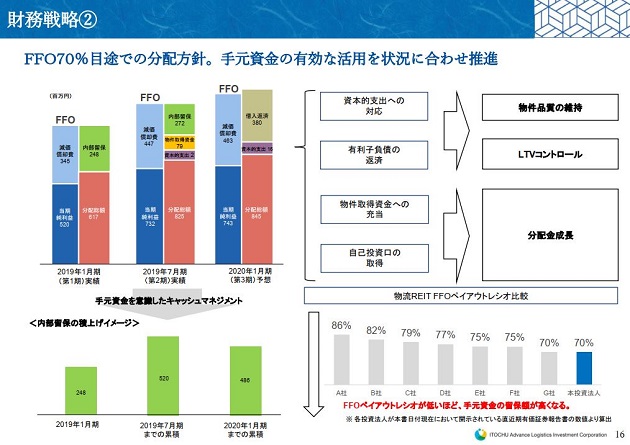

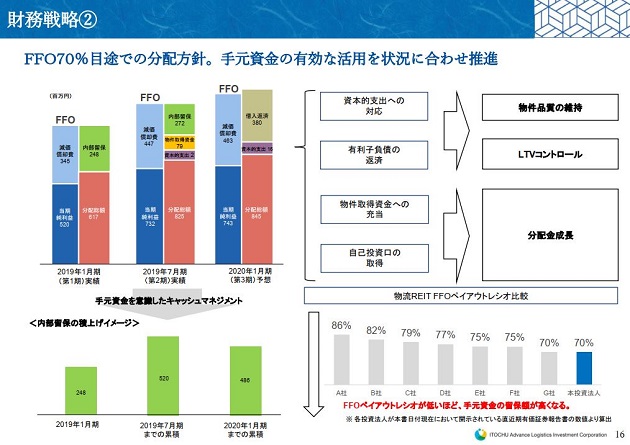

財務戦略②

そういった中で、分配金の原資となるFFO・AFFOを強く意識しております。現状のキャッシュマネジメントにおいては、5億円程度の内部留保があり、修繕関係や、有利子負債の返済や物件取得資金への充当を今後も検討していきます。各社別のFFOペイアウトレシオ(分配金÷FFO)の通り、本投資法人の70%は低い水準です。これは、現状のポートフォリオが築浅物件中心ではありますが、将来修繕費増加の可能性などを見据えたキャッシュマネジメントを行っているためです。つまり、中長期における分配金の安定性を考慮した結果です。FFOベースで見た利回りでは、他社比較で特に割安感がある状況であり、改めてご評価いただければと思っております。

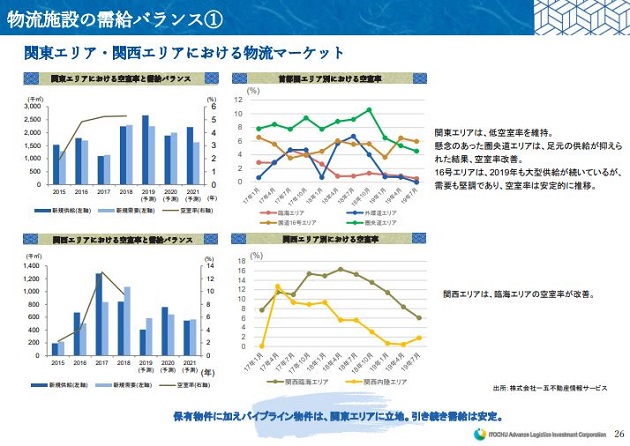

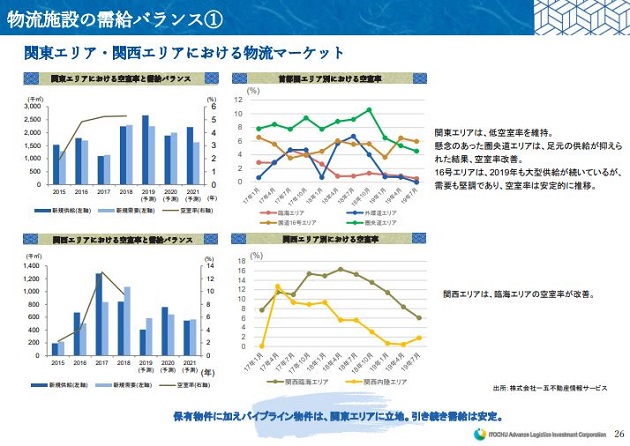

物流施設の需給バランス①

2019年度、関東エリアは200万㎡程度の大型供給が見込まれておりますが、需給は引き続きマッチしております。そういった中で、今回目を引く現象として、従前まで供給過多により空室率が高い状況だった圏央道エリアが、供給が抑えられ、空室率は改善に向かっています。一方で、16号エリアは大型供給があったことで、今回2つのエリアの逆転が起こっています。但し、16号のニーズは底堅いものを肌感覚で感じております。

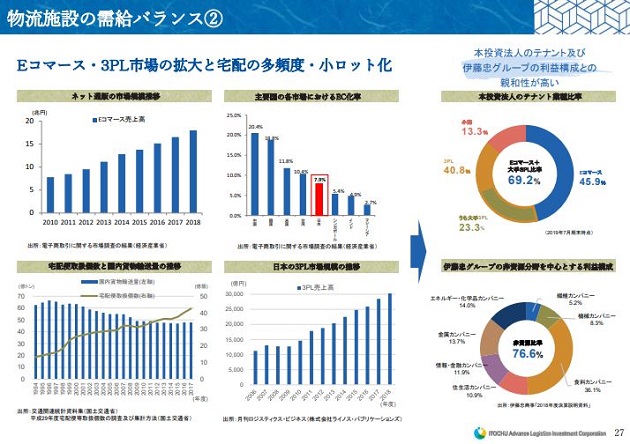

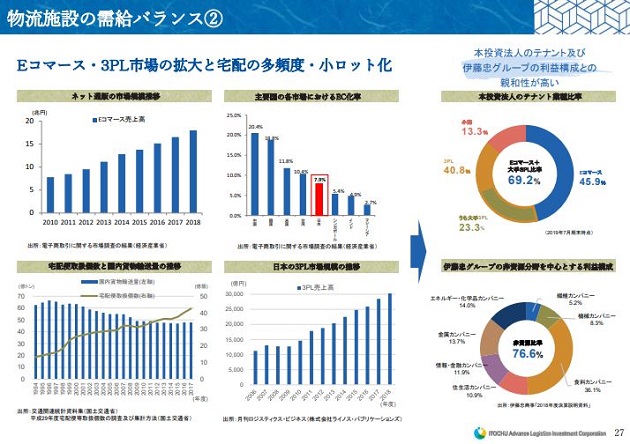

物流施設の需給バランス②

本投資法人のテナント様の業種に密接に関係するEコマースは、順調に右肩上がりで成長しております。確かに日本の人口は減っており荷物の総量が増えているわけではありませんが、その中でEコマースの比率がどんどん高まっております。海外と比較したときにも、まだEC化率は低い状況であり、引き続き伸長する余地が高く、本投資法人の高稼働率を支える心強い裏付けだと思っております。

本日、色々と説明をさせていただきました。足元では順調な運用実績の積み上げを出来ておりますが、これに甘んじることなく、皆さまから期待されている使命をしっかりと果たしていくということが我々の存在意義だと思っておりますので、引き続き油断することなく、運用を進めてまいります。本日はありがとうございました。

【質疑応答】

※質問順に掲載しております。

Q1.仮にPO等を考える場合において、ベースにしている指標等があれば教えていただきたい。

(回答)

物件を取得するにあたって、巡行期分配金を4%以上の成長を見せなければならないと思っています。

Q2.IMP野田において、伊藤忠グループのネットワークを活用したリテナント実績について説明があったが、当該テナントが賃料アップサイドよりも安定賃料を目指す顧客という位置づけで考えているのか?

(回答)

リーシングを行う当初、当然ながら賃料アップを目指す動きもしましたが、縦使い2フロアの約4千坪、かつ競合物件との重なりもあるなか、現在の本投資法人の状況下(資産規模小)において優先すべきことは、NOI・分配金の安定性だと考え、長期安定の見込めるテナント様との契約を選択したものです。

Q3.ブリッジスキームの組成が出来ることで、今後はフォワードコミット案件が増えることがあるのか等、もう少し詳細を教えてほしい。

(回答)

まずは、伊藤忠商事と金融機関様との良好な関係性により好条件でのブリッジスキームが作れそうだという部分は改めてアピールさせてください。本投資法人の規約上においても、フォワードコミットは出来る仕組みはありますが、例えば、足元NOIが安定していない物件について1年先に(戦略無しに)コミットしていくことはありません。

Q4.IMP野田においてテナントが退去した理由、また今回の説明会全体においてもアピールされている伊藤忠商事ならではのリーシングノウハウが本件リテナントでどのように生かされているのか教えていただきたい。

(回答)

退去されるテナント様においても更新の可能性がなかったわけではありませんが、NOI、分配金の安定性というものを重視したい現状において、やはり長めの契約期間等にこだわり、リテナントを行う判断をさせていただきました。新テナント様については、伊藤忠グループの事業会社からの荷物も受けているという親和性を評価していただいたというのも理由の一つ。また、施設内の既存テナント様とも親和性があり、より粘着性があるというのも、安定性を重視する現状においてはメリットがあると考えています。

Q5.ブリッジスキームからも、出資等により更なる収益拡大を図ることも検討しているのか

(回答)

ブリッジスキームは、ファンド形式やリース会社活用等、状況に応じて使い分けていく方針です。ファンド形式において旨味のある案件において優先出資を行うことも視野に入れていくが、現在準備しているものは、パイプライン物件の取得の蓋然性を更に上げていくという部分です。

Q6.資産規模を、物流REITの中で相対的に上位に上がっていくために、現状のパイプライン物件から更に積上げていくことについての展望を教えてほしい。

(回答)

資産規模で上位に上がっていく必要性は私も強く持っています。スポンサーにとっても物件を積上げることの重要性は高まっており、伊藤忠都市開発が物流用地室を作ることにも表れています。その他アセットについては、様々なネットワークを活用して掘り起こしを行っています。REITを立ち上げた以上、No.1を目指すという姿勢には変わりはありません。

Q7.伊藤忠商事がセイムボート出資を行った背景について、今一度説明を頂きたい

(回答)

リターンという観点だけでなく、REITのスポンサーとして、割安の状況だった投資口価格に対し、しっかりとサポートしていく意思表示だと受け取っていただきたいと思います。スポンサーとしての伊藤忠商事の覚悟というのを感じていただきたいと思っております。

■本資料は、2019年9月17日(火)開催の決算説明会における発言に基づいて作成されたものであり、本投資法人の投資を勧誘することを目的としたものではありません。なお、本資料で使用しているデータおよび表現等の欠落・誤謬等につきましてはその責を負いかねますのでご了承ください。また、本資料に記載された意見や予測等は、資料作成時点の当社の判断であり、その情報の正確性、完全性を保証し又は約束するものではなく、また今後、予告なしに変更されることがあります。