日本ロジの強み ―日本初の物流REITとして構築してきた好立地のポートフォリオと独自の取得戦略―

(金子)日本ロジは2005年に日本初の物流REITとして上場しており、他の物流REITよりも約7年以上長い運用の経験を有しています。

(宮脇)他の物流REITの上場が2012年以降ですので、日本ロジさんは、2008年のリーマンショックを経験した唯一の物流REITですね。当時は不動産業界もとても厳しい時代だったと思います。どのように乗り越えたのでしょうか。

(金子)リーマンショックを乗り越えることができたのは、日本ロジが安定性を重視して堅実な運用を維持してきたことに加え、スポンサーである三井物産の後ろ盾があったからと考えています。当時金融機関からの借入がとても厳しい環境でしたが、信用力の高い三井物産のバックアップにより日本ロジは金融機関と円滑に取引できたのだと思います。

(宮脇)厳しい時代を乗り越えてきた経験が、安定運用に活かされている訳ですね。

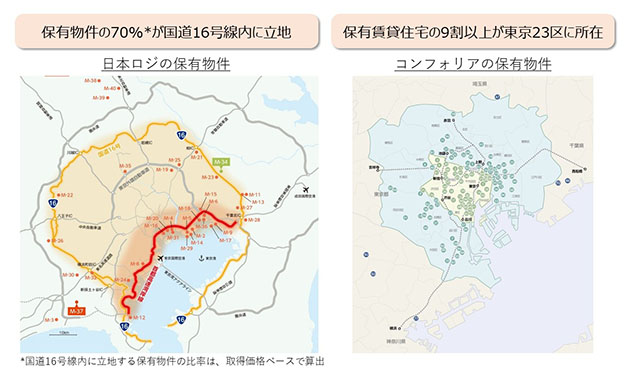

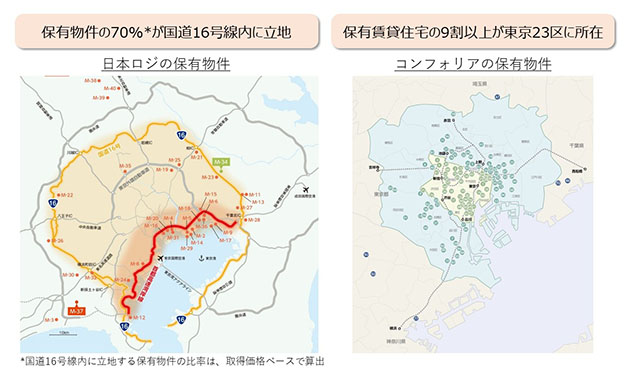

(金子)はい、15年の運用実績のなかで日本ロジは安定性の基盤を構築できたと考えています。その1つが優良立地の物流施設を多く持っていることです。立地がいいという点は、コンフォリアさんと同じだと思います。ただ、コンフォリアさんと日本ロジのポートフォリオマップを比べていただくと立地が少し異なります。

(宮脇)一般的に東京の住宅の場合、3A、つまり「麻布、赤坂、青山」を頂点として、山手線の周縁部あたりが優良立地とされていますが、物流施設の優良立地というのは、どのあたりになりますか。

(金子)物流施設は大量のモノを効率よく運べる立地がテナントにとって利便性が高く、幹線道路、港、空港、消費地の近くが優良立地となります。首都圏の場合、一等地は首都高湾岸線沿いです。

(宮脇)首都高湾岸線沿いは、大消費地である東京23区へのアクセスに優れていますし、また高速道路、東京湾、羽田空港を利用して遠くまでモノを運ぶことができる立地ですね。大消費地への配送、国内外の長距離輸送にも優れた立地で多くのテナントからの賃貸需要が高そうですね。

(金子)首都高湾岸線沿いは、賃貸需要が旺盛である一方で空き地が少ないことから、物流施設を新規に建設することが難しく、希少性が高い立地です。首都高湾岸線沿いに次いで、外環道沿いや国道16号線沿いも物流適地といわれる賃貸需要の高いエリアです。

(宮脇)大消費地である東京23区に近い高速道路・幹線道路沿いが優良立地ということですね。インターネットで注文した商品がその日に届くサービスがありますが、そういったサービスを提供する場合はより都心に近い物流施設を必要としそうですね。

(金子)そうですね、モノを迅速に届けるという観点で立地はとても重要です。優良立地の物件は、賃貸の需要が強く希少性も高いため、仮に物流施設全体の賃貸需要が悪化したとしても相対的に空室が発生したり賃料が下がったりするリスクが小さく安定していると考えています。

日本ロジは、希少性の高い首都高湾岸線沿いを含む国道16号線の内側のエリアに保有物件の70%(取得価格ベース)が立地しています。これは他の物流REITと比較しても高い水準です。

(宮脇)他のREITと比較して優良立地の割合が高いのは、何か理由があるのでしょうか。

(金子)日本ロジが上場した2005年は物流施設に投資する投資家が少なく取得競争が激しくなかったことから日本ロジは希少性の高い優良立地の物件を多く取得し続けられたこと、また、投資経験を積み重ねていくなかで好立地の物件を相対的に有利な条件で取得する力をつけてきたことが好立地のポートフォリオを構築できた要因と考えています。

(宮脇)先ほどの再開発も長い運用の知識・経験があるから成功したとお話しされていましたが、物件取得においてもこの長い運用経験は強みになりそうですね。

(金子)そうですね、物流施設への投資・運用経験のなかで、物流施設の所有者やテナントなどをはじめとする物流施設の投資運用に関係のある方々との信頼関係を構築しています。日本ロジの強みは、売主側の要望に柔軟に対応した売却手法を提案できることだと考えており、そういった実績が新しい案件の提案や相談に繋がっています。また、最近では再開発の知識・経験を協力会社に提供して日本ロジが取得する物件を開発してもらうなど知識・経験をさらに発展させています。15年間の知識・経験をいかし工夫することで優良な物件を相対的に高い利回りで取得できていることが日本ロジの強みです。そのような取得の結果が保有物件の資産価値の高さとして表れており、2020年1月期末時点における日本ロジの「含み益率(*)」は41.6%とJ-REIT全体のなかでも最高水準を誇ります。

*含み益率=(期末鑑定評価額-物件帳簿価格)/物件帳簿価格×100%