CREロジスティクスファンド投資法人 Research Memo(1): 2018年12月期は計画を上回る

■要約

CREロジスティクスファンド投資法人は、物流不動産の賃貸管理や開発など物流不動産に関するサービス全般を事業領域とするシーアールイー(以下、CRE)が運用する、物流施設特化型REIT(不動産投資信託)である。同投資法人は、CREとの間でスポンサーサポート契約を締結しており、CREグループ(CRE及びそのグループ会社)が開発し、立地、基本仕様、拡張性及び快適性を備えた「テナントニーズに応える良質な物流関連施設」である「ロジスクエア」に重点を置いたポートフォリオが特徴。首都圏比率94.0%、インターチェンジ(I.C.)から3キロメートル未満80%超、平均築年数2.0年、取得時鑑定NOI(不動産の収益率を示す指標)利回り5.0%など、良質な物流関連施設に投資する。

多様なテナントとの長期契約を締結しており、現在の稼働率は100%となっているほか、最も早く到来する契約終了日は2021年4月末となるため、4期(2年)先までは現状の売上高が確保される。また、契約期間内に中途解約する場合は、その後の未経過賃料相当分が違約金となるほか、契約満了日の1年前に再契約もしくは満了の意思確認を行う。定期借家契約比率、固定賃料比率はいずれも100%であるため、安定的な運営が可能な契約形態である。

1. 2018年12月期(第5期)は計画を上回る好決算

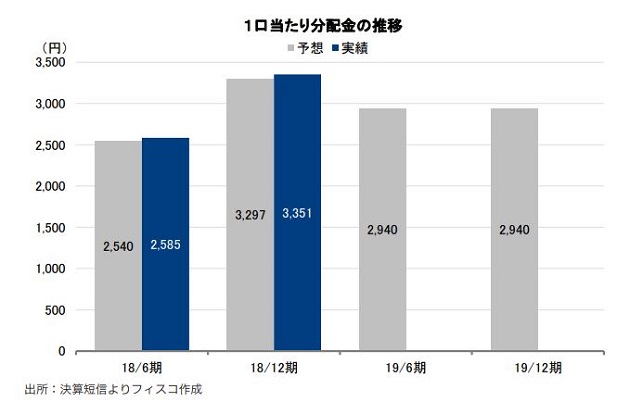

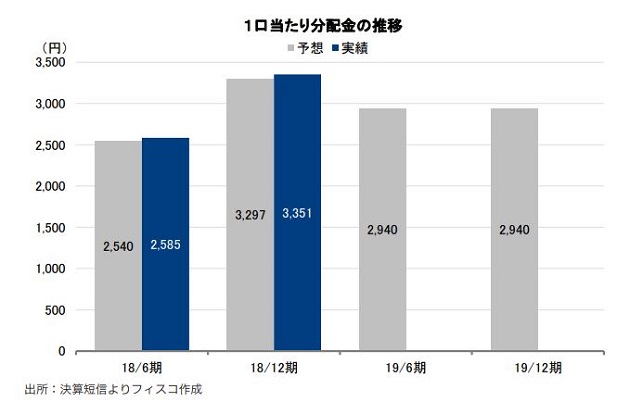

保有7物件についてCREと連携し、適切な管理運営のもと運用しており、当期末時点のポートフォリオ全体の稼働率は100%と良好な稼働状況を維持。営業収益1,413百万円(前期比19.1%増)、営業利益811百万円(同21.4%増)、経常利益689百万円(同31.7%増)、当期純利益688百万円(同31.8%増)となった。安定的な運用により、営業収益のほか各利益について、計画を上回っての着地である。

2. 今後の外部成長を可能とするパイプライン

今後の優先交渉可能物件については、計画中のロジスクエアを含め10物件、延床面積は32万平方メートルとなるため、これらを順次追加取得することにより、ポートフォリオは倍以上に拡大することでの成長が可能となる。

3. 物流業界の事業環境

大手物流会社では、好立地かつ使い勝手の良い物流施設の奪い合いが始まっている。トラックのルート1つをとっても、燃料費やドライバーの残業代、車輛費に直結するため、好立地かつ作業が効率的にできる物件については需要が多く寄せられ、賃料の値上げがしやすい。ドライバー不足、庫内従業員の確保、燃料価格の上昇により、拠点戦略の需要性がますます高まるなか、CREによって開発された、テナントニーズを満たすために必要とされる、立地、基本仕様、拡張性及び快適性を備えた施設である「ロジスクエア」に重点を置いたポートフォリオによって、同投資法人に対する成長性が見込まれることになる。

■Key Points

・CREグループの総合力が生み出す「テナントニーズに応える良質な物流関連施設」である「ロジスクエア」に重点を置いたポートフォリオが特徴

・多様なテナントとの長期契約を締結し稼働率は100%と良好な稼働状況を維持

・2018年12月期(第5期)は安定的な運用により、営業収益のほか各利益について、計画を上回っての着地

・優先交渉可能物件を順次追加取得することにより、ポートフォリオは倍以上に拡大

・事業環境は良好。立地、基本仕様、拡張性及び快適性を備えた施設である「ロジスクエア」に重点を置いたポートフォリオによって、成長性が見込まれる