1. J-REIT価格への短期的な影響は軽微

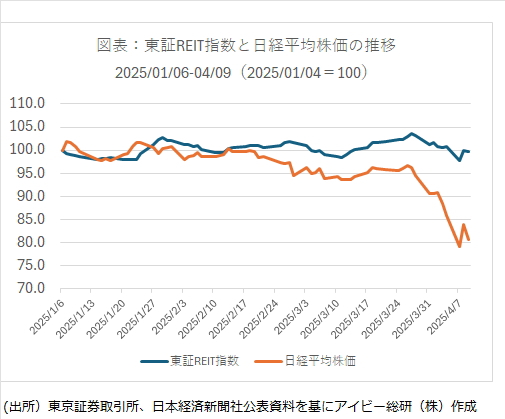

トランプ大統領の関税政策により乱高下を続ける株式市場と比較して、J-REIT価格への影響は軽微に留まっている。図表の通り、日経平均株価は年初来で20%下落しているが、東証REIT指数は年初と同じ水準を維持している。

日経平均株価は年初に4万円近い水準まで上昇していたことも影響しているが、昨年来で見ても日経平均株価の4.7%の下落に対し、東証REIT指数は7.0%下落となっている。J-REITの利回りが2024年初に4.35%と高い水準であったことを考慮すれば、配当込みのパフォーマンスとしては同一となっている。

4月にJ-REIT価格が大幅下落していない理由は、J-REITが大半の不動産を国内に保有し、収益は関税措置による直接的な悪影響を受けない内需株としての側面もあるためだ。また分配金利回りが2025年初から大半の期間で5%を超える高い利回りとなっているため、株式市場からの資金逃避先となっていることも要因と考えられる。

2. 米国長期金利低下の可能性は高い

4月7日に日米の株式市場が大幅下落となり、債券市場への資金逃避が見られた。米国10年債利回りは一時3.8%程度まで、日本10年債利回りも一時1.07%程度まで低下した。その後、米国10年債利回りは株式急落前の4.3%程度まで、日本10年債利回りは1.2%程度まで上昇し、株式市場と同様に乱高下という状態になっている。

米国では関税政策によるインフレ懸念が高まっているため、FRB(米国連邦準備制度理事会)の利上げ停止だけなく、インフレ抑制のための利上げ懸念も生じている。ただし、関税政策によるインフレへの影響は継続的に続くものではないため、米国景気悪化による利下げの可能性も生じている。

仮にFRBが利上げを余儀なくされても、インフレと景気後退が同時に到来するスタグフレーションとなる。FRBの利上げによる短期金利の上昇が起きても、景気後退により長期金利は低下するという逆イールドとなりそうだ。つまりJ-REITの価格下落要因となっていた米国10年債利回りは低下する可能性が十分考えられる。

3. 国内長期金利上昇は一服、J-REIT価格上昇も

日本国内の景気悪化や企業収益低下懸念も高まる中で、賃貸収益という景気に対し遅効性が高いJ-REITは、機関投資家の資金逃避先として注目される場面もありそうだ。また日本国内の長期金利の上昇基調は一服すると考えられる。国内景気の先行きが不透明になっているため、日銀が早期に利上げする可能性が低くなっているからだ。

J-REIT価格は、上場来最高の分配金水準となっている銘柄が半数以上を占める中で、下落基調が続いていた。その要因となっていた日米の長期金利は、低下余地が大きくなっている。仮に東証REIT指数が1,900ポイント程度まで上昇しても、分配金利回りは4.5%程度と高い水準を維持できるため、価格上昇余地は高いと考えられる。

ただし、前述の米国10年債利回りの再上昇がリスクオフの結果として生じているとすれば、4月7日とは異なり、J-REITも株式市場と同様に大幅下落となる可能性もある。米国株式市場の急落と米国10年債利回りの上昇(価格の下落)との相関性には、注視が必要となりそうだ。