1. 増資の概要

6月24日、ジャパン・ホテル・リート投資法人(JHR)は増資を公表した。

「沖縄ハーバービューホテル」(取得岳215億円)を含む4物件を562億円弱で取得し、資産規模は4,531億円となる。増資による資本調達額は341億円を見込み、投資口は10%増加する大型増資となる。

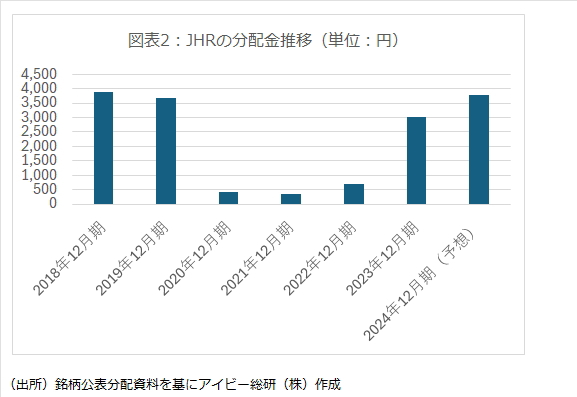

増資に伴い当期(2024年12月期)の業績予想を修正し、1口当たり予想分配金は3,722円と修正前の1.1%増としている。コロナ禍前の上場来最高であった2018年12月期の3,890円に次ぐ水準の予想となっている。なお、当期分配予想は、増資による希薄化が生じるため、内部留保を18億円弱取崩す予定としている。増資で取得する沖縄のホテル2物件の運営変更や今後予定している客室改装の収益増加寄与が当期には及ばないためだ。

2. 利回り面で見た割高感は解消

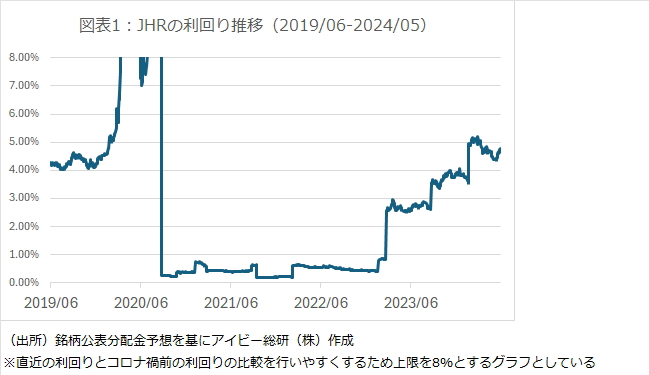

前述の通り、分配金はコロナ禍前の水準を回復し、2024年はインバウンドも過去最高を超える見込みとなっているなど、分配金のさらなる増加も期待できそうだ。更に分配金利回り面でもコロナ禍前の水準となっており、将来の分配金回復を見込んで利回りが低くなっていた2020年夏から2023年夏頃までのような割高感も解消している(図表1)。

また財務面でもホテル系としては安定性が高い。ホテル系銘柄はコロナ禍では、借入金の借換え時には長期借入金から短期借入金での調達を余儀なくされていたことも影響し、借入金の調達期間が短く変動金利の割合が高い銘柄が多い。しかしJHRの調達期間は市場平均程度であり、変動金利割合もホテル系としては低い。従ってJHRは、国内金利水準の上昇による利払い負担増加も影響をホテル系としては受けにくい銘柄となっている。

3. 分配金の大幅変動とREIT

一方で、JHRはコロナ禍の影響を受けて分配金が大幅に変動した銘柄でもある。図表2の通り、コロナ禍の決算期には分配金が大幅に減少している。これはスポンサー運営のホテルに関して固定賃料も一部減免してことが影響している。

従って投資ポイントとしては、このようなスポンサー契約のホテルに対し固定賃料も減免し分配金の変動が大きくなる点を許容出来るかという点になると考えられる。J-REITの特徴として実質的に不動産賃貸専業であるため、事業リスクが低く賃貸借契約による比較的安定的な収益が期待できるという点がある。この点でみれば、JHRは収益が大幅に変動するというJ-REITの特徴から外れる銘柄となっている。

JHRの分配金は、前述の通り今後も増加する可能性が高いが、収益拡大という面では一般事業会社で上場している会社の方が大きい面もある。従ってJHRの投資ポイントとしては、上場ホテル会社との比較を行うことも重要と考えられる。