1. 23年上半期の投資家売買動向

23年上半期(1月~6月)のJ-REIT価格は、3月下旬の急落まで下落基調で推移し、その後は回復したもののボックス圏で推移した。東証REIT指数で見ると3月20日には1,750ポイントまで下落する局面もあったが、その後は1,850ポイントから1,880ポイントで推移した。

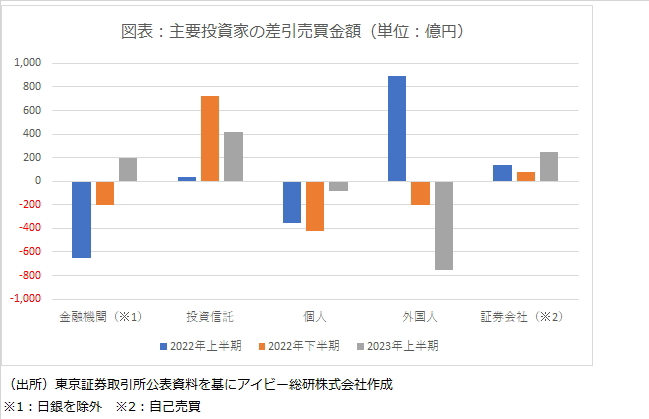

投資家の売買動向で見ると、外国人投資家の大幅な売越しを投資信託と金融機関の買い越しが支える結果となっている(図表)。

外国人投資家は、22年下半期(7月~12月)と比較して売越額が拡大し投資部門では最大(757億円)の売り手となった。一方で投資信託の買越額は減少したが、最大の買い手(421億円)の状態が2半期続いた。さらに金融機関は買越し(200億円)に転じ、証券会社の自己売買部門の買越し(244億円)とともに23年上半期のJ-REIT価格を支えた。

なお、個人投資家の売越額が急減している点もプラス材料とも言えるが、23年上半期はJ-REITの増資が急減した影響が大きいと考えられる。本連載では何度が記載しているが、増資時の投資家の購入分は東証の買越額にカウントされないためだ。

2. 銀行の買越基調継続がJ-REIT価格上昇には必要

23年下半期以降の価格を左右する投資家として、金融機関のうち銀行が挙げられる。前述の通り金融機関は23年上半期買越しに転じているが、生損保は22年下半期の112億円の買越しから105億円の売越しに転じた中で、銀行は逆に262億円の売越しから246億円の買越しとなった。

この背景には、米国10年債利回りの上昇に伴い、米国地銀の米国債含み損が拡大し、破綻懸念が広がったことがあると考えられる。つまり日本の金融機関としても米国債投資を行なうリスクが高くなり、代替投資先としてJ-REIT投資を拡大した可能性がある。今後も同様の傾向が続くことが想定されるため、中間決算期となる9月は売越しに転じる可能性もあるが、銀行は安定的な買越し主体となりそうだ。

銀行が買越しを続ける点がJ-REIT価格にとって重要となる理由として、外国人投資家の大幅な買越しが戻るまでには時間がかかると考えられるためだ。外国人は23年上半期最大の売り手となったが、1月と2月で合計634億円と大幅に売越ししたことが影響している。つまり3月以降の売越額は大きくなっていないため、下半期は買越しに転じる可能性もある。しかし米国10年債利回りが高い状態で推移する中では、図表の通り22年上半期のように大幅な買越しは期待出来ない。従って23年下半期のJ-REIT価格上昇には、投資信託に続く安定的な買越し主体が必要であり、金融機関がその役割を果たすことが必要となりそうだ。