1. 直近のJ-REIT価格動向

J-REIT価格は4月に月間5%程度の上昇となり一定の回復傾向を示した。東証REIT指数は、5月8日に1,882ポイントまで上昇し、年初来高値を更新した。

個別銘柄の値動きを見ると4月は収益安定性が高い物流系や住居系銘柄の価格上昇が顕著であった。具体的には、最も上昇した住居系最大手のアドバンス・レジデンス投資法人(3269)を含め、4月の価格騰落率上位10銘柄のうち9銘柄を物流系や住居系銘柄が占めた。

この価格上昇の背景には、4月中は大半の期間で3.5%以下を下回る水準で推移した米国10年債利回りの低下があると考えられる。東証REIT指数が2,000ポイント台で推移していた2022年9月中旬までと同じ水準まで低下したことになり、収益安定性が高い状態が続いている物流系や住居系の利回りが低下(価格が上昇)した。

2. 中長期目線なら割安感の残るオフィス系銘柄

一方で、東証REIT指数は2022年9月とは異なり2,000ポイント台には達していない。これは時価総額が大きく東証REIT指数への影響が強いオフィス系銘柄の価格が停滞しているためだ。

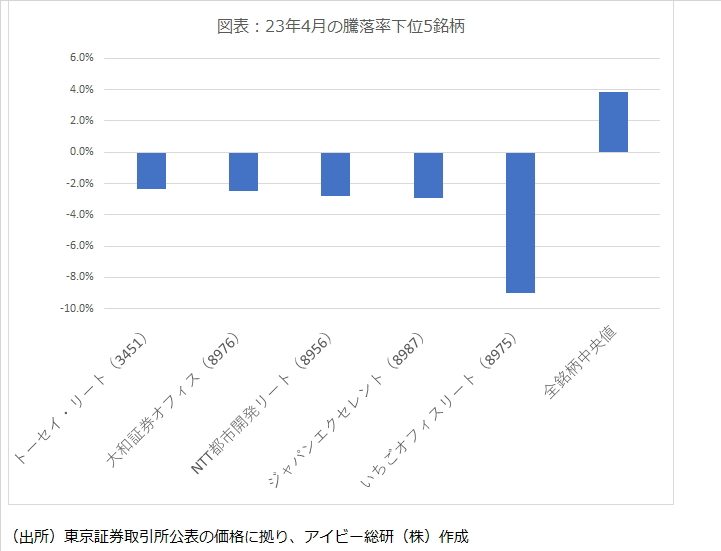

4月は9銘柄の価格が下落したが、オフィス系またはオフィスを主体とする銘柄が大半を占め(図表)ている。また時価総額が最も大きい日本ビルファンド投資法人(8951)の価格上昇率も3.4%と個別銘柄の騰落率中央値3.9%に到達していない。

オフィス系銘柄の賃貸収益先行きに関しては、東京都内で大規模ビルの大量供給が年後半から予定されているため投資家の警戒感は強い。更に米国のオフィス賃貸市況は、コロナ禍を経て通常の経済状態に先行して移行しているにも関わらず厳しい状態となっている。例えばニューヨーク市内のオフィス街であるマンハッタン地区の空室率は、2022年末に過去10年平均の倍近い22%となっている。

J-REIT価格を急速に回復させるためには、外国人投資家の大幅な買い越しが必要である。しかし米国のオフィス賃貸市況を考慮すると、日本とは市場が異なるとは言え、投資家の買い意欲が高くならない状態になっていると考えられる。

但し、中長期的な目線で見れば、オフィス系銘柄は割安感がある状態であり投資妙味がありそうだ。その理由として、オフィス系銘柄は複数期に及ぶ物件売却を行っている銘柄や物件売却益による内部留保が潤沢な銘柄も多いことが挙げられる。

オフィス系銘柄は賃貸収益が減少しても、分配金への影響は少ない銘柄が多い。従って、オフィス系銘柄は物件売却益による分配金の下支え効果を考慮して銘柄選択を行うことが重要と言えるだろう。