1. 直近の価格動向

J-REIT価格は、乱高下が続く株式市場とは異なり安定的な動きになっており、東証REIT指数は6月3日以降23日まで2,100ポイント台を維持して推移している。

また22日に上場した東海道リート投資法人(証券コード2989)の初値は、公募価格10万円を上回る101,500円となった。1口当たりの予想分配金は、第1期(2022年1月期)は上場費用などの影響で2,150円となっているが、第2期(2022年7月期)は3,186円、第3期(2023年1月期)は3,217円としている。

通常の6ヶ月決算となる第2期以降の分配金ベースで見れば分配金利回りが6%を超える点や、地方中心のポートフォリオながら利益超過分配(※1)を行わない予想となっている点から割安感があると考えられる。

2. 敵対的TOBから防衛TOBへ

今回は、インベスコ・オフィス・ジェイリート投資法人(IOJ)に対する敵対的TOBの結果が明確になったため、その点について記載していく。

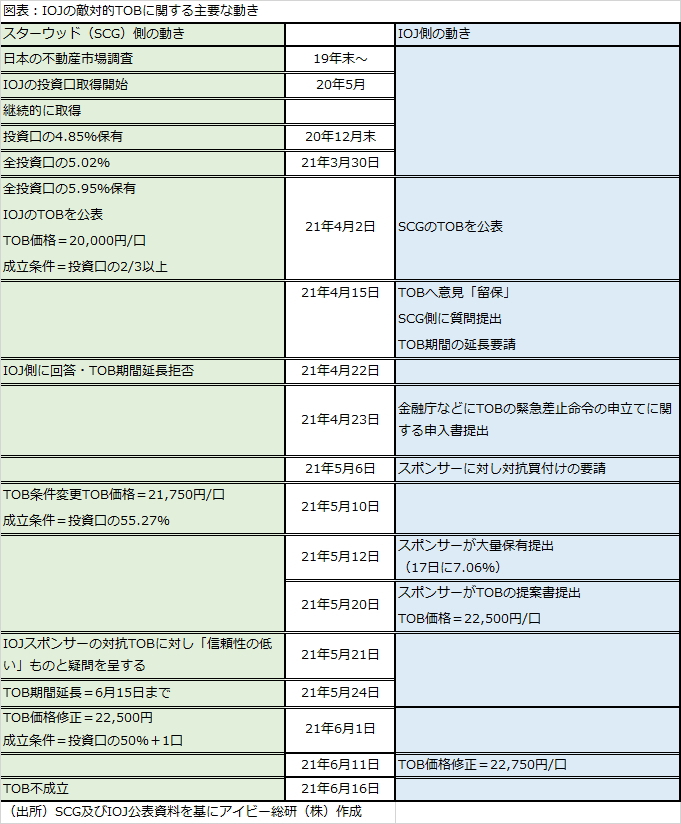

IOJに対する敵対的TOBは、外資系のスターウッド・キャピタル・グループ(SCG)がIOJの全投資口取得を目的として4月2日に公表して始まった。その後の動きは、図表の通りとなっているが、結果的にSCG側の敵対的TOBは成立しなかった。敵対的TOBに応募した投資口数は348,378口と下限の3,877,247口を大幅に下回ったためだ。

このような結果になった要因としてIOJのスポンサーであるインベスコ・グループが敵対的TOBに対抗するTOB案(防衛TOB)を提出したことが大きいと考えられる。その理由として、図表の通りインベスコ・グループ側のTOB価格が常にSCG側を上回っていたことが挙げられる。

6月15日に敵対的TOBが成立しなかったこと受けて、インベスコ・グループが全投資口の取得を目的としたTOB実施を公表した。IOJはこの防衛TOBには賛同を表明し、投資主に応募することを推奨している。

スポンサーのTOBに賛同する形になっているため、IOJは公平性を担保する措置としてスポンサーが保有する投資口を除外した投資口の半数以上が防衛TOBに応募することを条件としている、またIOJが敵対的TOBに反対する理由としていた、投信法においてスクイーズアウト(※2)が認められないとの考えは、防衛TOBに賛同する際に翻している。

その理由としてIOJは、金融庁などにスクイーズアウトが投信法で認められないため敵対的TOBの禁止や停止をする命令を発することを裁判所に対して申し立てするように求めていたが、SCG側のTOB期限である6月15日までに申し立ての動きがなかったことを挙げている。またスポンサー側から投信法でスクイーズアウトが認められる学説も多くあることも挙げている。

3. 防衛TOBに賛同するメリットは大きい

今後は防衛TOBにどの程度の投資主が賛同するのかという点が焦点になっている。私は、防衛TOBが成立しなかった場合にはIOJの価格が大幅に下落するリスクを考慮すれば、応募することも選択肢として有力ではないかと考えている。

IOJの価格は敵対的TOBの動きが出るまでは、オフィス系の中では低迷していた。例えば、時価総額が比較的近いジャパンエクセレント投資法人とIOJの利回りは2020年度(2020年4月~2021年3月)の平均を比較するとIOJの利回りが0.5%程度高くなっていた。

ジャパンエクセレント投資法人の利回りは6月23日時点で3.5%程度であるため、仮に防衛TOBが成立しなかった場合にはIOJの利回りが4.0%を超える水準になる可能性がある。この場合のIOJの価格は18,400円程度と6月23日の22,600円を比較して4,200円(約19%)程度下落することになる。

IOJの予想分配金は当期(2021年10月期)と次期(2022年4月期)で748円となっており、価格が4,200円程度下落すると仮定すれば、6年分の分配金に相当する。

オフィス市況が今後は厳しくなる可能性も含めて考慮すれば、このような価格下落リスクを考慮してIOJの保有を続けるメリットが少ないと考えられる。

(※1)会計上の費用となる減価償却費を原資とした分配金であるため、「利益超過」分配金という。なお収益に対する減価償却費負担が大きい物流系銘柄やポートフォリオが地方中心の銘柄の多くは利益超過分配を行っている。

(※2)投資口の併合を行うことでTOBに応募しなかった投資家の投資口を金銭で取得すること。