1. 直近の価格動向

J-REIT価格は、年初から続く上昇基調を維持している。東証REIT指数は1月下旬に1,800ポイント台、2月上旬に1,850ポイント台、中旬には1,900ポイント台と価格水準を切り上げる展開となっている。

東証REIT指数は、2月17日には取引時間中ながら2,000ポイントを回復する局面もあった。しかし利益確定売りの影響から翌18日には1,920ポイントまで下落している。

2. 上昇の要因は景気回復期待の広がり

株式市場と比較した場合のJ-REIT価格の出遅れ感は、2020年11月頃から特に顕著になっていた。従って2021年の価格上昇の要因は、出遅れ感だけではないと考えられる。実際の要因は、2020年末以降の個別銘柄の価格動向から見いだすことができそうだ。

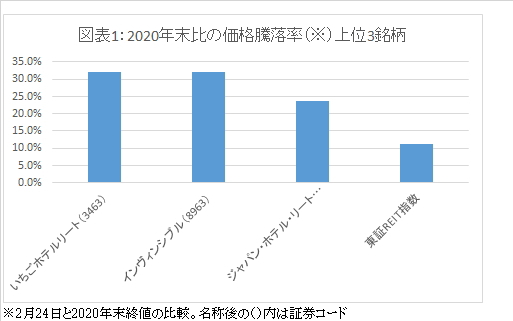

図表1は、2021年2月24日と2020年末終値を比較した価格騰落率上位3銘柄を示している。3銘柄ともにホテル系銘柄であり、2021年2月24日時点の利回りは、いちごホテルリートが1.93%、インヴィンシブルが0.6%、ジャパン・ホテル・リートが0.59%と極めて低い水準になっている。

ホテル系銘柄は、コロナ禍の影響により分配金が大幅に減少している。投資家がここまで低い利回りになっても投資を拡大している理由は、分配金の回復期待が高いことを示していると考えられる。つまり株式市場と同様に、J-REITの中でも「景気敏感株」に位置づけられる銘柄に対する投資の拡大が続いていることが、年初からの上昇理由と言えるだろう。

3. 過度な悲観から過剰な楽観へ

東証REIT指数で見れば、過去のコラムで2021年の高値水準と予測していた2,000ポイントに近づいている。しかし年初からの上昇には、危うさが内包されていると考えている。

このように考える最大の理由は、株式市場とは異なり、J-REITは賃貸契約に伴う収益を分配する仕組みに対する投資家の認識が少ないのではないかと懸念が強くあるためだ。

賃貸市場は、オフィスに代表されるように景気に対する遅効性が強い。つまり2020年のコロナ禍による悪影響は、多くの用途では2021年から本格的に波及すると見るべきだ。

これまでも本コラムで述べてきた通り、不動産売買市場は活況であるため、物件売却益の寄与により、分配金の大幅な減少はないと考えられる。但し賃貸収益面で見れば、投資家の楽観とは異なり、2021年は減少を続ける可能性が高いという視点を持って投資すべき時期である。

筆者が想定していたJ-REIT価格の上昇は、2019年と同様に投資家が安定的な分配金に注目し「利回り狩り」を拡大する動きで生じていくというものであった。しかし収益安定性の代表格である物流系や住居系の値動きは、動意に乏しい状態が続いている。株式市場の景気敏感株とは異なり、J-REITの収益回復が遅れることで、失望売りが出る可能性には注意が必要な状況である。