今回は、J-REITのファンダメンタルズを象徴する1口当たり分配金の動向について記載します。

1. 2017年の分配金実績

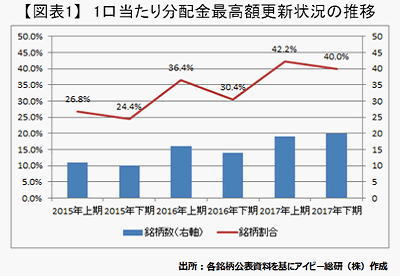

2017年のJ-REIT価格は、投資信託が大幅に売り越しに転じたことで下落基調が続きました。しかし分配金という面で見れば図表1の通り、上半期(1月から6月)と下半期(7月から12月)それぞれ40%以上の銘柄が上場後の分配金実績が過去最高額となっています。

この中には、ユナイテッド・アーバン投資法人(UUR)のように上半期(2017年5月期)に更新した過去最高額3,250円を下半期(2017年11月期)に3,358円と2期連続で過去最高を更新している銘柄も含まれています。

なお2017年下半期は、上半期と比較して過去最高額を更新する銘柄の比率がやや低下しています。これは季節要因の影響を受けるためであり、図表1の通り過去においても同様の傾向を示しています。

2. 2018年の分配金はどうなる?

このように過去最高を更新する動きは、2018年も続くものと考えられます。

例えば実績ベースでは2018年2月期の実績を開示している日本アコモデーションファンド投資法人は過去最高となり初めて9,000円台を超える9,179円となっています。

また業績予想ベースでも、前述のUURは、2018年5月期に3,400円、11月期に3,420円と2017年に更新した過去最高額を上回るとしています。

3. 増配傾向の背景は?

この背景には好調な賃貸市場及び物件売却環境だけではなく、安定的な業績改善が見込める支払利息の減少効果があります。

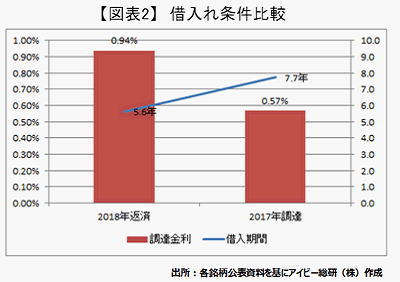

J-REITは2017年の固定金利で12兆円を超える借入金(投資法人債含む)の調達を行っていますが、その平均金利は加重平均で0.57%でした。

一方で2018年4月以降に返済時期が到来する固定金利の借入金の平均金利は、図表2の通り0.94%となっています。

つまり借換えによって0.94%であった金利が、昨年と同様の調達環境であれば0.57%まで低下することを示しています。

このようにJ-REIT市場は増配傾向だけでなく、過去最高の分配金を示す銘柄の比率が高くなるなど業績面では安心して投資することが可能な状況です。

また図表2にも示した通り、固定金利での借入金の調達期間は昨年には7.7年まで長期化することで、金利上昇によって支払利息が増加するリスクを少なくする動きも続けています。

短期的に価格が大幅に上昇する可能性は少ないと考えられますが、東証REIT指数が1,700ポイントを超えていても、市場全体の利回りは4%を超えている点から、長期投資も検討できそうです。