今回は、年内最後となりますので、2018年のJ-REIT価格見通しについて記載します。

1. 2018年の東証REIT指数はどうなる?その要因は?

結論を先にしますと、東証REIT指数は1,700ポイント台(1,700ポイントから1,800ポイントの間)で推移すると考えています。

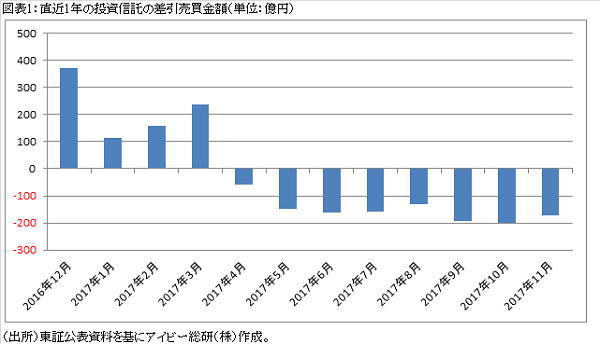

価格動向を左右する最大の要因として、2017年の価格下落要因となった投資信託の売越し基調が止まるのかという点が挙げられます。

日銀の異次元金融緩和が続いている中でJ-REIT市場の分配金利回りが4%を超えていることは、機関投資家から見ても割安感が強いと感じられる水準と考えられます。

しかし、価格下落要素となる投資信託の売越し基調が続いている状況では、機関投資家が慎重な投資姿勢を続けることになりそうです。

この点について、筆者は4月から続く投資信託の売越し額が11月も高い水準で推移していることから(図表1)、2018年前半には解消しないと考えています。

特に株式の好調な状況が続けば、投資信託からの資金流出が大きくなる状況が続きそうです。

2. オフィス市況はどうなる?

次に価格動向を左右する要素として、オフィスビル系銘柄の増配基調が続くかという点が挙げられます。

厳しい状況が続く郊外型商業施設を除き、その他の用途の賃貸市況は堅調に推移すると考えられます。

その中でオフィスビルは、東京都心部の大規模オフィスビルの供給増加が始まる2018年を迎えることになります。また大量供給は2019年も続くため、その影響を懸念している投資家が多く存在しています。

収益の安定性が高い物流系や住居系銘柄の価格が、オフィスビル系と比較して堅調なことは、このような投資家の懸念を示しているものと考えられます。

しかし、2018年に関しては既に開示されている業績予想などで分配金への影響が軽微であることは示されています。

更に株式市場の価格上昇が企業収益の拡大に支えられているため、2019年もオフィスビル市況は堅調な状況が続く可能性が高いと見ています。

2019年の業績予想の開示が始まる2018年後半には、本連載でも何度が記載しましたが、オフィスビル市況は供給量よりは景気動向に左右される側面が強いという認識が強まることになりそうです。

以上のような点から、J-REIT価格は、年前半が低い水準で推移し、年後半から反発の動きを示すことになりそうです。

東証REIT指数で見れば、年前半は一時的に1,650ポイントを下回る時期がありますが、1,700ポイント台を中心とした値動きとなると見ています。