今回は、17日に上場したラサールロジポート投資法人(LLR)について記載します。

1. ラサールロジポート投資法人とは?

LLRは、ニューヨーク証券取引所に上場するジョーンズ ラング ラサール社傘下のラサール インベストメント マネージメントがスポンサーとなっています。

投資用途は、J-REIT市場では日本ロジスティクスファンド投資法人(JLF)、GLP投資法人(GLPJ)、日本プロロジスリート投資法人(NPR)に次ぐ4番目の上場銘柄となる物流施設特化型です。

上場時のポートフォリオは、神奈川県川崎市、相模原市、千葉県柏市、流山市の物流施設計8棟、取得額は計1,614億円。

上場前に日本格付研究所より「AA-」の格付けを取得済みですので、日銀の投資対象となる銘柄です。

LLRの投資方針の特徴は、東京圏・大阪圏の所在する大型物件(LLRの定義では、延床面積16,500㎡以上)に重点的に投資するという点です。

大型物件の優位性について、LLRは、テナントの物流機能の集約・統合ニーズに対応が可能であるとしています。

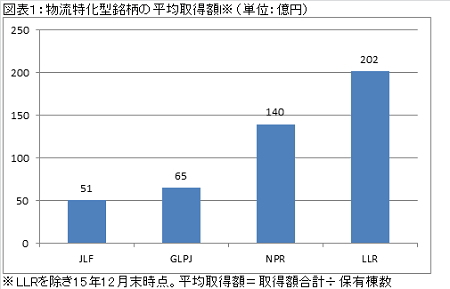

「図表1」の通り、LLRの保有物件の平均取得額は、他の物流特化型銘柄を大幅に上回る202億円となっています。

2. ポートフォリオの利回り

一方で、LLRの上場は、物流施設の取得競争が激化している時期です。

例えばJLFは、物流施設の取得競争が激化しているため次の取得機会に備え取得余力を確保する方針(※1)を示しています。

そのため、LLRのポートフォリオの利回りは、物流施設取得競合の影響を受けて他の3銘柄と比較すると低いものとなっています。

上場時取得物件の鑑定NOI利回り(※2)は4.9%となっていますが、他の物流特化型3銘柄の中でポートフォリオNOI利回り(※3)が最も低いGLPJの5.36%よりも低い値です。

3. 巡航分配金の水準

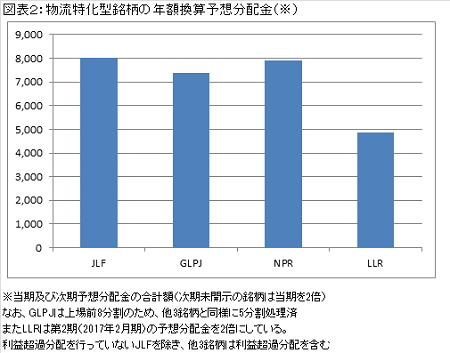

このようにLLRはポートフォリオの利回りが低いため、「図表2」の通り1口当たりの予想分配金は他3銘柄と比較すると大幅に劣後する状態です。

また「図表2」の基としている第2期(2017年2月期)は、上場時取得物件の固定資産税・都市計画税が費用化される前の決算期です。

第2期の予想分配金は利益超過分配金を含めて2,435円(※4)となっていますが、固都税は年換算で8億円程度となっていますので、固都税が費用化されると半年換算で365円程度の減配要因となります。

つまりLLRの上場時ポートフォリオの実質的な1口当たり分配金は2,070円程度と考えられます。

4. 財務戦略

LLRの財務方針では、借入金比率を定常時50%程度で維持するとしていますが、第1期末は36.4%と低い(※4)状態となっています。

従って、上場後に300億円程度の物件取得を行っても財務方針上の借入金比率を下回る状態を維持できますので、上場後は借入金を活用し物件取得を行うことで分配金の上積みを目指すものと考えられます。

5. スポンサーのJ-REIT参入と撤退の経緯

LLRのスポンサーは、2007年11月にJ-REITに参入し、ラサールジャパン投資法人(スポンサー変更前の名称はイーアセット投資法人)の運営を行っていました。当時もスポンサーが世界的な不動産企業であり、投資主利益の最大化を図れると示していました(※5)が、リーマンショック後の2009年11月には日本リテールファンド投資法人と1対0.295という合併比率により合併を選択し、一度J-REIT市場から撤退しました。

このような点から、LLRに投資を行う場合には、仮に金融市場やJ-REIT市場が大幅に混乱した場合には、スポンサーが前回同様に大幅に低い合併比率でも合併という選択を行う可能性も否定できない点には留意が必要です。

※1:JLF2015年7月期(第20期)決算説明会資料P11

※2:鑑定会社が想定した収益を取得価格で除した利回り

※3:直近決算期の賃貸収益(減価償却費控除前、年額換算)を取得価格で除した利回り

※4:LLR平成28年2月17日付「平成28年8月期及び平成29年2月期の運用状況の予想に関するお知らせ」に拠る。

※5:イーアセット投資法人平成19年11月8日付「ラサール インベストメント マネージメント株式会社との成長戦略の推進に向けた協働に関するお知らせ」