日本ロジスティクスファンド投資法人

浦安物流センター再開発プロジェクト紹介

日本ロジスティクスファンド投資法人(日本ロジ)の概要はこちら↓

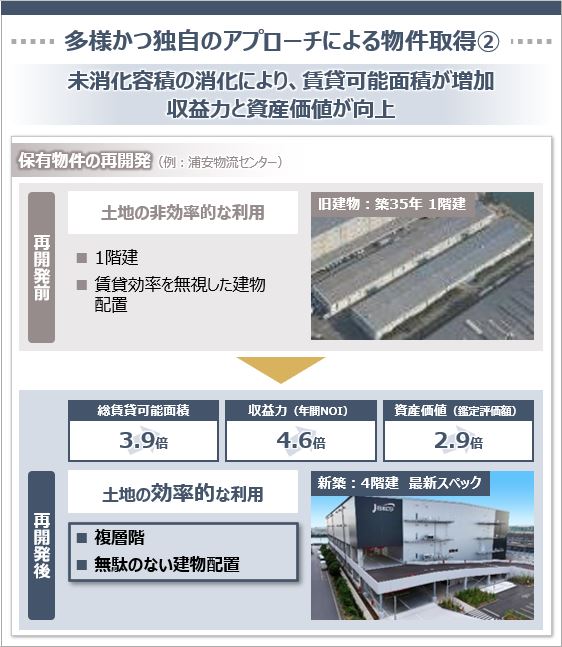

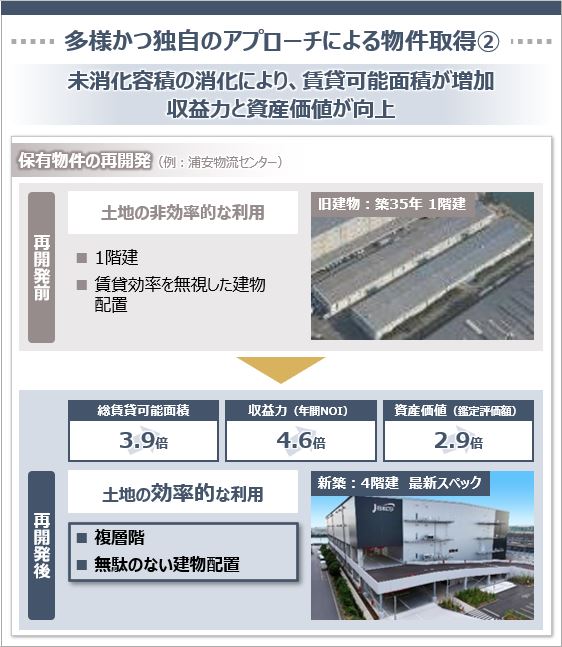

多様かつ独自のアプローチによる物件取得

日本ロジでは、物件取得において様々な工夫を行い、投資家の皆様に付加価値をご提供する「多様かつ独自のアプローチによる物件取得」戦略を推進しています。

多様かつ独自のアプローチのうち、動画でもご紹介している浦安物流センターの事例を通して「保有物件の再開発(OBR)」、そのプロジェクトに携わる資産運用会社、関連会社の専門人材について、ご紹介します。

保有物件の再開発(OBR)第5弾

浦安物流センター再開発プロジェクト

日本ロジが主導して開発した案件の中でも最も特長的な取組みの1つが「保有物件の再開発(OBR)」になります。「保有物件の再開発(OBR)」とは、日本ロジが保有する築古の倉庫を取り壊し、保有したまま、最新の物流施設へと再開発を行うことで、物件の収益力と資産価値の向上を図る取組みです。

動画では、2022年7月に再開発事業が完了し、同年8月より100%稼働で運用を開始した浦安物流センターの事例についてご紹介しています。

再開発前の浦安物流センターは築35年の1階建ての物件でしたが、再開発後は4階建ての最新スペックの物流施設に生まれ変わりました。

1階建てが4階建てになることで、テナントに貸出し可能な床面積が3.9倍となり、物件の収益である年間NOIも4.6倍(注1)と大きく上昇しますので、鑑定評価額(注2)と簿価の差異である含み益についても増加します。

再開発前の浦安物流センターは、1階建てであるうえ、2棟に分かれているなど、非効率な建物配置となっていましたが、再開発後は、無駄のない建物配置となり、4階建てとすることで、その土地が持つ潜在的な価値を顕在化させ、物件の収益性、資産価値の大幅な向上に成功しました。

日本ロジでは継続的に「保有物件の再開発(OBR)」を行っており、浦安物流センターは5件目の事例になります。こうした「保有物件の再開発(OBR)」は日本ロジの特長であると同時に強みにもなっています。

(注1)「年間NOI」について、OBR実施前は2020年7月期の実績に基づく稼働率100%の場合の想定値を算出しており、また、OBR実施後は鑑定NOI*に基づいて増減を算出しています。

*「鑑定NOI」とは、不動産鑑定評価書に記載された直接還元法における運営純収益(運営収益から運営費用 を控除して得た金額)をいい、減価償却費を控除する前の収益です。なお、鑑定 NOI は、敷金等の運用益を加算し、資本的支出を控除した NCF とは異なります。

(注2)「鑑定評価額」については、旧建物の解体前である 2020 年7月31日時点と新建物竣工後の2022年7月31日時点で比較をしています。

再開発プロジェクトに携わった専門人材

日本ロジは、日本初の物流REITであり業界の先駆者です。資産運用会社等には多くの専門人材が在籍し、ノウハウが蓄積されていると自負しています。浦安物流センターの再開発プロジェクトは、これら専門人材の活躍とノウハウの活用により収益力の向上と資産価値の増加につながったと考えています。

「保有物件の再開発(OBR)」については、入居しているテナントとの関係性や投資効果等も考慮に入れながら、協議を重ねつつ、計画的に検討していく予定です。

今後も安定的な運用を維持しつつ、引続き「保有物件の再開発(OBR)」の実施を検討し、1口当たり分配金の安定と持続的な成長を目指します。

■日本ロジスティクスファンド投資法人・概要

日本ロジスティクスファンド投資法人(日本ロジ)は、三井物産をメインスポンサーとして設立された日本初の「物流施設に特化して投資・運用を行うJ-REIT」であり、J-REIT(注)として唯一、「保有物件の再開発(OBR)」を継続的に実施する等、2005年の上場から現在まで業界のフロントランナーとして着実に実績を積み重ねてきました。

今後も「保有物件の再開発(OBR)」や「事業パートナーとの協同開発」など多様かつ独自のアプローチによる物件取得を行うことにより、ポートフォリオの「資産価値」を増大させ、1口当たり分配金の安定と持続的な成長を目指します。

―ご注意事項―

本資料は、情報提供を目的として作成されたものであり、特定の商品についての募集・勧誘・営業等を目的としたものではありません。日本ロジスティクスファンド投資法人の投資口価格は、市況の変化等により変動する可能性があるほか、運用する不動産の価格や収益力の変動により、投資元本を割り込むおそれがあります。投資を行う際には、投資家様ご自身のご判断と責任で投資なさるようお願い致します。また、ご購入にあたっては、各証券会社にお問い合わせください。

本記事で提供している情報に関しては、万全を期しておりますが、その情報の正確性及び安全性を保証するものではありません。また、予告なしに内容が変更または廃止される場合がございますので、予めご了承ください。

資産運用会社:三井物産ロジスティクス・パートナーズ株式会社

金融商品取引業者 関東財務局長(金商)第400号/一般社団法人投資信託協会会員