今回取り上げるのは、2023年5月17日に開示されたケネディクス商業リート投資法人(以下KRR)の16期(2023年3月期)決算説明会資料です。

KRRの資産運用会社は、ケネディクスグループのケネディクス不動産投資顧問株式会社。また、スポンサー並びにこれに準ずる物件サポートライン提供会社として、三井住友ファイナンス&リース株式会社、SMFLみらいパートナーズ株式会社、日本商業開発株式会社、株式会社ピーアンドディーコンサルティング、伊藤忠株式会社が名を連ねています。

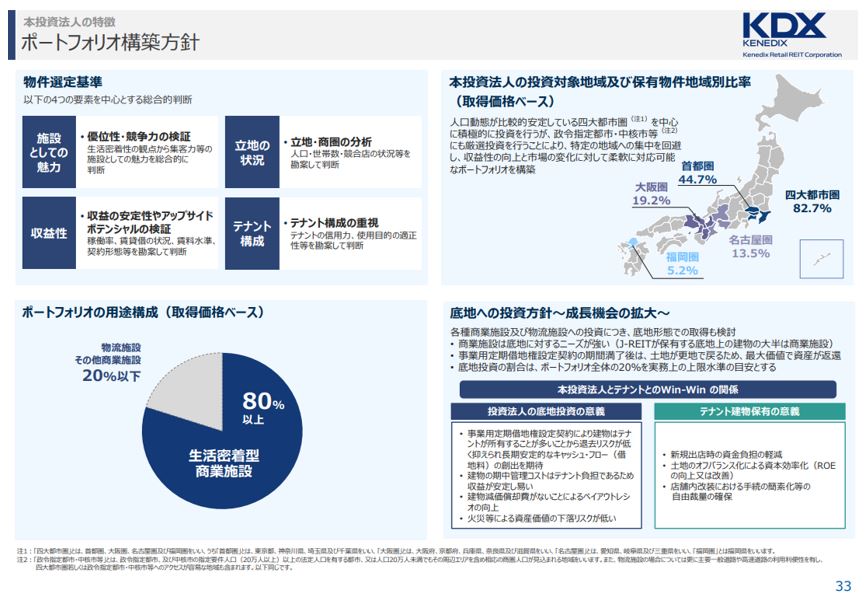

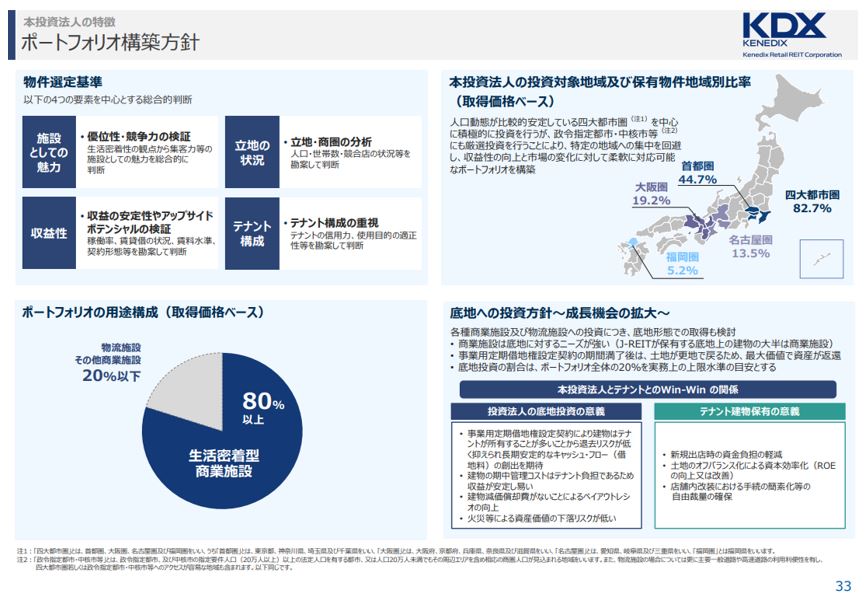

KRRは、生活密着型商業施設への投資を主用途とする投資法人として2015年2月に上場しましたが、2018年5月投資比率20%以下を条件として物流施設への投資も可能となりました。

ポートフォリオ投資方針等

ポートフォリオ戦略(決算説明会資料より抜粋)

第16期のトピックス

1.投資環境

当期における日本経済の状況は、新型コロナウイルス感染拡大による社会経済活動の制限が緩和されたことで経済活動の正常化が進展し、個人消費の持ち直しに加え企業収益にも改善がみられた。一方で、ウクライナ情勢等を受けた資源価格の高騰や米国等における急激なインフレ及び金利の上昇、地政学リスクの顕在化等、不安定な事業環境が続いており、資源価格を含め、物価上昇の影響については引き続き注視が必要であると考えている。

金融環境については、上記要因の影響により不安定な環境が続いているが、不動産売買市場においては、国内での緩和的な金融施策等を背景に、投資家による不動産への投資意欲は継続しており、引き続き活発な取引が行われている。

このような状況下においても、本投資法人が重点投資を行う生活密着型商業施設については、食品スーパー、ホームセンター等の生活必需品を扱う専門店は引き続き底堅い需要を維持している。

2. 外部成長

当期において2物件(イーアス春日井(準共有持分70%):取得価格144.9億円、 コープさっぽろ春光店:取得価格11.1億円)を取得した。また、ウニクス伊奈の増築(取得価格1.72億円)を行った

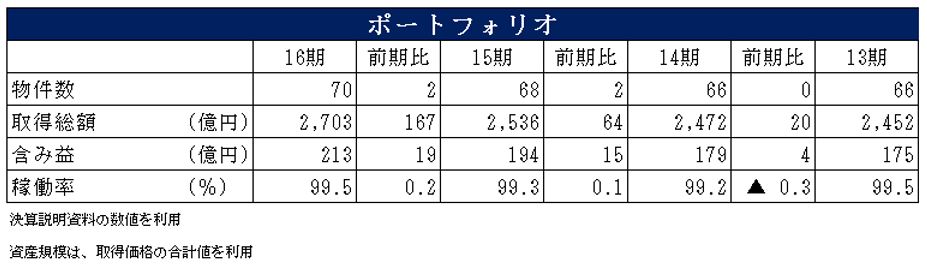

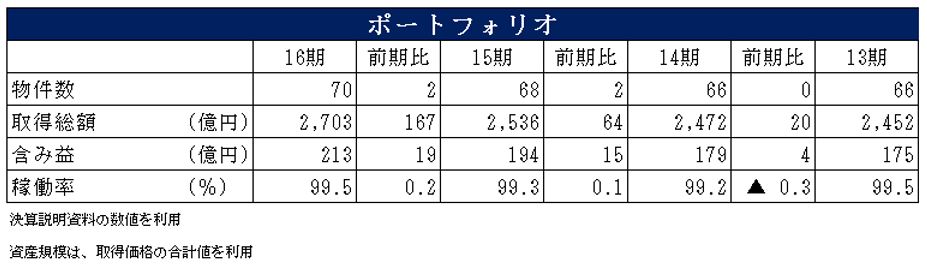

その結果、当期末(2023年3月31日)現在におけるポートフォリオは、合計70物件(取得価格の総額2,703億円)となった。

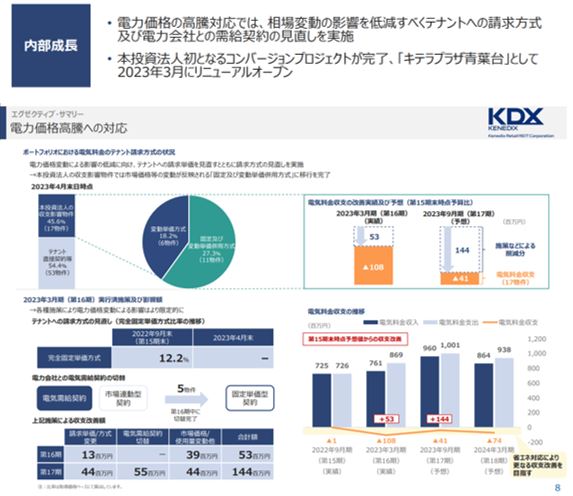

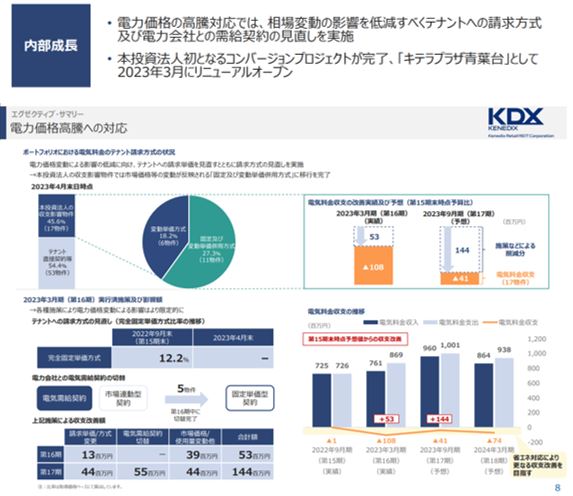

3. 内部成長(決算説明資料より抜粋)

4. 資金調達の概要

(新投資口の発行)

当期においては、2022年10月19日に特定資産の取得資金の一部に充当することを目的として、公募増資により、20,000口の投資口の発行を行い、49.54億円の資金を調達した。

以上により、当期末(2023年3月31日)現在における出資総額は1,380.58億円となった。

(借入れの状況)

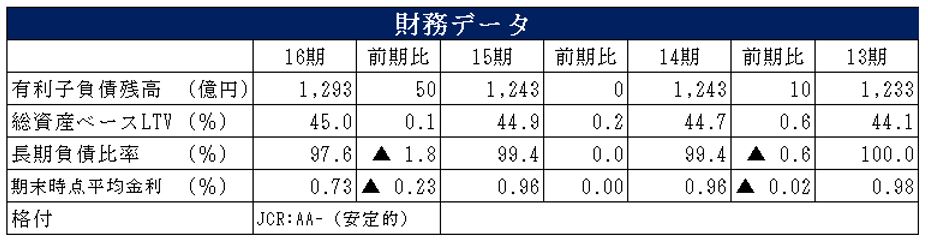

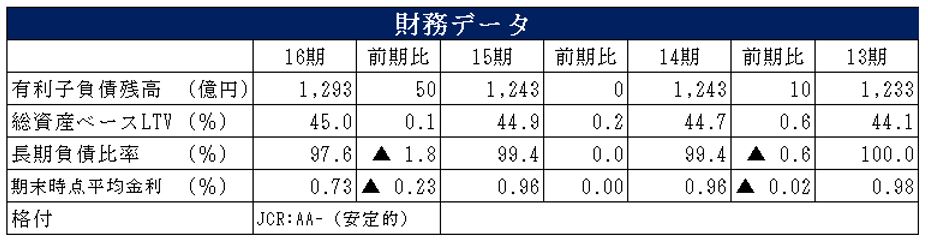

当期においては、資産の取得にあわせた資金の借入れ(50億円)を実施する一方、既存借入れの借換えを目的とした借入れ(87.5億円)を行い、当期末(2023年3月31日)現在の借入金残高は1,193億円、投資法人債を含めた有利子負債(有利子の敷金・保証金を除く。)は1,293億円となった。また、既存借入れの借換えを目的とした借入れ(77.5億円につきいては、グリーンローンとして調達している。グリーンローンの残高は、168億円となった。

資金の借入れに際しては、返済期限の分散化と長期化を図る一方で、財務戦略上の機動性や柔軟性の観点から、借入れを行った。また、一部の長期借入金については金利上昇リスクをヘッジするため、金利スワップの活用等により、金利を固定化している。

以上の結果、当期末(2023年3月31日)現在の借入金及び投資法人債の平均残存年数は4.0年、加重平均金利は0.93%、長期負債比率は97.6%、LTVは45.0%となった。

主要指標(決算説明資料より抜粋)