今回取り上げるのは、2023年2月16日に開示されたジャパンエクセレント投資法人(以下JEI)の33期(2022年12月期)決算短信・決算説明会資料です。

資産運用会社は、日鉄興和不動産(出資比率54%)、第一生命株式会社(出資比率26%)が出資するジャパンエクセレントアセットマネジメント株式会社にて、JEIは2006年6月に上場しております。

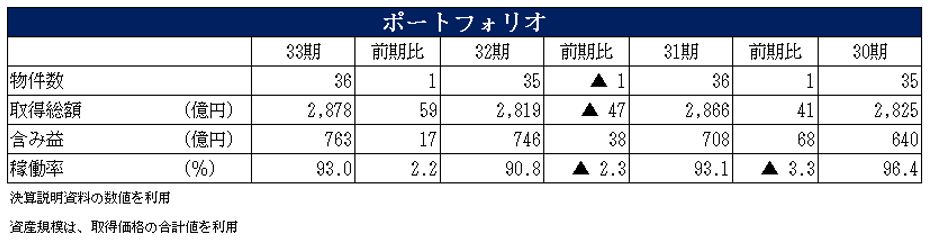

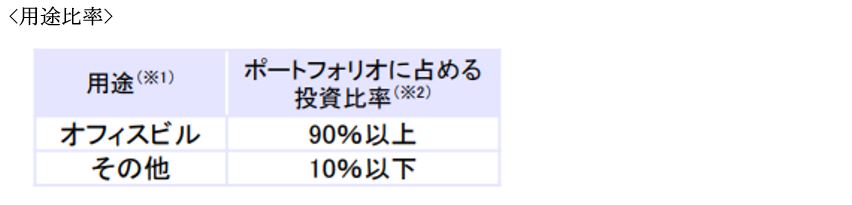

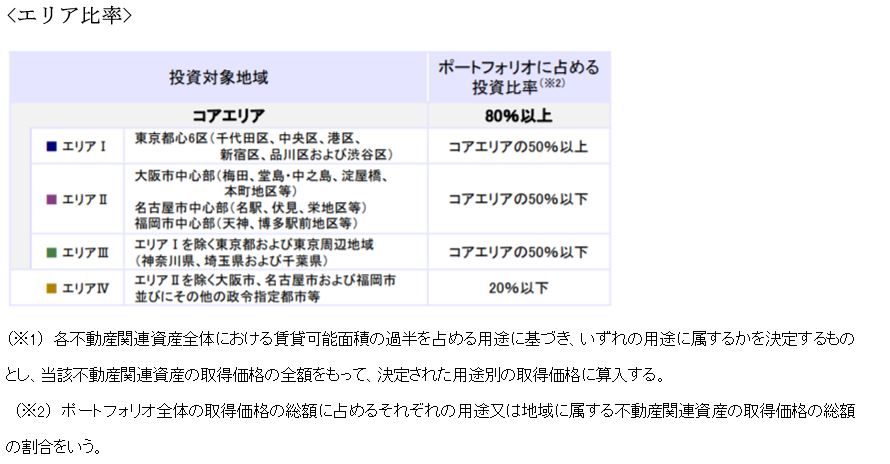

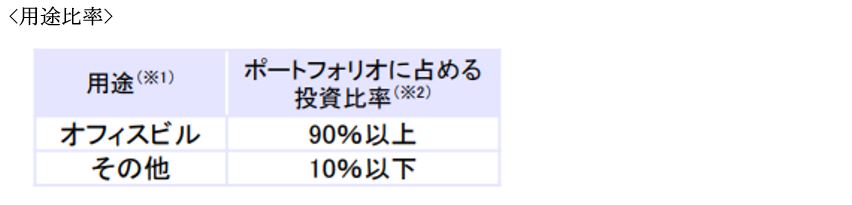

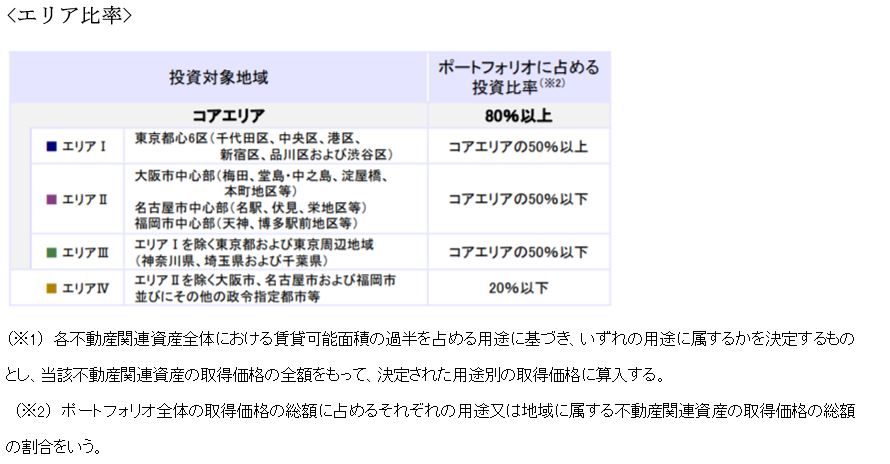

ポートフォリオ投資方針等

ポートフォリオ運用基準(決算説明会資料より抜粋)

第33期のトピックス

1.投資環境

不動産売買市場においては、日銀の金融緩和スタンスを背景とする良好な資金調達環境や、内外金利差等 の要因により、国内外の投資家の取得意欲は旺盛であり、引続き、厳しい物件取得環境となった。

一方、オフィス賃貸市場では、ポストコロナを見据えての活発な企業活動や、働き方改革の観点から職務 環境の改善を目指した移転等の動きも出てきているが、特に大口需要先においては、オフィス活用策を検討している段階であったり、空室の増加により選択肢が増加したこと等から本格的な動きには至っておらず、新規供給は少なかったものの空室率は横ばいの状況となり、また新規賃料水準は下げ止まらない状況が継続している。都心5区の空室率は、2022年6月末時点の6.4%から2022年12月末時点では6.5%となって いる(三鬼商事株式会社公表)。

2. 外部成長

2022年8月にスポンサーより中規模ハイグレードオフィスビル『BIZCORE渋谷』(取得価格66.4億円)を取得した。

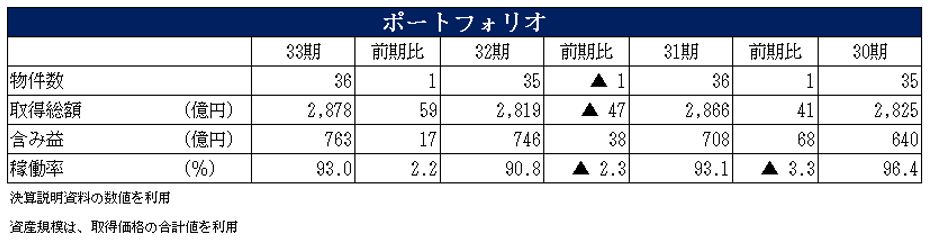

当期末における本投資法人の全保有運用資産は36件、取得価格総額は2,878億円となった。

3. 内部成長(決算説明資料より抜粋)

■退去については、前回同様に懸念先も含めて想定するも、退去率は第32期(7.6%)をピークに低下基調を辿る見通し。埋戻しについては、足許のリーシング状況を勘案の上、 DT・FRを物件毎の難易度・フロア面積等を踏まえて保守的に設定。退去率の低下と埋戻しの着実な進捗により、稼働率は第32期末(90.8%)をボトムに回復基調を想定大口テナントとの契約の期ずれを主因に、稼働率は計画を下振れ。

■賃契約更改については、賃料ギャッププラス先からの賃料減額要請への対応・退去防遏及び既存テナントの館内増床誘導等のための賃料減額調整を前回同様に織り込む一方、地方物件を中心に増額改定の取組み推進

■2023/4からの電気料金の上昇影響を織り込むとともに、電気料金を固定単価で請求しているテナントに対し、請求単価の変動化交渉を推進。

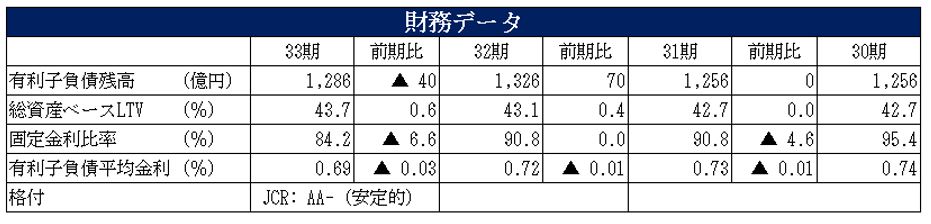

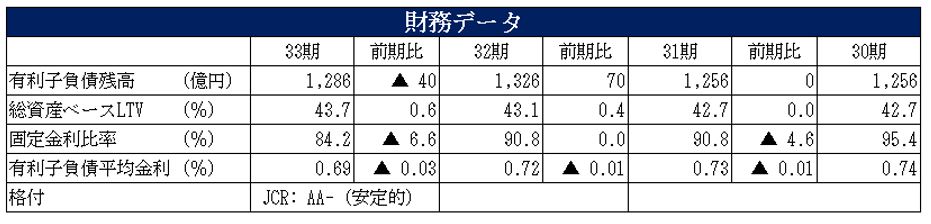

4. 資金調達の概要

当期は、8月にBIZCORE渋谷の取得資金として極度ローンにより30億円の短期借入れを実施した。また、返済期限が到来した借入金については、9月に20億円を借入期間2.5年のサステナビリティローン、11 月に10億円を借入期間5年のグリーンローン、また12月には57.5億円を借入期間7.1年のグリーンローンにて、それぞれ借換えを実施した。

これらの結果、当期末における有利子負債平均残存期間は4.0年(前期末比0.1年短期化)、期末平均有利子負債金利は0.69%(前期末比0.03ポイント低下)、総資産有利子負債比率(総資産LTV)は、BIZCORE渋谷の取得資金として新規借入を行ったことで43.7%(前期末比0.6ポイント上昇)となった。

主要指標(決算説明資料より抜粋)