今回取り上げるのは、2023年2月15日に開示された日本ビルファンド投資法人(以下NBF)の43期(2022年12月期)決算短信・決算説明会資料です。

資産運用会社は、三井不動産(出資比率46%)、住友生命(出資比率35%)他を株主とする日本ビルファンドマネジメント株式会社にて、NBFは2001年9月にJ-REIT第1号として上場しております。

ポートフォリオ投資方針等

ポートフォリオ戦略等

NBFは、オフィスビルを投資対象とするオフィス特化型J-REIT。投資対象地域は、東京都心及び東京周辺都市部を中心としつつ(組入れ比率70%以上)、地方都市にも投資を行う(組入れ比率30%以下)。

第43期のトピックス

1.投資環境

東京都心部のオフィスビル賃貸市場については、空室率が6%台で停滞したまま改善傾向は認められず、2023年以降のオフィスの大量供給を控え、空室率と募集賃料の動向について、引き続き注視が必要な状況が続いている。

オフィスビル売買市場については、世界的な金利上昇局面の中でも堅調に推移した。引き続き、優良物件の売却情報は限定的であることから、競争の激しい物件取得環境が継続している。

2. 外部成長

2022年11月に「豊洲ベイサイドクロスタワー」(不動産、取得価格:147億円)の取得を行った。また、2022年7月に「東陽町センタービル」(信託受益権、譲渡価格:96億 円)、「NBF新潟テレコムビル」(信託受益権、譲渡価格:39億円)、「NBF広島立町ビル」(信託受益権、譲渡価格:35.2億円)の譲渡を行い、ポートフォリオの充実を図った。

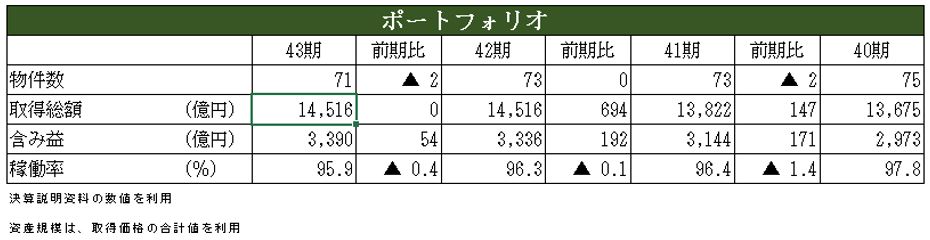

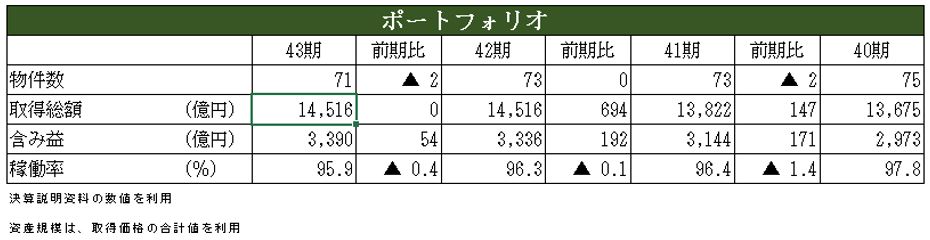

当期末時点において、本投資法人が保有する物件数は71物件、取得価格累計は1兆 4,516 億円となった。

3. 内部成長

保有物件については、停滞状況が継続している稼働率水準の回復を目指して、マーケット動向を的確に考慮したうえでの柔軟なリーシング活動に取り組んでいる。既存テナントについては、良好なリレーションの維持とビルに対する満足度の向上を基本方針として、賃料水準の維持・向上、解約防止に努めており、稼働率ならびに賃貸事業収入は安定的に推移している。また、戦略的かつメリハリのある追加投資による物件競争力の向上を、適正なコストコントロールに基づいて実施している。

4. 資金調達の概要

借入れによる資金調達については、2022年12月の日本銀行の政策決定会合以降、金融マーケットは調整局面を迎えているが、引き続き資産の長期運用及び調達の安定性並びに今後の金利上昇への対応の観点から、従来通り長期固定金利の資金調達を基本とする。また、多様な調達基盤の維持の観点からも、金融マーケットを注視 しつつ、投資法人債の発行にも取り組む。当期においては、短期借入金の減少60億円、長期借入金の増加90億円。

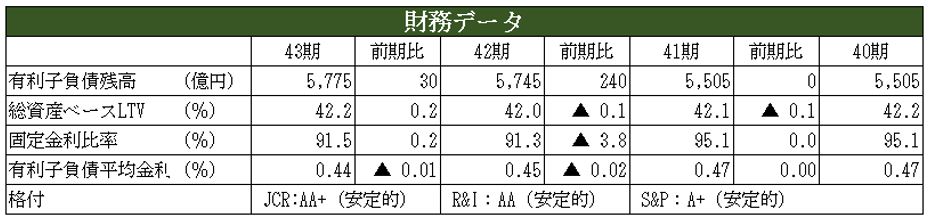

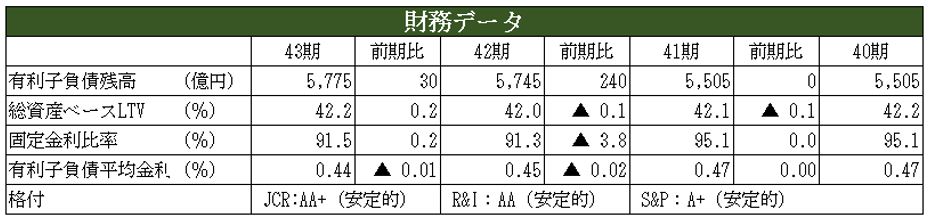

当期末の発行済投資口数は1,700,991口、出資総額は6,730.4億円、有利子負債残高は、5,775億円、LTVは42.2%、長期固定金利比率は91.5%となっている。

主要指標(決算説明資料より抜粋)