今回取り上げるのは、2022年12月14日に開示されたケネディクス・オフィスリート投資法人(以下KDO)の35期(2022年10月期)決算説明会資料です。

KDOの資産運用会社は、ケネディクスグループのケネディクス不動産投資顧問株式会社。

KDOは、2005年7月に上場しています。

ポートフォリオ投資方針等

ポートフォリオ戦略

1.中規模オフィスビル中心

KDOは、「中規模オフィスビルを中心とした強固なポートフォリオを構築すること」を目標として、「中規模オフィスビルのNo.1 J-REIT」となるべく、資産の拡大を目指している。重点的に投資する中規模オフィスビルとは、建物規模による投資基準「延床面積1,000㎡以上、基準階占有面積150㎡以上」に相当する別件であり、都心5区における投資法人の保有物件では延床面積500坪から3,000坪の物件が大半を占める。

中規模オフィスビル80%以上を投資することを目標とするほか、大規模オフィスビルを含む中規模オフィスビルに該当しないオフィスビル等についても20%以下の範囲で取得してゆくことを目標とすることで、ポートフォリオの安定化を目指している。

中規模オフィスビル市場の特徴と魅力は、

①大規模オフィスビルに比べ物件数が多いことから、潜在的な売買対象物件が相対的に多い。

➁物件の売買価格が10億円から100億円程度の水準であることから、大規模オフィスビルに比べ取引参加者が多く、相対的に売買が活発であるため流動性が高い。

③入居テナントの典型例を1フロアの専有面積100坪から150坪前後を利用する従業員30名程度の企業として捉えており、厚みのあるテナント層による比較的安定した賃料収入が見込める。

2.東京経済圏中心

経済活動が高密度に集積し、テナント需要が最も厚いマーケットと見込まれる東京経済圏に所在する中規模オフィスビルを中心とした優良物件で、安定性の高いポートフォリオの構築を目指している。また、一定程度の資産を地方経済圏に保有することで、立地条件、テナント構成の分散を図っている。

第35期のトピックス

1.投資環境

オフィスビル賃貸市場については、三鬼商事株式会社公表のデータによると、東京都心5区の平均空室率、平均賃料(新築を含む。)はともに概ね横ばい。空室率の微増は、大規模の新築ビルが空室を抱えて複数竣工したインパクトが大きく、中規模ビルでは解約のペースは落ち着き、日系企業を中心にテナントの動きも活発化し、空室消化へと転じる動きが見られる。その他全国の主要都市についても、一部の都市を除き平均空室率の上昇は落ち着き、平均賃料ともに概ね横ばい。

オフィスビルの売買市場については、優良な中規模オフィスビルの売却情報は引き続き少なく、限られた売却案件に投資家が集中しているため、期待利回りは低水準にとどまっている。先行する金利上昇の影響により、一部の海外投資家では様子見姿勢に転じる動きが見られ、国内投資家が優勢な案件もあったが、国内外の投資家の投資意欲は総じて高く、不動産会社等の国内および海外投資家、上場不動産投資法人(J-REIT) による物件売買は行われており、オフィスビルへの投資意欲に大きな変化は見られない。

2. 外部成長

当期においてオフィスビル2物件(江戸橋ビル:取得価格96億円、シオノギ神戸ビル: 取得価格34.5億円)を取得し、1物件(KDX木場ビル:取得価格15.8億円、譲渡価格16.5億円)を譲渡した。

当期末現在のポートフォリオ(匿名組合出資持分を除く)は、合計98物件(取得価格の総額4,570億円)となり、取得価格に基づく用途毎の割合は、オフィス ビル99.4%、その他0.6%となっている。

3. 内部成長

本投資法人は、運用資産の運営において、景気や不動産市場の動向を踏まえた迅速かつ柔軟なリーシングを 行うと共に、「顧客であるテナントが満足してこそ収入に結びつく」との考えのもとで顧客満足度の高いオフィス環境を提供することにより、キャッシュ・フローの維持・増加に努める。また、新型コロナウイルス感 染症の問題長期化に伴う日本経済やオフィスビルの賃貸市場に及ぼす影響について注視しながら、運用戦略を策定していく。

かかる観点から、本資産運用会社は、本投資法人が保有する物件の運用において、「選ばれる中規模オフィ スビル」となることを目指し、以下の活動を行う。

・物件競争力の維持・向上策の実施

・市場環境に応じたリーシングマネジメント

・ポートフォリオの規模を活かした管理内容及び費用の見直し

・関連法規等への適切な対応

・積極的な環境対応

4. 資金調達の概要

投資法人債の状況

2022年7月11日に第14回無担保投資法人債(特定投資法人債間限定同順位特約付)(発行総額10億円、期間5.0年)を発行し、2022年7月19日付で償還期限を迎えた第8回無担保無担保投資法人債の償還資金に充当した。

この結果、当期末(2022年10月31日)現在で投資法人債残高は130億円となっている。

借入の状況

当期においては期中に返済期日が到来した借入金161.5億円、2022年8月31日付で期限前弁済を行った81億円及び2022年10月31日付で期限前弁済を行った5億円の返済資金として同額の借入れを行った。また、江戸橋ビルの取得に際し、新たに98億円の借入れを行った。

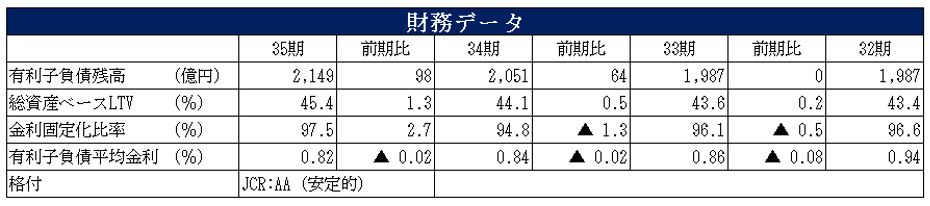

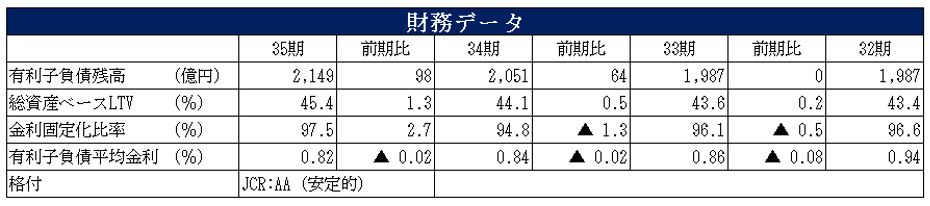

その結果、当期末現在で借入金残高は2,019億円(短期借入金3億円、長期借入金2,061億円)、投資法人債残高は130億円、有利子負債残高は2,149億円となっている。

有利子負債全体では、長期負債比率は99.9%、長期固定化負債比率は97.5%、有利子負債の平均残存年数は4.0年となり、当期末の平均金利は0.82%に、有利子負債比率は45.4%となっている。

主要指標(決算説明資料より抜粋)