今回取り上げるのは、2022年10月18日に開示された福岡リート投資法人の第36期(2022年8月期)決算説明資料です。

同投資法人は、九州地域(沖縄県、山口県を含む)を主要投資対象とする地域特化型J-REITにて、スポンサーは福岡地所を中心に、九州電力、福岡銀行、JR九州、西日本鉄道等九州の有力企業で構成されています。

用途別のポートフォリオは、商業(53%)を中心に、オフィス(33%)、住居、ホテル、物流と広範囲にわたる総合型の特性を保有しています。

ポートフォリオ投資方針等

【投資エリア】福岡都市圏(60~90%)を中心に、沖縄県・山口県を含むその他九州地域(10~30%)、その他地域(0~10%)

【投資タイプ】商業(40~70%)、オフィス(20~50%)、その他(0~30%)

第36期のトピックス

1.投資環境

本投資法人の主要投資対象エリアである福岡・九州地域の景気は、個人消費や住宅投資を中心に全体としては緩やかに改善しており、公共投資は高水準で推移、設備投資は全体として増加している。先行きについては、新型コロナウイルス感染症拡大及び原材料価格上昇等が経済情勢に与える影響に留意する必要がある。

地価動向については、令和4年地価調査によると、全国では全用途平均が3年ぶりに、用途別では住宅地が31年ぶりに、商業地が3年ぶりに、いずれも上昇に転じた。一方、本投資法人の投資対象エリアの中心である福岡市においては、商業地が前年比プラス9.6%、住宅地が前年比プラス6.5%と10年連続で上昇した。 このような環境の下、本投資法人の運用状況は、オフィスビル、物流施設、住宅及び生活圏型商業施設のアセットタイプについては堅調な運用実績となる一方で、都心型商業施設であるキャナルシティ博多では引き続き新型コロナウイルス感染症の影響を残しており、ホテルでは観光需要等の戻りが弱いことから回復に至らない状況で推移している。

2. 外部成長

当期の外部成長については、「博多」駅から徒歩約8分の場所に立地するオフィス物件である博多筑紫通りセンタービル(取得価格:43.2億円)を2022年3月1日に取得した。

当期末現在(2022年8月31日現在)では、商業 施設11物件、オフィスビル11物件及びその他11物件の合計33物件の運用を行っている。

ポートフォリオ(取得価格ベース)を投資対象エリア別で見ると、福岡都市圏への投資比率が77.1%となっており、投資タイプ別の投資比率は、商業施設53.0%、オフィスビル33.0%、その他14.0%となっている。

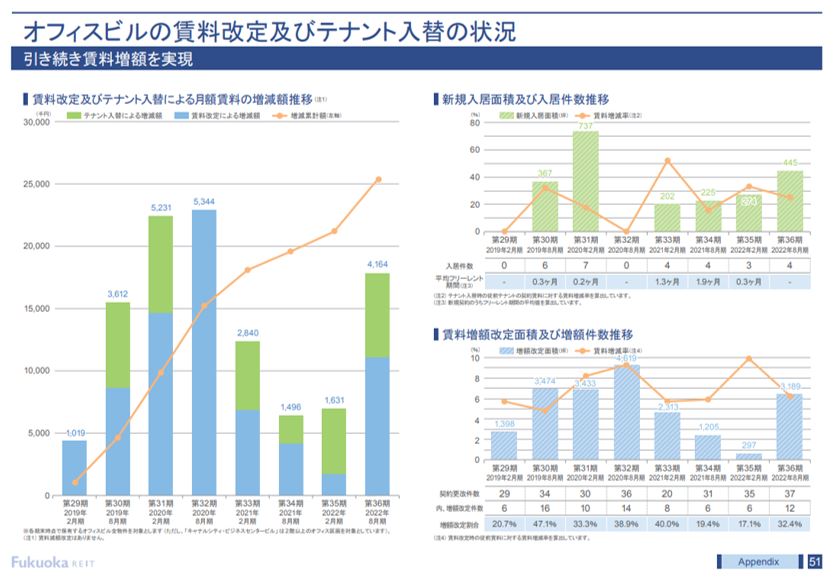

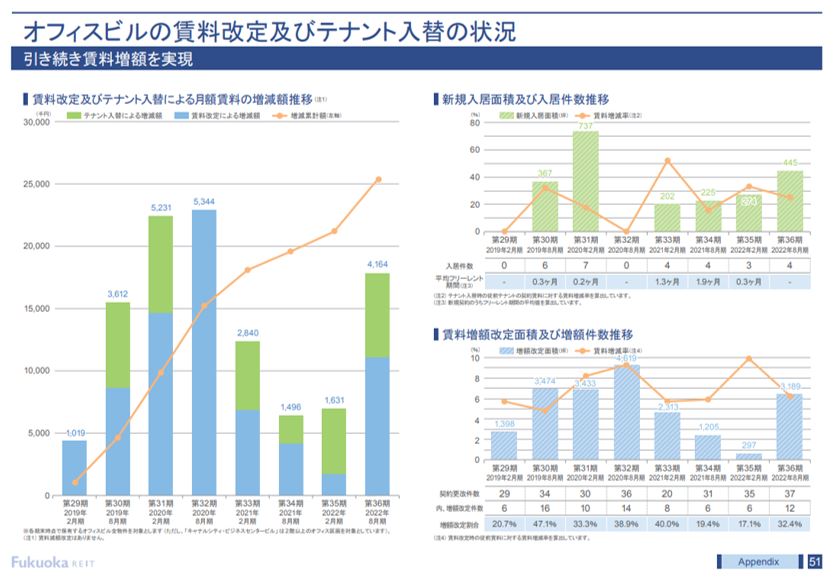

3. 内部成長(決算説明資料より抜粋)

4. 資金調達の概要

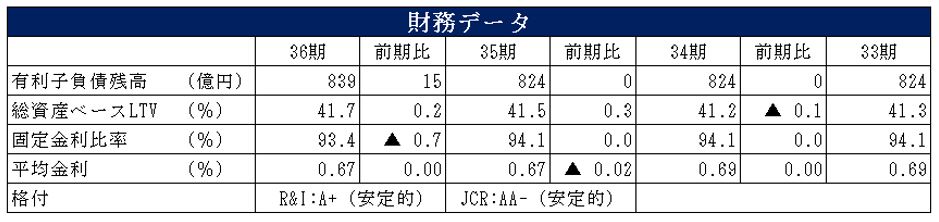

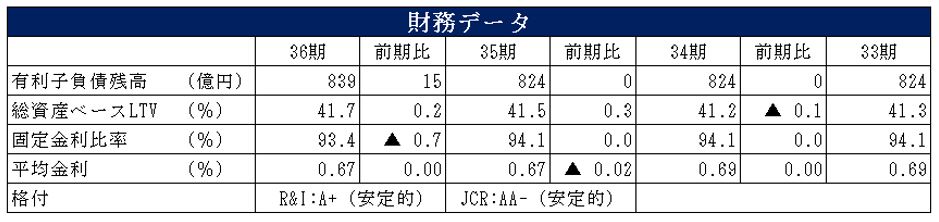

当期において60億円のリファイナンスを行うとともに、15億円の新規資金調達を行った。

当期末における有利子負債残高は、前期末不変の839億円、LTV41.7%、期末固定比率93.4%となっている。

主要指標(決算説明資料より抜粋)