今回取り上げるのは、2022年8月15日に開示されたフロンティア不動産投資法人(以下FRI)の36期(2022年6月期)決算説明資料です。

資産運用会社は、2008年3月に日本たばこ産業株式会社(JT)から三井不動産株式会社100%子会社である三井不動産フロンティアリートマネジメント株式会社に変更されており、FRIは2004年8月に上場しております。

ポートフォリオ投資方針等

ポートフォリオ戦略

投資対象は、郊外型商業施設及び都心型商業店舗ビル等の用途に供されている不動産等及び不動産対応証券の裏付資産にて、「商業施設特化型J-REIT」に分類される。

第36期のトピックス

1.投資環境

商業施設を取り巻く個人消費及び小売環境については、行動制限の緩和による人流の回復等を受け、持ち直しの動きがみられたが、都心部を中心に一部では売上の回復に時間を要している。

不動産投資市場は、良好な資金調達環境を背景とした投資家の旺盛な取得意欲が継続し、取得環境は厳しい状況が続いた。

2. 外部成長

2022年2月に、ポートフォリオの質の向上及び収益の安定性向上に資するため、イトーヨーカドー東大和店について、段階的に譲渡する契約を締結し、2022年6月に不動産信託受益権のうち準共有持分の10%相当分を譲渡した。

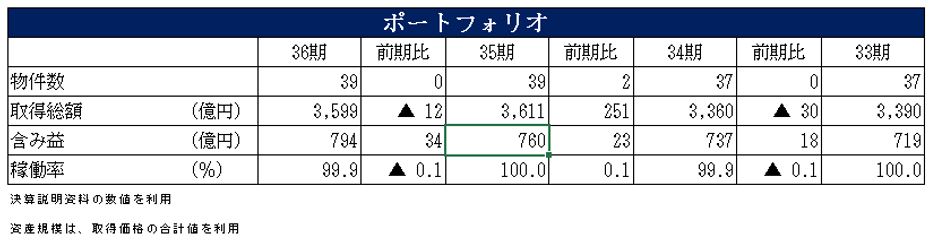

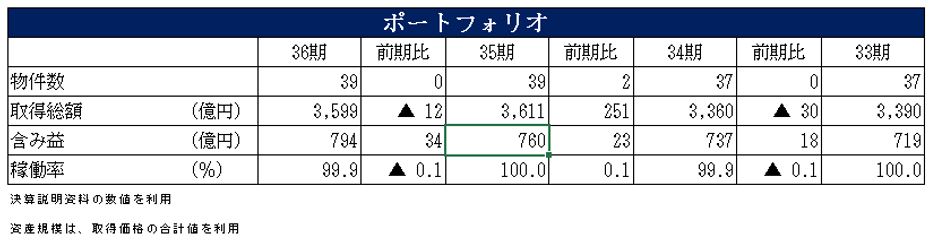

2022年6月末時点における保有資産残高は39物件、3,599億円(取得価格ベース)となった。

3. 内部成長

ポートフォリオの賃貸の状況については、大規模ショッピングセンター及び食料品・日用品等を取扱う中規模ショッピングセンターについては、長期固定のマスターリース契約により、安定的な賃料を収受した。

都心型商業施設については、一部のテナントに対する固定賃料の減免等の支援や、テナント入替の際にリーシングに時間を要することがあったが、その影響は限定的だった。

当期末日現在におけるポートフォリオ全体の賃貸状況については、信用力の高いテナントとの長期固定の賃貸借契約を中心とした安定的なポートフォリオを維持しており、稼働率は 99.9%となっている。

4. 資金調達の概要

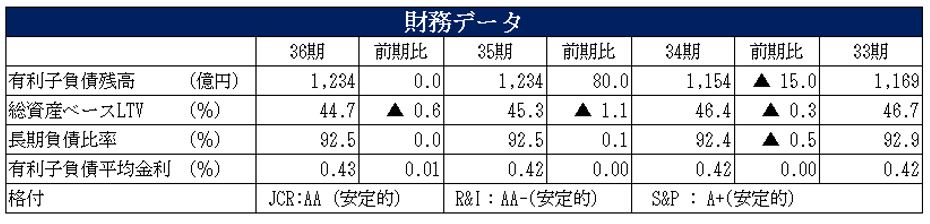

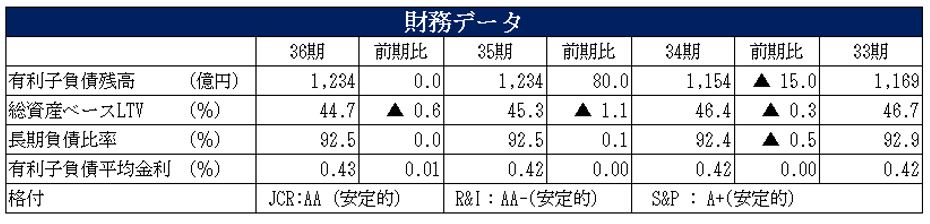

本投資法人は中長期にわたり安定的な分配金の配当を行うことを基本方針としており、当期も引き続き、調達先の拡大、調達手段の多様化、返済期限の分散、長期固定化を意識し、財務の安定性向上に努めた。また、2022年6月には、本投資法人初となるグリーンローンによる調達を行った。

その結果、当期末日現在の借入金等の残高は、長期借入金1,099億円及び本投資法人債券135億円円の合計1,234億円となっている。

主要指標(決算説明資料より抜粋)