今回取り上げるのは、2022年7月19日に開示されたた阪急阪神リート投資法人(以下HHR)の34期(2022年5月期)決算説明会資料です。

資産運用会社は、阪急阪神ホールディングス株式会社グループの阪急阪神不動産100%子会社である阪急阪神リート投信株式会社にて、HHRは2005年10月に上場しております。

ポートフォリオ投資方針等

ポートフォリオ戦略

商業用施設、事務所用施設及び複合施設を有する不動産を投資対象とし、首都圏並びに全国の政令指定都市及びそれに準ずる主要都市を投資対象エリアとする。また、投資対象エリアのうち関西圏に重点を置いて投資を行うものとし、関西圏への投資比率は、原則としてポートフォリオ全体の投資額の50%以上(取得価格ベース)とする。

住居施設については、原則として投資対象とないが、上記各施設に付設されている場合に限り、投資対象とすることがある。

第34期のトピックス

1.投資環境

J-REIT市場では、米国における利上げ観測への警戒感や、新型コロナウイルスの変異株の感染拡大に伴い一部地域で蔓延防止措置が発令されたことにより東証REIT指数が1,800ポイントを下回る場面もみられたが、日銀が金融緩和を維持する方針を示す中で、外国人観光客の入国制限緩和の発表等を受け、株式市場とともに反発し、5月末時点では2,006.03ポイントとなった。

不動産売買市場においては、良好な資金調達環境により、市場参加者の物件取得に対する投資需要は旺盛な状態が継続しており、物件の取得環境は依然として厳しい状況にある。

2. 外部成長

「H-CUBE MINAMIAOYAMA」(取得価格:66.5億円)及び「コープこうべ協同購入センター西宮(敷地)」(取得価格:18.64億円)の2物件を取得するとともに、「スフィアタワー天王洲(準共有持分33%相当)」(売却価格:86億円)を譲渡した。

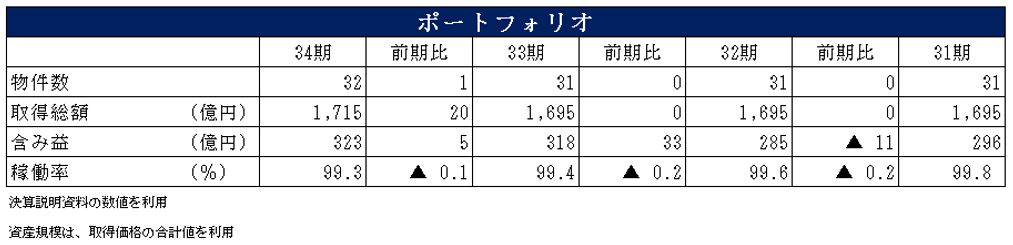

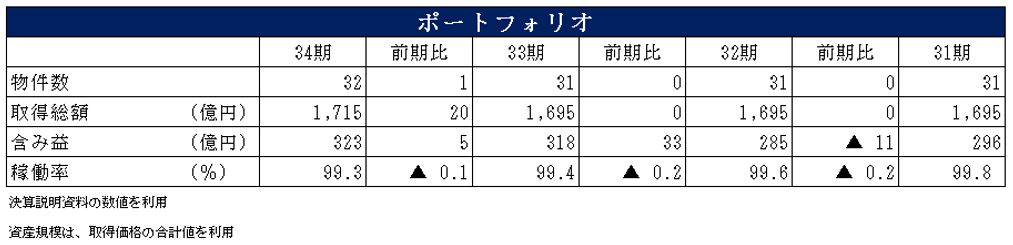

当期末時点での運用資産は、32物件(取得価格の合計:1,715億円)となっている。

3. 内部成長

第34期末現在保有する32物件の運用に際しては、本投資法人の強みの一つであるオペレーショナル・マネジメントの最適化に注力した。すなわち、プロパティ・マネジメント会社との連携を密にし、テナントニーズを反映したきめ細かい管理を行ってテナント満足度を向上させ、効果的な販売促進活動を通じて賃料単価及び稼働率の維持・向上を図った。

第34期末現在のポートフォリオ全体の稼働率は99.3%と、引き続き高稼働率を維持している。同時に、競争力強化につながるテナント満足度の維持・向上を図りつつ運営管理の品質向上や効率化を進め、管理費用の適正化に努めた。しかしながら、本投資法人が保有する一部の商業施設やホテルでは、新型コロナウイルス感染症の影響を受け、大幅な売上減少を余儀なくされたテナントが存在する。

本投資法人及び本資産運用会社は、金融商品取引法上の忠実義務及び善管注意義務を果たす中で、このようなテナントに対しては、事業継続を支えるため一時的な賃料減額又は支払猶予を受け入れ共存を目指すことが社会的要請に照らしても必要であり、それがポートフォリオの中長期的な価値の最大化にもつながるとの判断のもと、個別に協議の上、一部のテナントに対して賃料減額等の対応を進めてきた。

4. 資金調達の概要

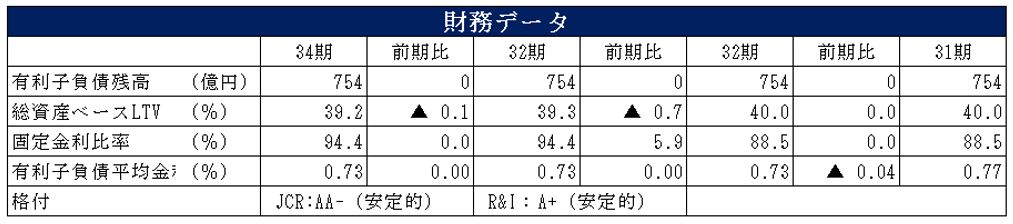

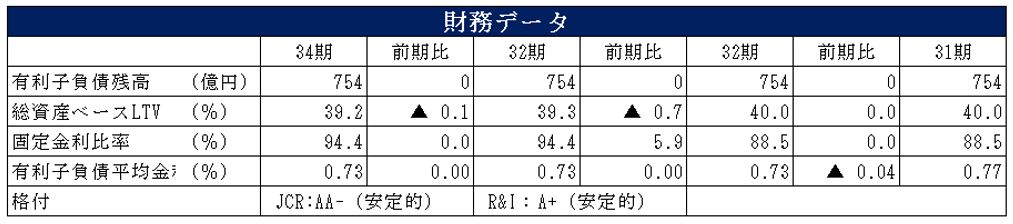

2022年1月に返済期限が到来した借入金20億円(長期借入金)について、長期・固定金利にて借換えを行った。

当期末現在の有利子負債残高は、754億円、このうち借入金は694億円、投資法人債は60億円であり、総資産有利子負債比率は43.9%となっている。

主要指標(決算説明資料より抜粋)