今回取り上げるのは、2022年6月15日に開示された積水ハウス・リート投資法人(以下SHR)の15期(2022年4月期)決算短信・決算説明資料です。

SHRの資産運用会社は、積水ハウス株式会社系列の積水ハウス・アセットマネジメント株式会社にてSHRは2014年3月に上場しています。

2018年5月1日、SHRを吸収合併存続法人として積水ハウス・レジデンシャル投資法人と合併を行いました。

ポートフォリオ投資方針等

ポートフォリオ戦略

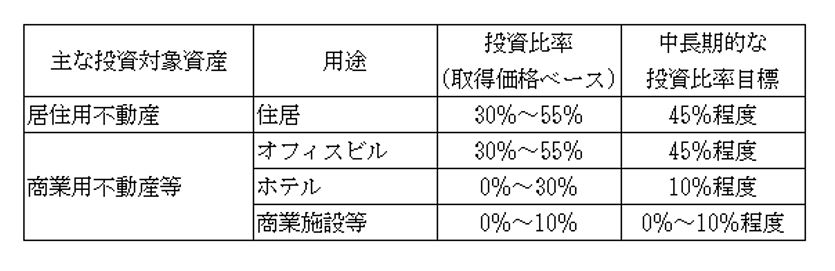

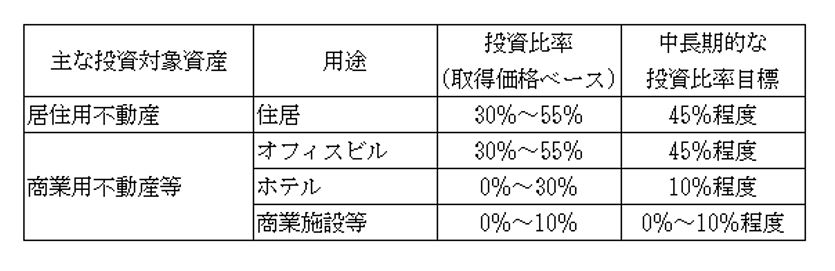

1.ポートフォリオ構築方針

主たる用途が住居またはオフィスビルである不動産をポーフォリオの中核資産として位置付け、用途別の投資比率及び中長期的な投資比率目標は、それぞれ以下を目途とする。

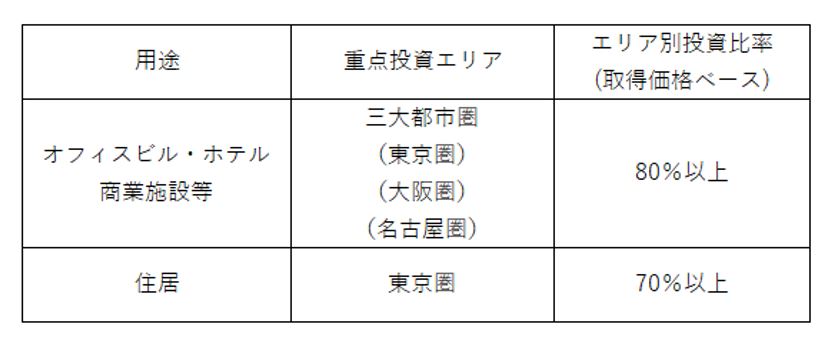

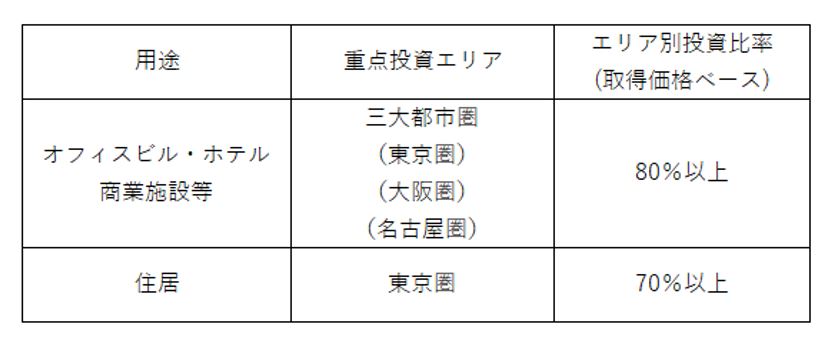

2.投資エリア

投資エリアは、主として国内とし、その比率は80%以上(海外への投資比率は20%未満)(取得価格ベース) を目途として運用。国内への投資のうち居住用不動産については東京圏を、商業用不動産等については三大都市圏を重点投資エリアと位置付け、居住用不動産については、東京圏の中でも、豊富な賃貸需要と優良な物件供給が期待できると考える東京23区を中心に投資をしていく方針。

商業用不動産等については、重点投資 エリアである三大都市圏の中でも、テナント企業の事業活動の拠点としての需要の厚みを背景として安定的な運用ができると期待できると考える三大都市を中心に投資をしていく方針。

なお、投資エリア毎の投資比率の 詳細については、以下に記載の表のとおりとする。

<用途別投資エリア投資比率>

第15期のトピックス

1.投資環境

不動産賃貸市場においては、本投資法人がポートフォリオの中核資産として位置付け、 2022年4月30日現在(以下「当期末現在」という。)ポートフォリオの約93%(取得価格ベース)を構成する住居及びオフィスビルについて、住居は、雇用環境の変化を受け易い単身者向けシングルタイプの需要は依然として弱含みの傾向が継続したが、募集条件の緩和等テナントリーシング活動に注力した結果、稼働率は安定的に 推移した。また、オフィスビルは、賃貸オフィス市場には動きは出てきているもののオフィス面積は縮小傾向にあり、力強い需要の拡大までは至らずに空室率は横ばい又は上昇したことから、賃料水準は小幅に低下した。本投資法人のポートフォリオの約7%(取得価格ベース)を構成するホテルについては、訪日外客数推計値(日本政府観光局2022年4月推計値)をみると約2年ぶりに10万人を上回るものの、新型コロナウイルス感染症の影響前の2019年同月対比では約95%減の水準に留まり、また、新型コロナウイルス変異種の感染再拡大の影響もあって厳しい環境は継続した。

不動産売買市場においては、国際情勢に係る不確実性が高まったものの、日銀の緩和的な金融政策の下、国内の優良物件に対する不動産投資家の積極姿勢は維持されたことから、期待利回りは継続して低位で推移している。

2. 外部成長

当期においては、『赤坂ガーデンシティ(オフィスビル追加取得)(取得価格:213億円)』、『プライムメゾン中目黒(住居)(取得価格:100億円)』、『プライムメゾン板橋(住居)(取得価格:48億円)』を取得した。

その結果、当期末現在において本投資法人が保有する物件は121物件(居住用不動産:113物件、商業用不動産等:8物件)、取得価格の合計は5,638億円(居住用不動産:2,577億円、商業用不動産等:3,061億円)となっている。

3. 内部成長

①オフィスビル

・期中平均稼働率97.3%、期末稼働率 (2022年4月末) 97.9%

・東京圏の2物件で空き区画が発生している状況

・ガーデンシティ品川御殿山では3月に1,189.94㎡、赤坂ガーデンシティでは11月に508.55㎡、2月に311.03㎡を埋戻し

・大阪圏、名古屋圏の4物件は稼働率100.0%を維持し安定した運用を継続

・御殿山SHビルは、1棟貸しで長期賃貸借契約 (残存期間8.7年

②住居

・フリーレントの付与等、稼働重視の施策を実施

・期中平均稼働率96.5%、期末稼働率 (2022年4月末) 96.5%

・賃料変動率は△0.1%程度に低下 ・地域別では全国主要都市が好調、タイプ別ではファミリータイプが好調

・一方、引き続き東京23区・シングルタイプの動きが相対的に弱い状況が継続

③商業テナント

・まん延防止等重点措置による営業時間短縮で飲食業、サービス業への影響が継続

・賃料の減免、猶予の要請は一定程度継続するも影響は軽微

④ホテル

・国内観光需要は、まん延防止等重点措置により低迷したが、解除された3月下旬以降の週末は 徐々に回復傾向

・インバウンド需要は、厳しい入国制限措置の下、ほぼゼロの状況が継続

・ザ・リッツ・カールトン京都、セントレジスホテル大阪ともに固定賃料のみの収益計上

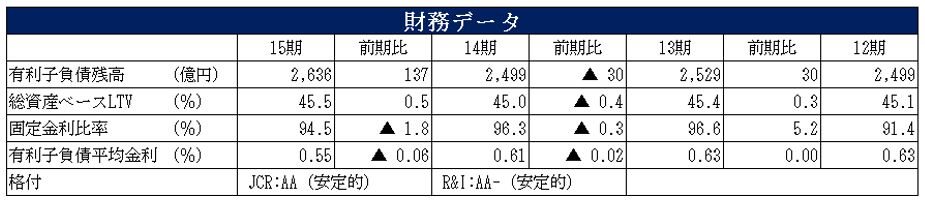

4. 資金調達の概要

a.新投資口の発行について

本投資法人は、当期において、2021年11月1日に公募による新投資口の発行(137,500口)及び2021年11月29日に 第三者割当による新投資口の発行(4,967口)を実施し、これにより、当期末現在の出資総額は1,612.83億円、発行済投資口の総口数は4,431,133口となった。

b.資金の借入れについて

本投資法人は、当期中に返済期日が到来した借入金の返済を目的とした総額268.3億円のリファイナンスを行うとともに、2022年2月1日付で取得した不動産信託受益権の取得資金及び関連費用の一部に充当するため、同日付で総額137億円の短期借入金を調達した。 この結果、当期末現在の有利子負債残高は2,636.42億円となり、LTVは45.5%となっている。

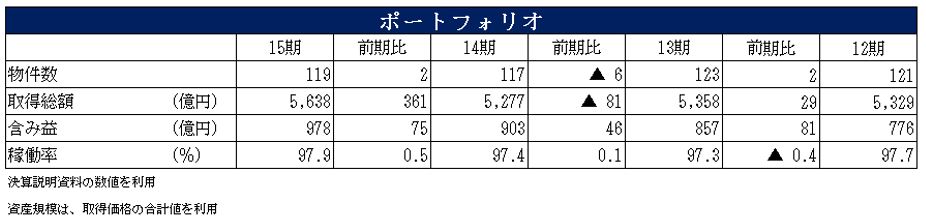

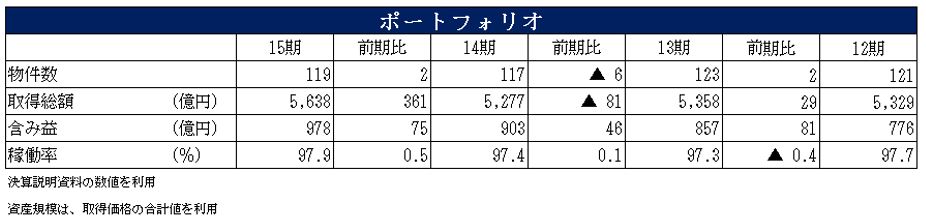

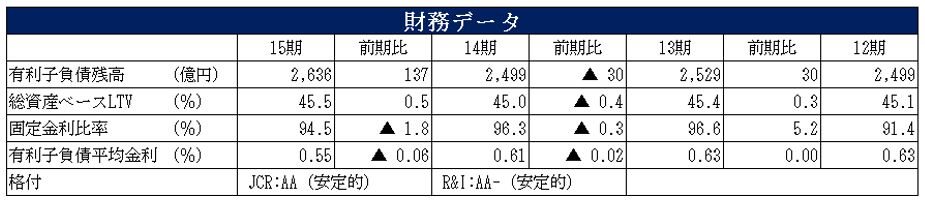

主要指標(決算説明資料より抜粋)