今回取り上げるのは、2022年4月15日に開示された三菱地所物流リート投資法人の11期(2022年2月期)決算説明会資料です。

資産運用会社は、三菱地所株式会社の100%子会社である三菱地所投資顧問株式会社にて、三菱地所物流リート投資法人は2017年9月に上場しております。

ポートフォリオ投資方針等

ポートフォリオ戦略等

当投資法人は物流施設(投資比率80%以上)を主体として、産業用不動産(投資比率20%以下)にも投資する。

地域別投資比率では、国内90%以上、海外10%以下を謳い、対象地域は、首都圏エリア(東京都・神奈川県・千葉県・茨城県)を50%以上、その他地域(近畿圏(大阪府・京都府・兵庫県・奈良県・滋賀県)、中京圏(愛知県・三重県・岐阜県)等他海外を含む)を50%以下と定めている。

第11期のトピックス

1.投資環境

不動産売買取引市場においては、アジア有数の市場規模を有し他国と比べて調達金利が低いことなどから、引き続き国内外投資家の投資意欲は積極的であり、コロナ禍においても活発な取引が行われている。また、投資家が投資対象を物色する動きは根強く、特に安定したキャッシュ・フローの見込める物流施設については、足下の取引利回りは引き続き低位で推移している。直近ではウクライナ情勢などの地政学リスクに関連し、一時長 期金利の低下を伴う動きが観測されているものの、物価上昇に伴う長期的な金利動向や経済全体の先行き不透明感には引き続き注意を要する。

当期(2022年2月期)のJ-REIT市場においては、2021年9月から11月にかけて中国恒大集団問題からのクレジット市場悪化懸念や国内長期金利の上昇などにより、東証REIT指数は軟調に推移した。一方、12月に入ると長期金利が低位安定して推移していたことなどにより堅調に推移し、2022年初からは新型コロナウイルスのオミクロン型の感染拡大や国内外金利上昇懸念から、上値の重い展開が続いた。2021年内は2,000ポイントから 2,100ポイント前後で推移していたものの、2022年初からは米国の金融引き締めへの懸念から一時1,800ポイントを割れる水準まで下落し、同年2月以降もウクライナ情勢の悪化などによりボラティリティが上昇する中、方向感に欠ける推移を継続している。足下では2022年初来の調整が一服しているものの、今後も不動産賃貸市場の悪化、地政学リスクによるリスクオフや金利環境の変化等に伴うボラティリティの上昇に注視する必要があると考えている。 物流施設市場では、このような状況下においても、外出自粛要請を背景としてECの利用拡大が加速している点に注目が集まっており、今後もオンライン消費の拡大や在庫拡大による物流施設需要の増加が期待される。

上記を背景に、新規供給量が高い水準にある中でも高水準の新規需要が続いており、空室率は引き続き低位で推移している。今後も高水準供給が続くものの、未竣工物件のリーシング進捗も順調であり、本投資法人のポートフォリオを含めた稼働中の物件に与える影響は限定的であると考えている。

2. 外部成長

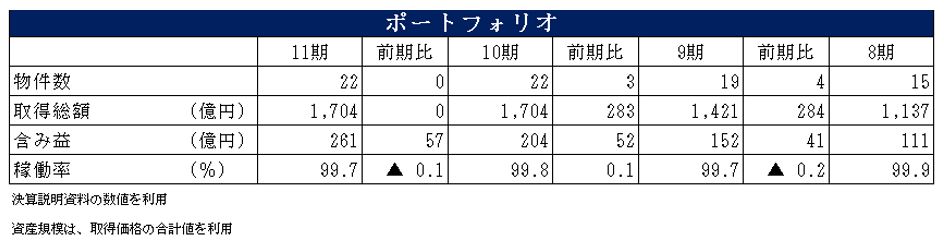

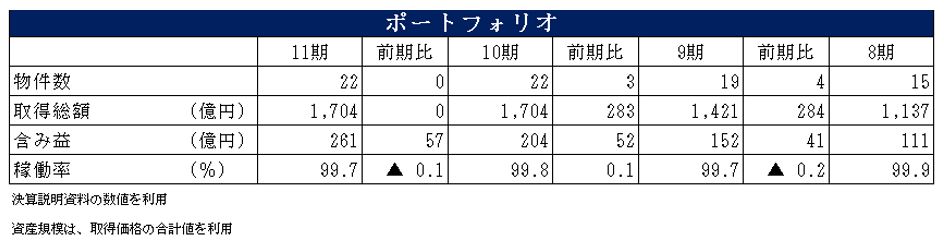

当期の物件移動はなし。

当期末(2022年2月28日)現在、本投資法人の保有資産は22物件(取得価格合計1,704.04億円)となっている。

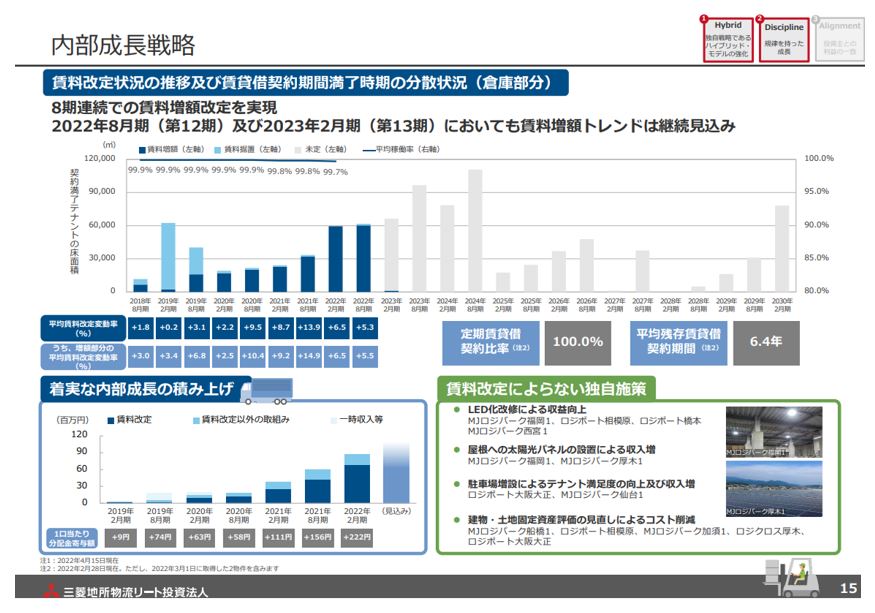

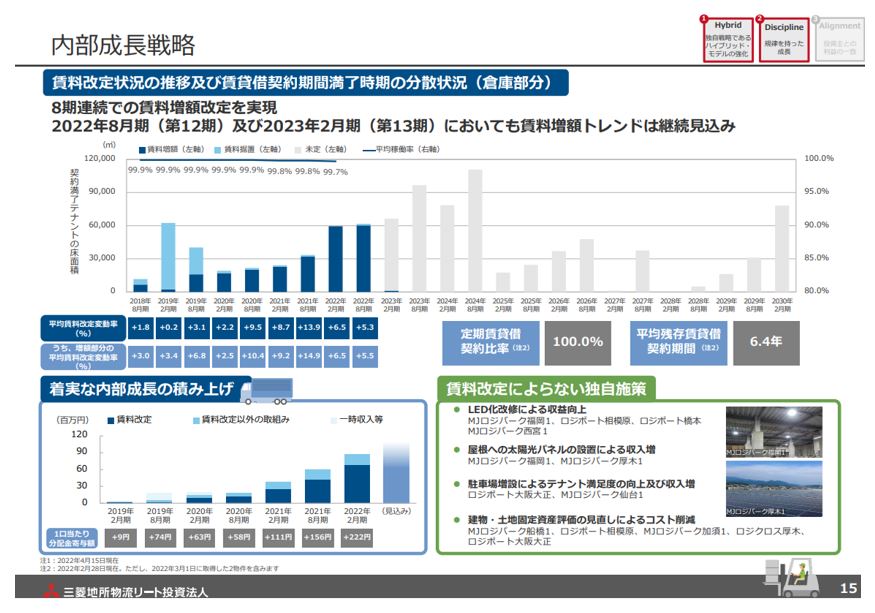

3. 内部成長(決算説明会資料より抜粋)

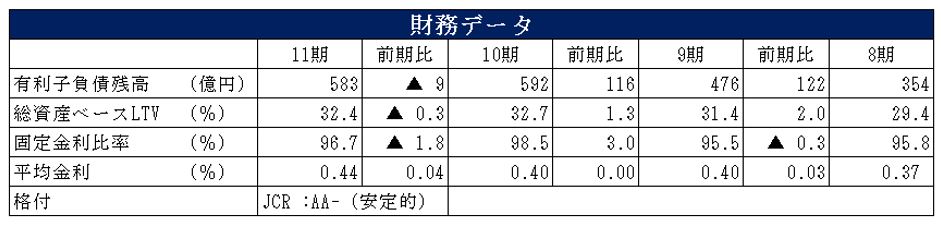

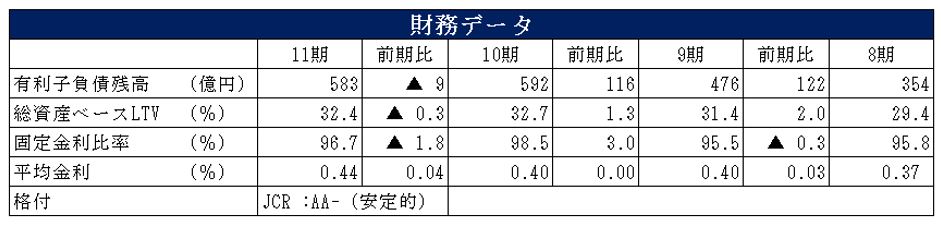

4. 資金調達の概要

当期(2022年2月期)においては、2021年9月1日に期限が到来した短期借入金5億円及び2021年9月14日に期限が到来した長期借入金22.11億円について、それぞれ同額でのリファイナンスを実施した。また、2021年3月9日付短期借入金9億円について、2021年8月期に取得した資産についての消費税の還付金を含む手元資金を原資とし、2021年12月9日付で期限前弁済した。

これらの結果、当期末現在の有利子負債残高は583.74億円となり、LTVは32.4%となった。

主要指標(決算説明資料より抜粋)