今回取り上げるのは、2022年1月17日に開示された日本プロロジスリート投資法人の18期(2022年11月期)決算短信・決算説明資料です。

資産運用会社は、株式会社プロロジスの100%子会社であるプロロジス・リート・マネジメント株式会社にて、2013年2月に上場しております。

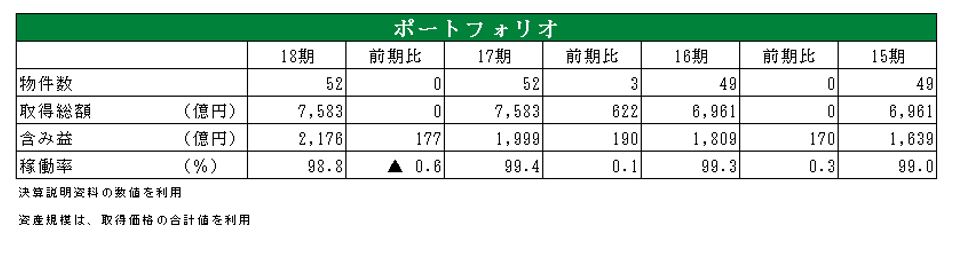

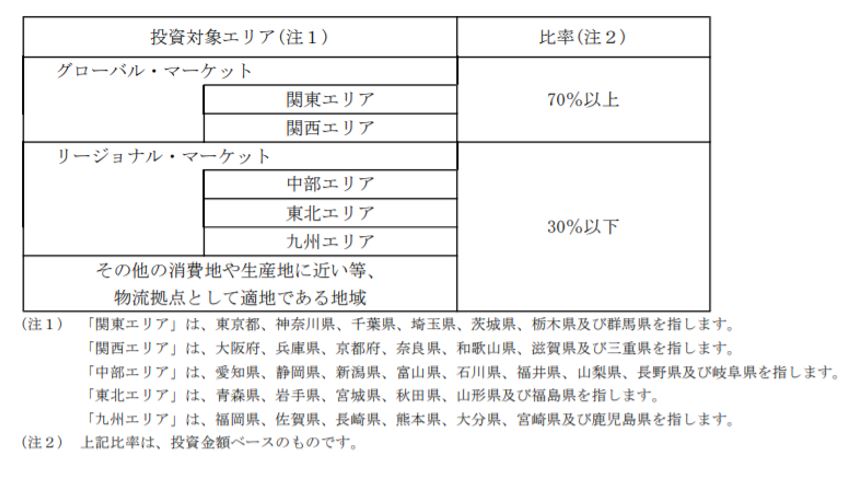

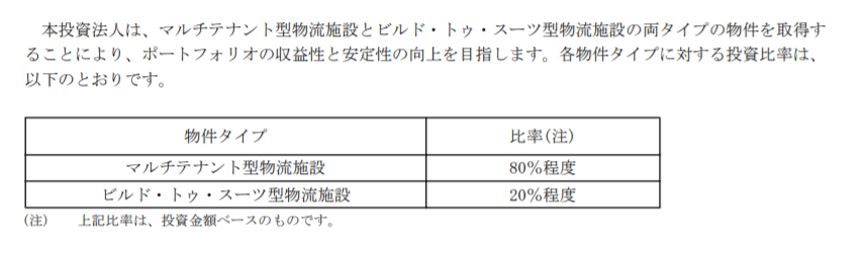

ポートフォリオ投資方針等

ポートフォリオ戦略(有価証券報告書・決算説明資料より抜粋)

1.Aクラス物流施設への重点投資

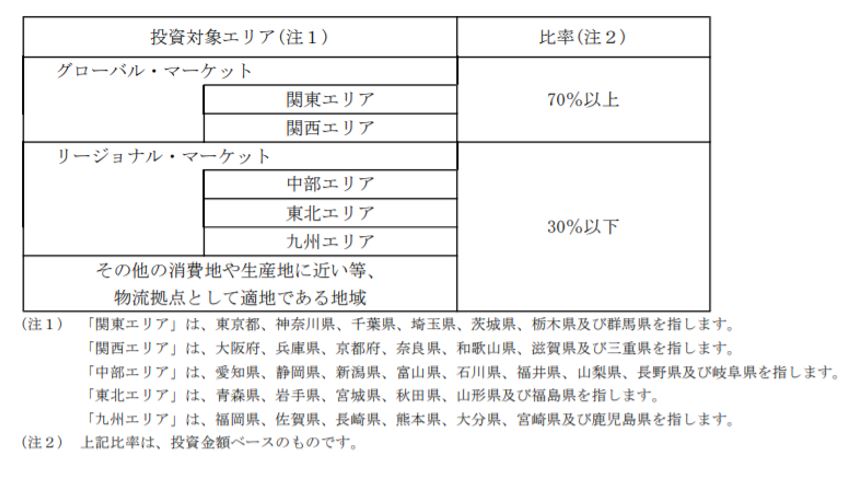

2.投資対象エリア

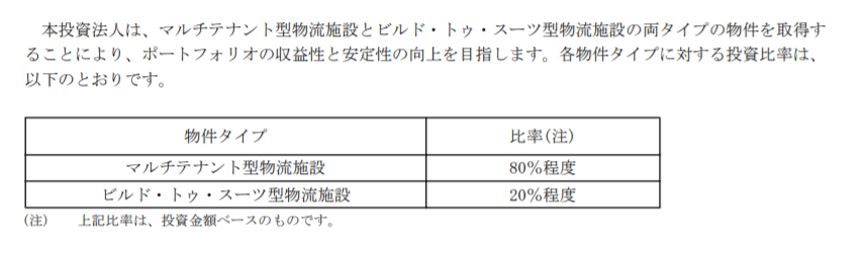

3.物件タイプ

第18期のトピックス

1.投資環境

物流不動産市場においては、

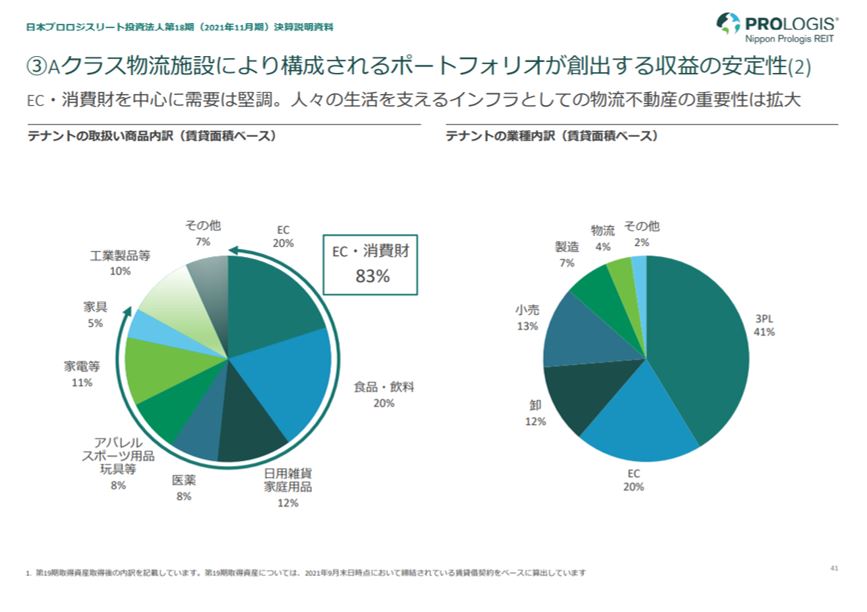

(i) 生産拠点の海外シフトやサービス産業へのシフト、グローバルな貿易量の継続的拡大等の国内外の経済、産業構造、社会情勢の変化

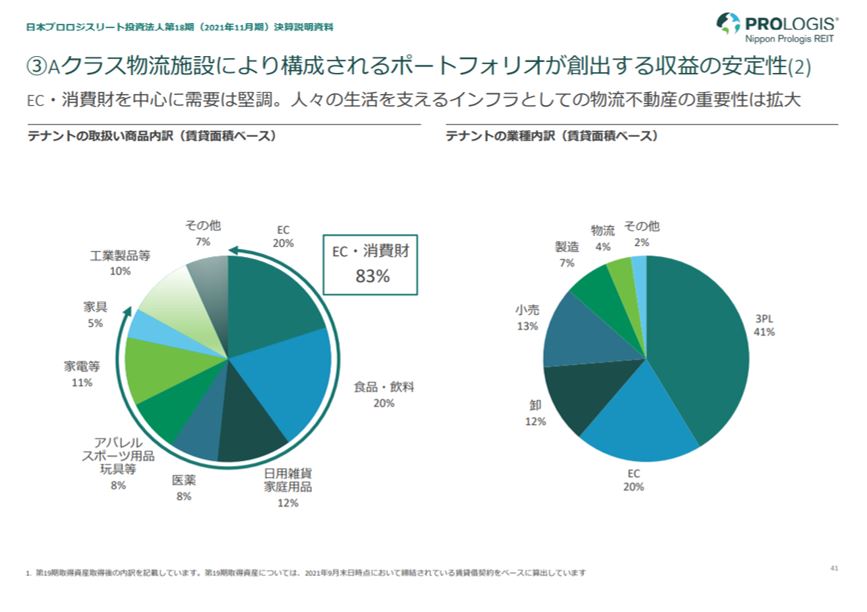

(ii) 電子商取引やインターネットを通じた通信販売(以下 あわせて「EC」という。)の拡大及びサードパーティー・ロジスティクス事業の市場規模拡大等により、サプライチェーンの再構築が引き続き進行している。

かかる再構築の結果として、カスタマーのニーズが築年数の古い小型の倉庫からより新しく大型で高機能の物流施設へ移行すること、すなわち、Aクラス物流施設に対するニーズは引き続き高い水準を維持するものと、本投資法人は考えている。

2020年の新型コロナウイルス感染症拡大は、ECによる消費の更なる浸透や荷主企業の在庫保管量拡大をもたらし、これらの影響により先進的物流施設への需要が更に拡大した。一方で、このような需要の拡大及び継続する金融緩和政策を背景として、国内外の不動産デベロッパー及び不動産投資家による物流施設開発事業への参入も拡大しており、結果として新規施設の高水準の供給が継続している。

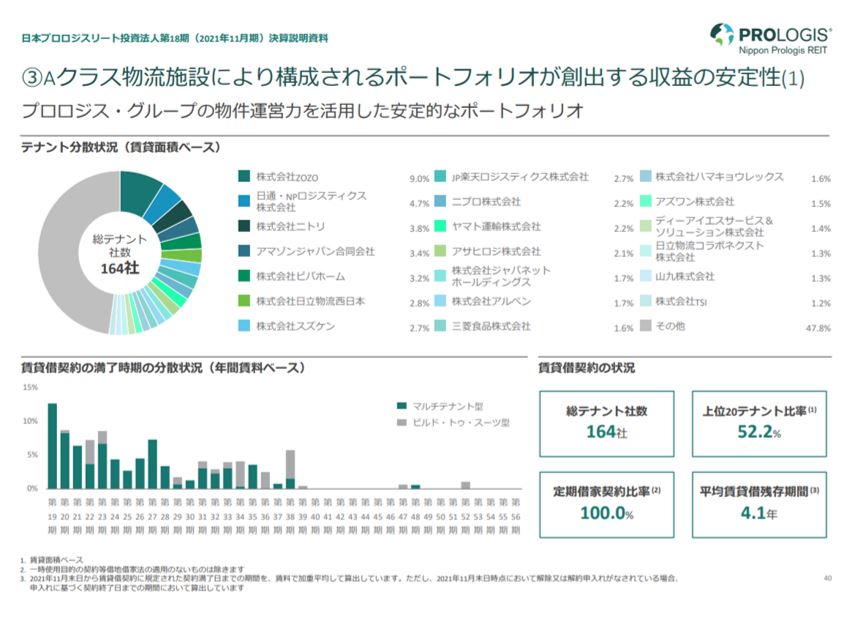

このような環境の下、2021年9月末時点の大型マルチテナント型施設の空室率は首都圏において2.6%、近畿圏において1.6%と引き続き低水準で推移しており、総じて先進的物流施設の賃貸市場における需給バランスは堅調であると、本投資法人は考えている。

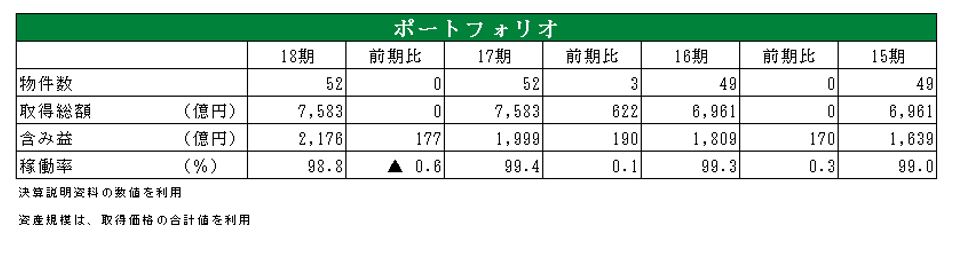

2. 外部成長

当期において物件の移動はなし。

3. 内部成長(決算説明資料より抜粋)

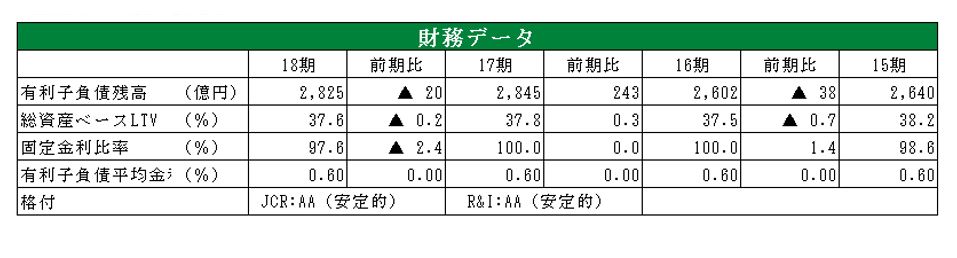

4. 資金調達の概要

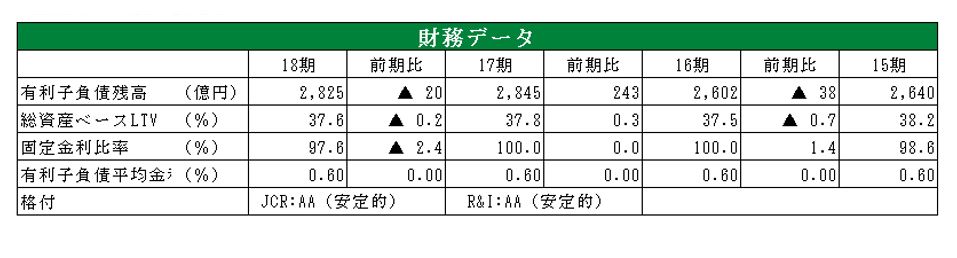

当期における新たな資金の借入れはなし。

この結果、本投資法人の当期末時点の有利子負債総額は2,825億円(借入金残高2,465億円、投資法人 債残高360億円)となり、LTVは当期末時点で37.6%となった。

主要指標(決算説明資料より抜粋)