今回取り上げるのは、2021年8月17日に開示された日本リート投資法人(以下NRI)の18期(2021年6月期)決算説明資料です。

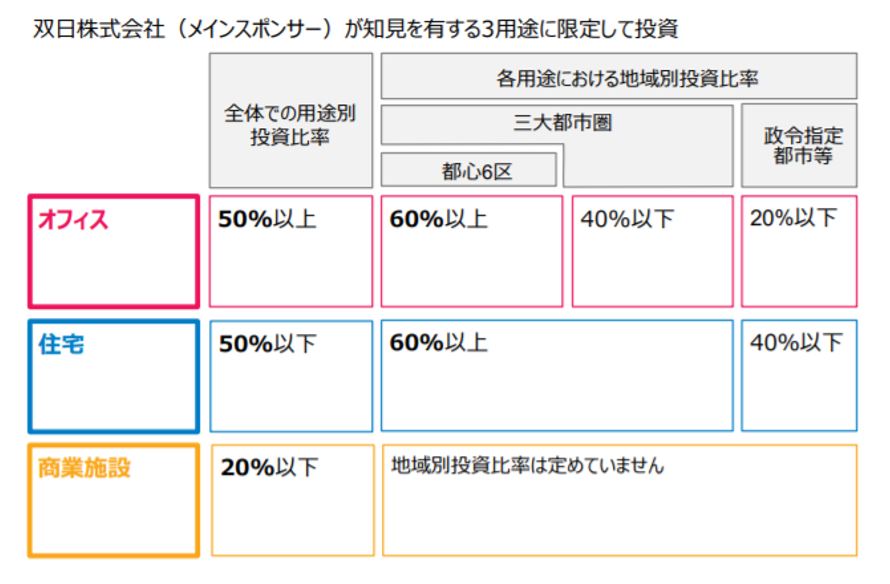

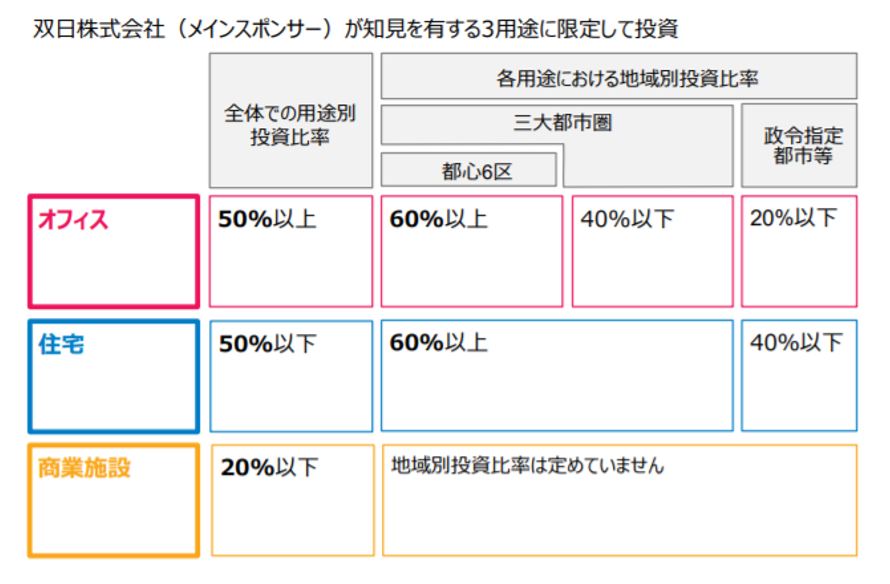

資産運用会社は、双日株式会社(出資比率67%)が出資する、双日リートアドバイザーズ株式会社にて、NRIは2014年4月に上場しております。

ポートフォリオ投資方針等

ポートフォリオ運用基準 (決算説明資料より抜粋)

第18期のトピックス

1.投資環境

オフィスの賃貸市場については、三鬼商事株式会社が公表した都心5区(千代田区、中央区、港区、新宿区及び渋谷区)の2021年6月末時点の空室率は6.19%であり、前年同月比4.22%上昇した。また、同地区の2021年6月末時点の坪当たり平均賃料は21,160円と前年同月比7.5%の下落となり、2020年8月以来下落傾向が続いており、今後の動向についても注視していく必要がある。

住宅の賃貸市場については、稼働率・賃料水準とも概ね安定した状況が継続しているが、新型コロナウイルスの感染拡大を契機としてテレワークやリモート授業によりオフィスワーカーや学生の転居が延期される等の影響は残っており、三大都市圏への人口動態を含め賃貸住宅の需給環境についても注視していく必要がある。

商業施設の賃貸市場については、新型コロナウイルス感染拡大防止策としての経済活動の制限はあるものの持ち直しの兆しがあり、昨年の巣ごもり消費から消費形態は変化しつつある。経済産業省公表の2021年4月の商業動態統計によると、小売業販売額が前年同月比11.9%の増加となった。スーパー(既存店)の販売額が前年同月比0.9%減少する一方で、百貨店(既存店)の販売額は前年同月比158.3%の増加となり、いずれにおいても衣料品や身の回り品の販売額が大幅に増加した。

今後については、新型コロナウイルスの感染拡大を契機としたテレワークなどの働き方改革や生活スタイルの変化が、不動産賃貸市場に与える影響の範囲や程度について留意する必要がある。

不動産売買市場については、コロナ禍の影響を受けにくいアセットタイプが選好される傾向にあるものの、世界的な低金利環境が継続されるなか資産運用ニーズは高いことや日本での不動産賃貸市場の相対的底堅さなどを背景に、上場REITや私募REIT、不動産会社等の国内投資家並びに海外投資家の物件取得意欲は依然として旺盛であり、優良物件の期待利回りは低水準で推移し、取引価格の高止まりの状態が続いている。

2. 外部成長

当期(2021年6月期)においては、2021年2月から3月にかけて物件の入替えを実施し、運用資産3物件の譲渡(譲渡価格非開示)及び6物件の取得(取得価格合計50.63億円)を行った。

その結果、当期末現在のポートフォリオは、オフィス65物件(取得価格合計1,877億円)、住宅36物件(取得価格合計592億円)、商業施設2物件(取得価格合計81億円)の合計103物件(取得価格合計2,550億円)及び匿名組合出資持分2件(出資額合計1.2億円、出資先運用資産数合計14物件)となっており、本投資法人が保有する合計103物件の総賃貸面積は308,713.24㎡、稼働率は 97.8%となっている。

3. 内部成長

本投資法人は、ポートフォリオの資産価値を維持・向上する運営管理を重視し、新規及び既存テナントに 対する積極的な営業活動を展開するとともに、既存テナントとのリレーション強化によりテナントニーズや 物件毎の特性を踏まえた物件競争力の向上に繋がる施策を実施した。こうした取組みにより、当期末現在のポートフォリオの稼働率は97.8%と高水準を維持している。

4. 資金調達の概要

2021年4月20日に返済期限の到来した借入金85億円のリファイナンスにあたり、同日付で85億円 の借入れを行った。

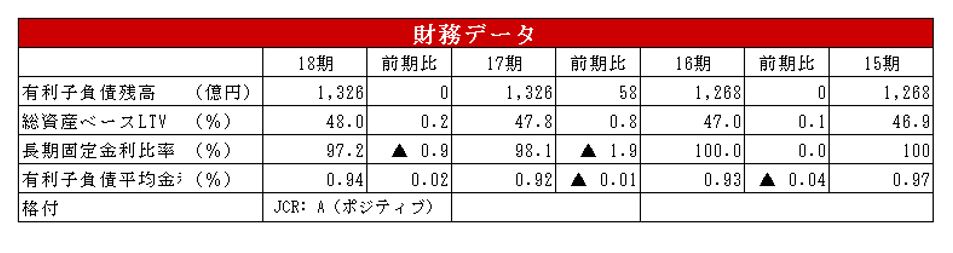

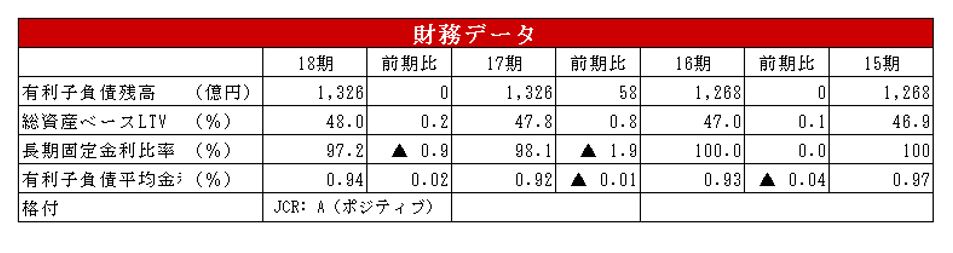

その結果、2021年6月30日現在の有利子負債残高は1,326.2億円となり、LTVは48.0%となった。

主要指標(決算説明資料より抜粋)