今回取り上げるのは、2021年4月20日に開示されたオリックス不動産投資法人(以下OJR)の第38期(2021年2月期)決算短信・決算説明資料です。

資産運用会社は、オリックス株式会社の100%子会社であるオリックスアセットマネジメント株式会社にて、OJRは2002年6月東証に上場しています。

ポートフォリオ投資方針等

投資クライテリアと立地

投資方針として、

【投資エリア】首都圏(60~80%)、その他地域(20~40%)

【投資タイプ】オフィス(40~60%)、商業・住宅・物流・ホテル等(40~60%)

を明示している。

第38期のトピックス

1.投資環境

新型コロナウイルスが依然として国内外の社会、経済に大きく影響をもたらす中、国内の不動産賃貸市場においては、人々の行動の抑制に伴い、主に商業施設の一部とホテルにおいて大きな影響を受けている。

不動産売買市場では、取得競争は引き続き厳しく優良物件の取得機会は限定的で、今後も新 型コロナウイルスによる様々な影響を注視していく必要があると考えている。

2. 外部成長

当期は、2020年12月に「パシフィックスクエア名古屋錦」(取得価格68.02億円)を取得した。

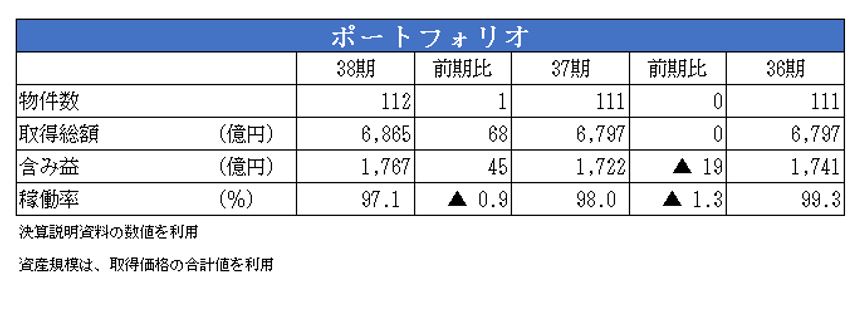

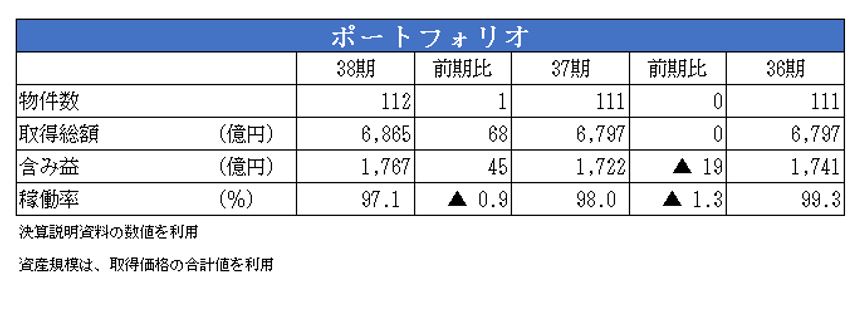

この結果当期末時点のポートフォリオは、112件(取得価格総計6,865億円)となった。

<環境認識>

●取得競争が依然厳しい環境下、優良物件の取得機会は限定的

●一方、爽籟的な不動産価格の小生局面到来の可能性は引続き認識

<実績>

●ポートフォリオの工場に主眼を置いた入替戦略の一環で、運営実績やマーケット知見を活かせるオフィス及び住宅を外部から取得

<運用戦術>

●ポートフォリオの質向上に主眼を置き引続き入れ替えを推進

●選別した売却と、強みを活かせる取得機会を逃がさず機動的な厳選投資を目指す

●取得資金に関しては入替委による売却資金を含めた多様な資金ソースを活用

3. 内部成長

当期も引き続き、新型コロナウイルスの影響によるテナントからの賃料減額等の要望に対し、投資主価値の維持と社会的要請を踏まえながら丁寧に対応することで、想定していた賃料収入の減少を抑制することができた。

<環境認識>

オフィス

●テレワークの浸透による退去や減床等は今のところ限定的

●賃料上昇の伸びは鈍化傾向

●稼働率は低下傾向

都市型商業施設

●飲食店を中心とする都市型商業施設を取り巻く環境は依然として厳しい

<実績>

●一時減額の要望は増えたものの想定の範囲内

●稼働率は、全体:97.1% 、オフィス:96.9%と想定の範囲で推移

●オフィスの賃料ギャップに基づく賃料増額を継続

【第38期(2021.2期)賃料増減率※】

・入替時:+13% (11期連続増額)

・更改時:+8% (15期連続増額)

※新型コロナウイルスの影響による一時減額及び一時減額終了による賃料増額を除く

<運用戦術>

●オフィス:賃料上昇の伸びは鈍化傾向にあるものの、引続き賃料ギャップに基づく賃料増額交渉を継続しつつ稼働率にも配慮した運用を目指す

●都市型商業施設:空室の長期化回避のため稼働率を重視し、業種・業態を問わず柔軟なリーシングを推進

●環境変化を捉え、用途変更も含めた戦略的なCAPEX投資を検討し、ポートフォリオの競争力を目指す

4. 資金調達の概要

期限の到来した既存の借入金の返済資金に充てるため2020年9月から2021年2月まで に200億円の長期借入を行った。また、2020年12月に物件取得のため長期借入金10億円と短期借入金58億円、合計68億円の借入を行った。2021年1月には短期借入金58億円の繰上弁済資金の一部に充てるため、長期借入金10億円の借入及び30億円の投資法人債の発行を行った。

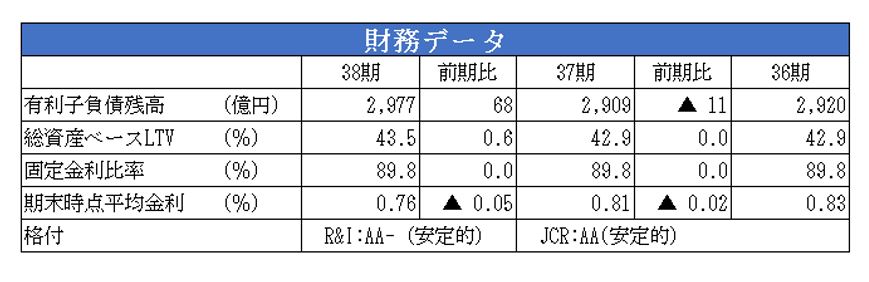

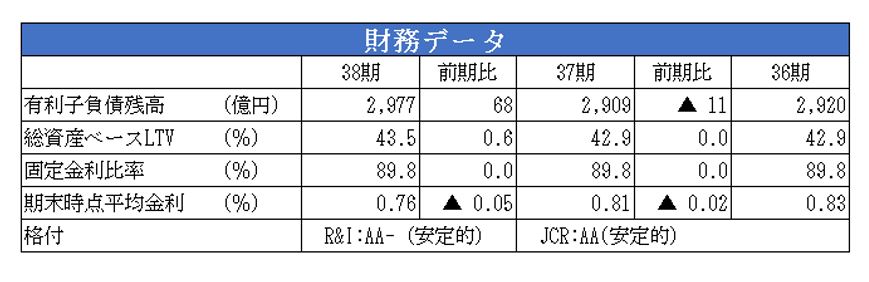

その結果として、当期末(2021年2月28日)時点における借入残高は2,702.17億円、投資法人債残高は 275億円、有利子負債残高は2,977.17億円となり、LTVは43.5%、固定金利比率は90.4%、長期負債比率は88.1%となった。

主要指標(決算説明資料より抜粋)