今回取り上げるのは、2020年11月16日に開示されたジャパンリアルエステイト投資法人(以下JRE)の38期(2020年9月期)決算説明会資料です。

JREの資産運用会社は、三菱地所系列のジャパンリアルエステイトアセットマネジメント株式会社(出資比率:三菱地所90%、三井物産10%)にて、2001年9月上場した最古参のオフィスビル運用に特化した投資法人です。

ポートフォリオ投資方針等

ポートフォリオ戦略

1.地域に関するポートフォリオ構成

首都圏(東京都・神奈川県・千葉県・埼玉県)70%以上、その他地方都市30%以下。

2.用途に関するポートフォリオ構成

オフィスビルを対象とし、これに付随する住宅及び商業施設を含む。

3.財務上の指針

LTV65%以下、目途値は30~40%を目安。有利子負債限度額は1兆円。

第38期のトピックス

1.投資環境

賃貸オフィス市場については、空室率は低下傾向から反転する動きがみられるものの、依然として低水準 を維持している。賃料水準についても緩やかな上昇が継続していたが、足元では反転の動きが見えつつある。当投資法人においては、このような賃貸マーケット基調を背景にしつつも、賃料改定とテナント入替に際し、より高単価の貸付を実現する等、外部成長も併せ、賃貸事業収益の増収実績を積み上げた。目下、好立地・高クオリティのオフィスビルに対する需要が高い状況が続いている一方、新型コロナウイルス感染症が賃貸オフィス市場に与える影響に関しては、今後も十分注視する必要があると考えている。 不動産売買市場については、緩和的な金融政策の継続を背景として良好な資金調達環境が継続したことで、物件価格は高値圏を維持している。優良なオフィスビルの売出し物件数は限定的であり、取得環境は引き続き厳しい状況にある。 感染予防対策として急速に浸透したテレワークは今後も働き方のひとつとして定着する一方、生産性やコミュニケーション等の観点からオフィスでの勤務も引き続き志向され、働き方の多様化が進む見通し。いろいろな働き方を試す企業が増えるなか、解約も新規借室も増えるが、短期的には解約が優勢となる。

オフィスマーケットの短期的展望

■業績が堅調な企業のオフィス拡張や立地改善の需要は存在するものの、新規需要の絶対数は限定的。先行きが不透明な中、企業の様子見姿勢が継続し、新規募集賃料水準は伸びずマーケットとしてピークアウトする兆しがある。

■業績が悪化する企業等のオフィス解約や本支社の移転、営業所の集約が本格化し、空室率が緩やかな上昇局面に転じる。

■感染予防対策として急速に浸透したテレワークは今後も働き方のひとつとして定着する一方、生産性やコミュニケーション等の観点からオフィスでの勤務も引き続き志向され、働き方の多様化が進む見通し。いろいろな働き方を試す企業が増えるなか、解約も新規借室も増えるが、短期的には解約が優勢となる。

オフィスマーケットの中長期的展望

■ITの進歩や働き方の多様化により、オフィスに求められる役割・機能は変化する。テレワークをはじめ働き方のオプションが増えている中で、オフィスの価値があらためて見直され、人が集まり、交流し、ビジネスを生み出す場として、教育や企業文化浸透の場として、オフィスは引き続き武器となる。

■少子化による総人口減少を背景に、日本全体ではオフィス需要が頭打ちになるが、年齢や性別、国籍を問わず、多様で優秀な人材を確保しやすい「好立地」で「高スペック」な物件へのニーズが高まる。

■テレワークやサテライトオフィスが活用され、働き方のオプションが広がることにより、高齢者や育児世代にも就労の機会が増える。

■テナント側の「環境」や「Health & Well-being」に対する意識が高まり、環境性能の高いビルや、従業員の健康と快適性に配慮したビルが求められる。

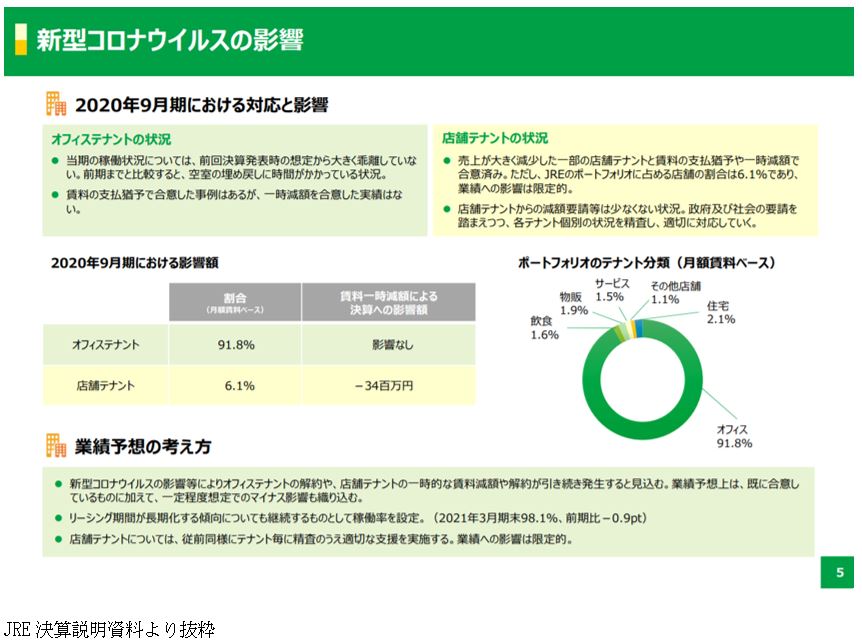

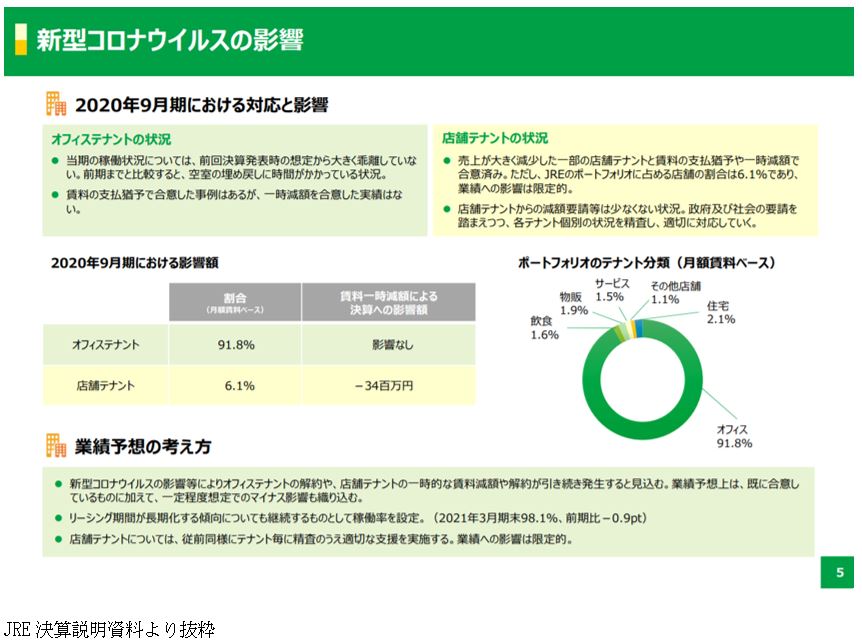

2.新型コロナウイルス感染症の影響について

3. 外部成長

物件の取得・売却においては、2020年4月20日に、2019年8月に竣工したリンクスクエア新宿(東京都渋谷区)の建物所有割合37.34%を173億円で取得。

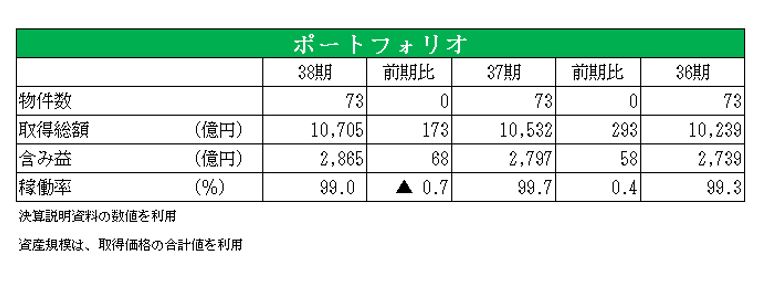

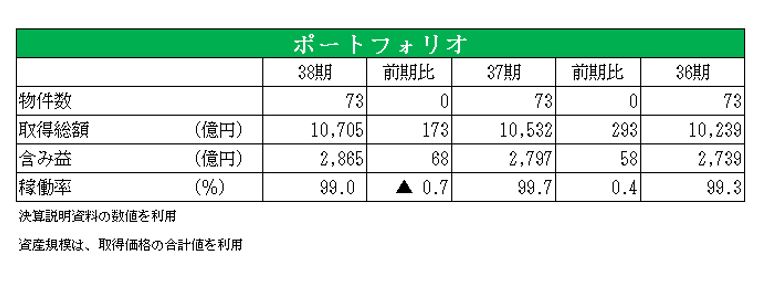

上記の結果、当期末(2020年9月30日)において、当投資法人が保有する運用資産はオフィスビル73物件、取得価格の総額10,705億円、総賃貸可能面積873,819㎡(約264,330坪)、テナント総数1,521となった。

4. 内部成長

賃貸オフィス市場は上記環境にあり、リーシング活動が全般的に停滞した影響を受け、当期末の稼働率は前期末比0.7%減の99.0%となったが、引き続き高い水準の稼働率を維持。

テナント入れ替え・賃料改定による増減について、月額契約賃料(テナント入替と賃料改定の合計)は12期連続でプラスとなるも、ピークアウトした兆しが見える。

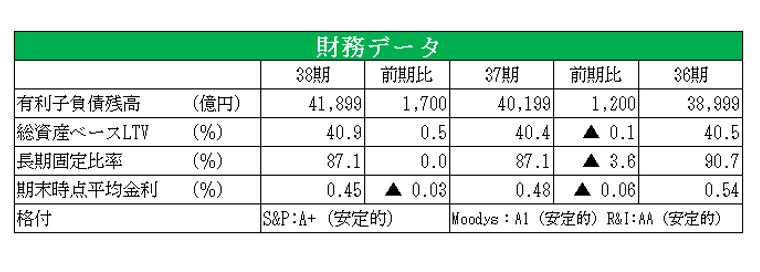

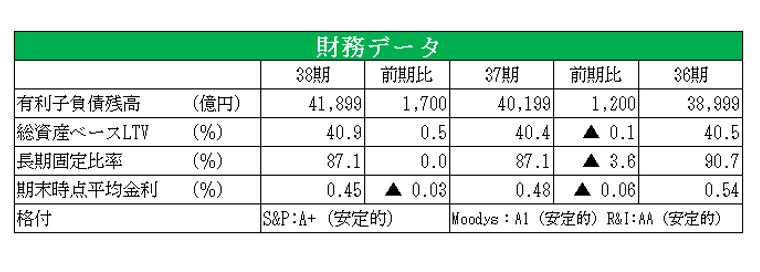

5. 資金調達について

新規物件取得資金の一部に充当するため、短期借入金170億円の借入をおこなったほか、既存借入金の借り換えを実施。前記に加え、総額600億円のコミットメントラインについて、契約期限の1年間延長を実施。また、直近のエクイティ市場の状況等に鑑み、 2020年3月25日付にて関東財務局長宛て提出した投資口の発行に係る発行登録書を2020年8月25日に取り下げた。

このような取り組みの結果、2020年9月30日現在の有利子負債残高は前期末比170億円増の4,189億円円となり、内、長期借入金は3,550億円(1年内返済予定の長期借入金522億円を含む。)、 短期借入金は310億円、投資法人債は329.93億円となった。総資産に占める有利子負債の比率は 41.9%。

主要指標(決算説明資料より抜粋)