今回取り上げるのは、2019年9月10日に開示されたケネディクス・レジデンシャル・ネクスト投資法人(以下KDR)の15期(2019年7月期)決算説明会資料です。

資産運用会社は、ケネディクス株式会社が100%出資するケネディクス不動産投資顧問株式会社にて、KDRは2012年4月に上場しております。また、2018年3月には、主な投資対象がヘルスケア施設であるジャパン・シニアリビング投資法人を吸収合併消滅法人とする吸収合併をおこないました。

ポートフォリオ投資方針等

投資クライテリアと立地

KDRは、居住用施設(60%以上)、ヘルスケア施設(30%以下)、宿泊施設(20%以下)を投資対象とする複合型J-REIT。東京経済圏(1都3県の主要都市)への投資比率を50%以上とし、地方圏(政令指定都市を始めとする地方都市)への投資比率を50%以下とする。

第15期のトピックス

1.投資環境

不動産売買市場については、国内外の投資家による不動産への旺盛な投資需要が継続し、今後も緩和的な金融政策等を背景に活発な不動産取引が継続してゆくことが見込まれるが、物件取得環境の厳しさも継続していることから、期待利回りは低水準で推移する状態が続いてゆくものと考えられる。

賃貸住宅市場については、KDRが投資対象とする賃貸マンションは、引き続き稼働率及び賃料水準ともに高位安定して推移している。大都市圏においては人口流入超過が継続している一方で、賃貸マンションの供給は低位で推移していることから、今後も良好な需給環境が続くものと考えられる。

ヘルスケア施設を取り巻く環境については、我が国では、男女とも平均寿命において世界最高水準に達し、これまでどの国も経験したことがない超高齢化社会を迎え、総人口に占める高齢者の割合及び高齢者人口が増加する「高齢化」は、今後も続いてゆくものと予想される。それに呼応するように、近年においては有料老人ホーム、サービス付き高齢者向け住宅などの高齢者向け施設が増加しているが、高齢者向け施設への需要は引き続き増加するものと考えられる。

2. 外部成長

15期の物件異動は、居住用施設については2019年2月に「KDXレジデンス上北沢」(取得価格13.6億円)、「KDXレジデンス上野毛」(取得価格11.11億円)、「KDXレジデンス東浅草」(取得価格6.87億円)を取得し、「KDXレジデンス新大阪」(譲渡価格6.90億円)を売却。

ヘルスケア施設については2019年3月に「ツクイ・サンシャイン町田」(取得価格69.34億円)、2019年6月に「せらび恵比寿」(取得価格16.9億円)、「アルテ石屋川」(取得価格10.61億円)を取得。

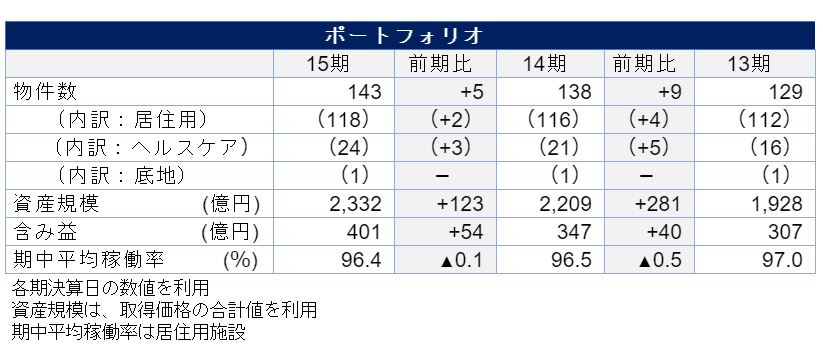

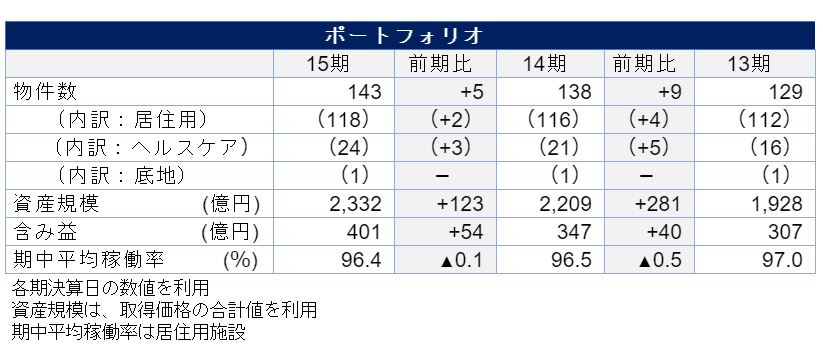

その結果15期末時点の保有物件は、居住用施設が118物件(取得価の総額1,773億円)、ヘルスケア施設が24物件(取得価格総額541億円)、その他(底地)が1物件(取得価格総額17億円)の計143件(取得価格の総額2,332億円)となった。16期以降の決定済み取得物件は、3物件・48億円となっている。

3. 内部成長

居住施設の期中平均稼働率は、96.4%と引続き高い水準を維持している。新規入居賃料の増減率は、7期連続増加しており2.6%増(東京経済圏3.6%増・地方経済圏1.1%増)、増加額は月額2.4百万円となった。更新賃料の増減率も8期連続増加しており0.2%増(東京経済圏0.2%増・地方経済圏0.1%増)、増加額も月額0.3百万円と成長を維持している。

ヘルスケア施設の具体的な賃貸事業収入の維持・向上に資する施策として、オペレーターモニタリングの一環として、各施設へ往訪、施設管理者へのヒアリングを通じて事業運営能力や経営の安定性等のモニタリングを実施。ヘルスケア施設の稼働率は、期中平均100%となっており、底地を含めたポートフォリオ全体の稼働率は、15期末時点で97.5%となっている。

4.資金調達の概要

15期において、投資口の発行に関しては、2019年2月に特定資産の取得資金の一部への充当を目的として、公募増資により36,500口の新投資口の発行を行い、61.95億円の資金を調達した。2019年3月に将来の特定資産の取得資金の一部に充当することを目的として、第三者割当増資により1,825口の新投資口の発行を行い、3.09億円の資金を調達した。その結果、15期末の出資総額は997.31億円となった。

借入に関しては、新規物件の取得資金として新たに29億円の借入を行い、15期中に返済期日が到来した借入の返済資金として43億円の借入を実施。これらの結果、15期末の借入金残高は1,209億円、投資法人債を含めた有利子負債残高は1,259億円となり、有利子負債の平均残存年数は4.4年、平均金利は0.98%に、また長期負債比率は87.5%、固定金利比率は94.3%に、総資産有利子負債比率(LTV)は49.4%となっている。

主要指標(決算説明資料より抜粋)