今回取り上げるのは、2019年4月18日に開示された日本アコモデーションファンド投資法人の第26期(2019年2月期)決算説明会資料です。

三井不動産をスポンサーとし、かつては住居特化型でしたが、2017年5月に規約を改正して宿泊施設への投資も可能としました。2019年5月に宿泊施設として初となる、チサンホテル広島の取得が決定しています。

宿泊施設を含め、寮・社宅、サービスアパートメント、シニア住宅をホスピタリティ施設と総称し、ポートフォリオ比率最大10%の範囲内で投資対象としてますが、現状95.4%は賃貸住宅への投資であり、投資エリアの87.3%は東京23区内となっています。(取得価格ベース)

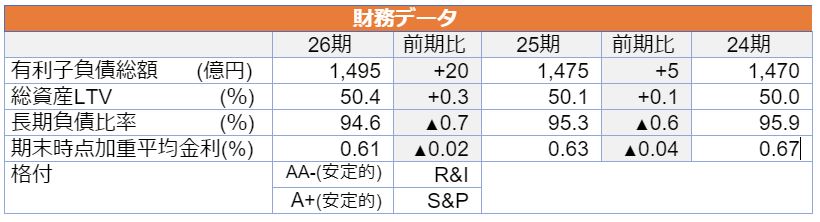

LTVの上限については、資産運用ガイドラインにおいて60%を目途と定めていますが、外部成長過程における当面の上限水準として55%を目安としています。尚、2019年2月末のLTVは50.4%でした。

R&Iから「AA-」、S&Pより「A+」という高格付をそれぞれ取得しています。

第26期のトピックス

1.投資環境

ポートフォリオの9割弱を投資している東京23区は、地方からの人口流入の継続により、賃貸住宅への安定的な需要が当面継続される見込み。一方、当投資法人が投資対象とする優良な賃貸住宅の供給は限定的であり、需給環境は良好な状況が継続されそうである。

景気減速の兆候が出てきているなか、過去の実績から住宅賃料はオフィス賃料に比べて安定的な推移が予想され、急激な環境悪化は見込まれづらいというのが一般的な見方。

2.外部成長について

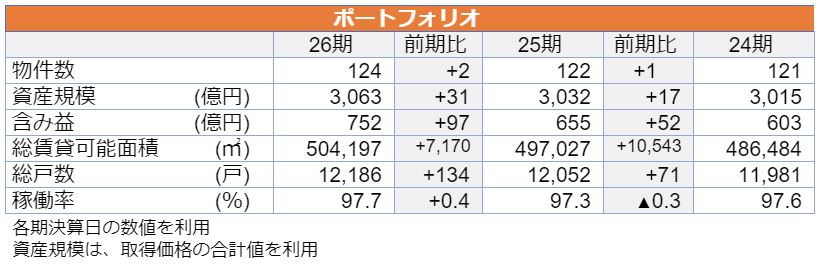

26期は、2018年9月に2物件、2019年1月に1物件の計3物件・取得価格の合計46億円を新規に取得、2018年9月に1物件売却。東京23区内の取得物件のNOI利回りは、4%前半で推移しており厳しい物件取得環境が継続している。

このような状況下、都心物件(NOI利回り4%前半)と地方の賃貸住宅、ホスピタリティ施設を組み合わせて、5%程度のNOIを確保。

スポンサーからのパイプラインは、41物件・3,617戸に積み上がっているが、スポンサーの好調な業績や物件の高止まり感から、取得の壁は高そうである。今後、優良なホスピタリティ施設の購入が注目される。

3.内部成長について

2006年の上場来最高の稼働率(26期期中平均:97.7%)を達成し、入替え時の賃料変動率は、27期中で+5.8%まで上昇している。上場来最も低迷したのは7期(2009年8月期)の-9.3%にて、その後年を追うごとに改善し、18期(2015年2月期)にプラスに転じ今日に至っている。25期は+4.4%にて最近の賃料相場の強さが鮮明となっている。

4.含み損益について

8期(2010年2月期)の含み損▲110億円から年々改善し、26期は+752億円(前期比+97億円)となった。期末保有物件の鑑定評価における直接還元利回りも、過去最良となる4.17%(最悪期は8期~11期の5.4%)。

5.27期・28期の業績予想

3件・57.5億円の物件取得が決定しており、合わせて賃貸市場の底堅さや賃料単価の上昇など、好調な決算が見込まれる。公表された予想1口当たり分配金は、第27期9,600円、第28期9,850円にて10,000円台の達成が手に届くところに来ている。

主要指標(決算説明資料より抜粋)