平和RE Research Memo(2):東京都区部中心のオフィス・レジデンス複合型REIT

■特長・優位性

1. 概要

平和不動産リート投資法人は、平和不動産グループの投資法人であり、東京都区部を中心とする、オフィス・レジデンス複合型REITだ。2002年1月に前身であるクレッシェンド投資法人を設立後、2005年3月には東証不動産投資信託証券(J-REIT)市場に新規上場、2010年10月にはジャパン・シングルレジデンス投資法人と合併し、名称を平和不動産リート投資法人に変更した上で今日に至っている。

また、投資主より募集した資金を主として不動産等に対する投資として運用することを目的とし、「運用資産の着実な成長」と「中期的な安定収益の確保」を資産運用の基本方針(基本理念)として掲げている。実際の資産運用はすべて、平和不動産アセットマネジメント(株)に委託しており、資産運用については、平和不動産のグループから様々なサポートを得られるのが大きな強みである。

2. 戦略的なポートフォリオの構築

同REITは、高い需要に支えられた「東京都区部を中心とする投資エリアに存するオフィス及びレジデンス」に集中的に投資している点に大きな特長がある。物件やエリアなどで戦略的にポートフォリオの分散を図っていることが、安定した稼働率と収益の源泉になっている。

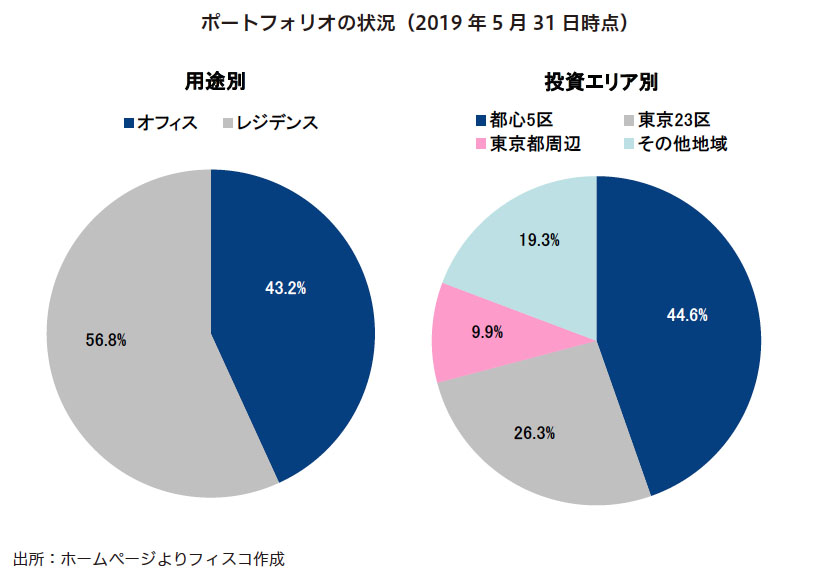

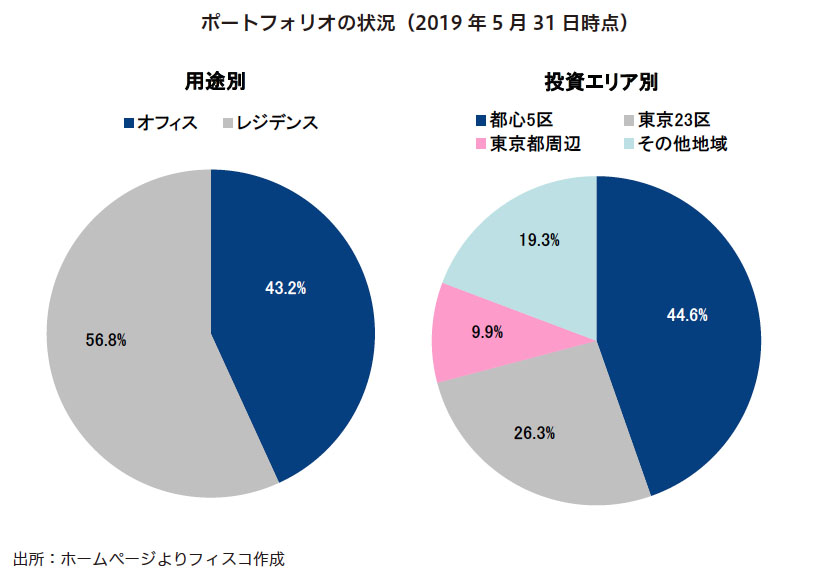

2019年5月31日時点におけるポートフォリオの用途別内訳を見ると、オフィス43.2%、レジデンス56.8%になっている。厳格な投資基準に基づき、多数の物件へ投資することにより、用途・棟数・テナントの分散を行い、ポートフォリオの収益変動リスクの極小化を図っている。すなわち、オフィス及びレジデンス各々の投資メリットを効率的に享受するため、原則としてそれぞれポートフォリオの50%(取得価格ベース)を目途としている。オフィス賃料は景気感応度が高く、収益の変動性が高いのに対し、レジデンス賃料は景気変動を受けにくく、収益の安定性が高いことから、両方にバランスよく投資することで、収益性と安定性の双方を追求できるポートフォリオを構築している。

また、投資エリア別では都心5区44.6%、その他の東京23区26.3%、東京都周辺9.9%、その他地域19.3%となっている。地域的には第1投資エリア(東京23区)を主たる投資地域と位置付けるが、各エリアのマーケット状況(取得物件のストック量、取引価格の状況及び賃貸マーケット状況等)を勘案しながら、第2投資エリア(23区以外の東京都、神奈川県、埼玉県、千葉県)及び地方投資エリア(政令指定都市を始めとする全国の主要都市、すなわち平和不動産のサポートが得られる地方大都市)にも投資する。

3. 平和不動産の強力なスポンサーシップ

次に、同REITは、平和不動産の経験とノウハウを最大限に活用できることが特長であり、大きな強みと言える。平和不動産は東京、大阪、名古屋、福岡の証券取引所を賃貸し、全国各地にオフィスビルを所有するほか、不動産開発、宅地分譲やマンション分譲、ショッピングセンターなどのデベロッパー事業も幅広く展開している。

そこで、同REITに対する外部成長サポートとして、平和不動産の保有・開発物件、仲介物件、先行取得物件等の情報ソースを活用できる。実際、スポンサー変更後の物件取得合計は、2019年5月末で35件/71,745百万円であるが、うち平和不動産のサポートによるものは27件/59,491百万円で全体の77%/83%を占めており、スポンサーのサポートが、同REIT成長の原動力となっていることが実績として示されている。

4. 分配金安定化ツールの活用

さらに、同REITでは、2019年5月期末に、一時差異等調整積立金残高等の内部留保残高4,607百万円、繰越欠損金残高187百万円を有することが、将来の安定的な分配金支払いを可能にする。すなわち、一時差異等調整積立金残高は過年度に計上した負ののれん発生益を積み立て、翌期以降50年以内に毎期均等額以上を取り崩すことが可能な任意積立金であり、物件売却に伴い減損損失を計上した際にも、内部留保の取り崩しによって実力ベースの分配金支払いが可能である。また、現在の繰越欠損金残高の期限は2020年5月期までではあるが、繰越欠損金により売却益を相殺することで内部留保を蓄え、将来の分配金に充当することができる。

(執筆:フィスコ客員アナリスト 国重 希)

本記事の重要事項(ディスクレーマー)はこちらのリンクの資料よりご覧ください

掲載内容に関しては株式会社フィスコIRにお問い合わせください。