価格反発の余地が増すJ-REIT、狙い目の投資用途は?/アイビー総研 関 大介

1. 直近のJ-REIT価格動向

J-REIT価格は4月の新年度に入り反発の動きが出ている。3月20日に21年1月以来2年2か月ぶりに1,750ポイントまで下落した東証REIT指数は、その後反発に転じ、新年度入りした4月3日には1,840ポイントと前日比50ポイント以上上昇し、3月15日以来となる1,800ポイント台を回復した。

3月にJ-REIT価格が急落し価格回復が遅れた要因は、22年10月以降に買越し基調を強めていた投資信託が280億円と大幅に売り越ししたためと考えられる。米国の一部金融機関破綻による信用不安であったため、中旬の価格急落局面では外国人投資家の売り越しもあったと考えられる(※)が、3月は月間では100億円を超える買い越しとなった。22年10月以来5ヶ月続いた月平均240億円の売り越しから転じたかたちとなった。

なお、3月は決算期にあたるため、金融機関の売り越しも想定されていたが、生損保が67億円売り越しとなった一方で、銀行は50億円近い買い越しであり、3月のJ-REIT価格に与えた影響が少なかった。

2. 米国の長期金利低下で物流系に投資妙味

前述の通り、3月は外国人投資家が5ヶ月振りにJ-REITを買い越した。その要因として、米国10年債利回りが3.5%で推移する傾向が強まったことが影響していると考えられる。

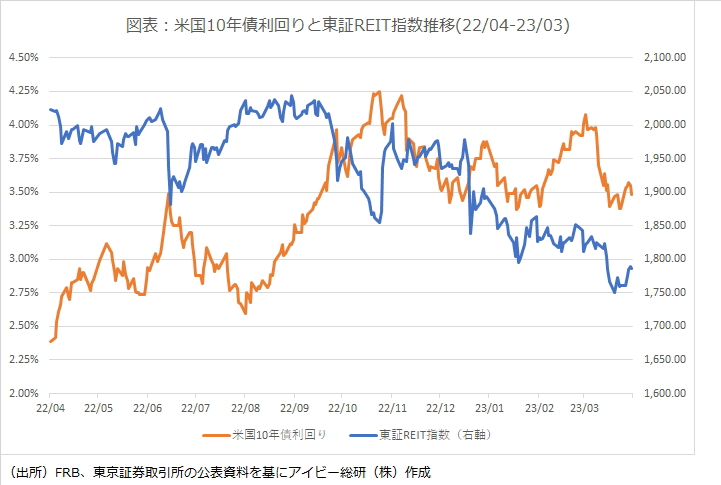

米国10年債利回りは3月中旬以降、図表の通り22年9月以来となる3.5%以下の水準での推移が続くようになっている。23年1月も同様に3.5%以下で推移する局面もあったが、FRB(連邦準備制度理事会)は利上げの姿勢を崩していなかった。従って23年1月時点では長期金利は再度上昇する可能性が高かったため、外国人投資家は売り越しを続けていたと考えられる。

外国人投資家が買い越し基調となる要因の一つは成立した状態だ。但し、米国でのオフィス賃貸市況は極めて悪い状態であるため、J-REITの主力とも言えるオフィス系銘柄の価格上昇要因とはならない可能性が高い。言い換えれば、東証REIT指数ベースでは価格上昇が難しい状況は当面続くものと考えられる。

一方で、米国10年債利回り低下の恩恵を受ける可能性が高いセクターとして、収益安定性が高い物流系や住居系が挙げられる。

両方セクターは、賃貸収益の安定性が高い中でも価格が下落していたが、これは米国10年債利回りの上昇による影響が大きいと考えられるためだ。特に物流系に関しては、米国10年債利回りの更なる低下や現状で利回り水準が維持されると考える投資家にとっては価格面での投資妙味がありそうだ。

住居系との違いは、借入金比率の低い銘柄が大半を占めることだ。日銀の政策変更余地がある中では、日本国内での金利上昇懸念はつきまとう。従って米国10年債利回りが低下しても、日本国内での長期金利上昇の影響を受けにくい物流系の方が、住居系よりも価格上昇の余地が大きいと考えられる。

(※ 東京証券取引所が公表している投資部門別売買動向は、J-REITに関して月次だけであるため、週単位で開示されている株式市場とは異なり、価格変動時の売買動向が分かりにくい側面がある)

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】