2021年のJ-REIT価格振り返り/アイビー総研 関 大介

1. 年間のJ-REIT価格振り返り

2021年のJ-REIT価格は、2020年のコロナショックによる急落の影響を漸く脱した1年となった。

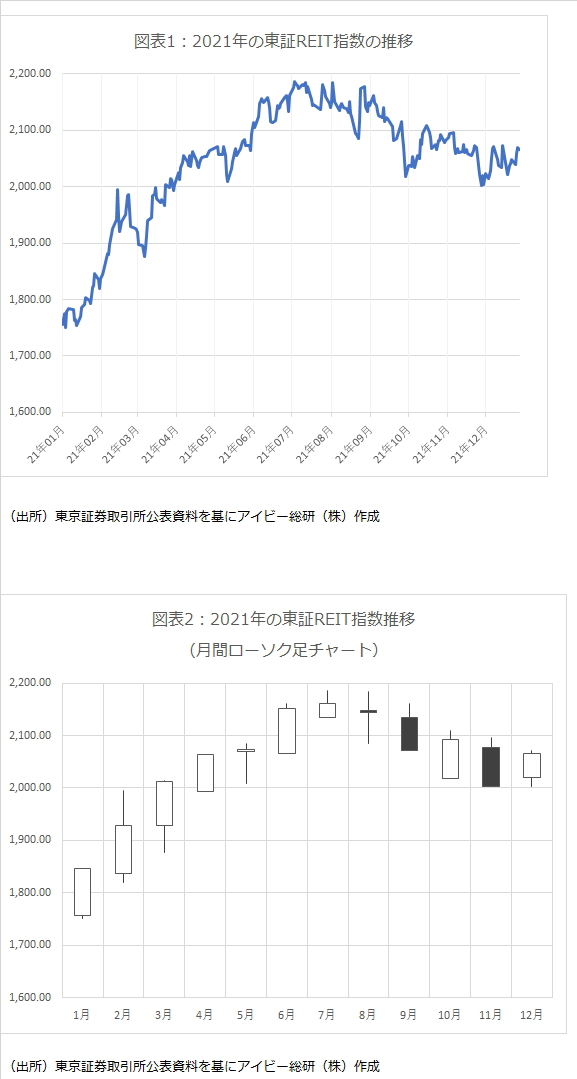

東証REIT指数は4月2日以降2,000ポイント台を維持し、7月6日は年初来高値となる2,186ポイントまで上昇した。その後は8月中旬、9月下旬、11月下旬の急落の影響を受けながら価格水準を切り下げているが、12月も2,000ポイント台での取引になっている(図表1参照)。

分配金利回りは、2020年末の4.01%から、2021年は3%台での推移となり年末は3.51%と0.5%低下した、特に7月には3.3%を切る水準まで低下しているが、これは2019年10月に東証REIT指数がリーマンショック後の高値をつけた時期の3.4%程度よりも低くなっている。2021年は2019年と比較してホテルを中心とした分配金の減少が利回りにも影響している。

なお、東証REIT指数は4月2日から2,000ポイント台での取引が続き、リーマンショック後としては最長になった。コロナ禍前の2019年7月から2020年2月までの156営業日を抜き、年末時点で184営業日となった。2021年は物流施設以外の賃貸市場が悪化している中で価格面では「健闘」した1年となったと言えるだろう。

この背景には、物件売却益による内部留保の取崩を行う銘柄が増加したことが影響していると考えられる。2020年まで慎重だった銘柄が、投資主への利益還元策に転換しているため、分配金の安定性が高くなっている。高騰が続く不動産売買市況を活用する方針が投資家の買い安心感に繋がった1年だったとも言えそうだ。

一方、9月以降の価格は図表2の通り上値を切り下げる展開となっている。12月の東証REIT指数は4月と同様のレンジでの推移となっており、下値を探る状態と言えそうだ。

2. 用途別の価格動向

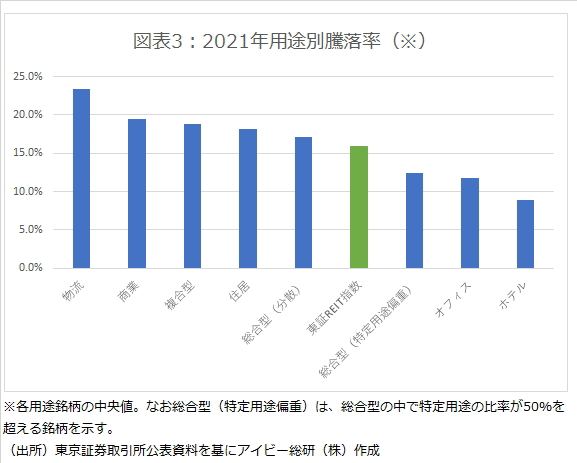

2021年の価格動向を用途別にみると、図表3の通り東証REIT指数をアウトパフォームする用途が多かった。これは東証REIT指数への寄与が大きいオフィス系の価格上昇率が東証REIT指数を下回っているためだ。

また前述の通り、賃貸市場における懸念がほとんどない物流系銘柄の価格上昇が目立つ1年となった。特に2020年末時点の利回りが高かった銘柄は大幅に価格が上昇した。年間騰落率上位3銘柄は物流系銘柄が占め、CREロジスティクスファンド投資法人(44.0%)、SOSiLA物流リート投資法人(39.6%)、伊藤忠アドバンス・ロジスティクス投資法人(37.8%)の上昇となっている。

一方ホテル系銘柄は、最も価格上昇率が低い用途となった。コロナ禍が断続的にホテル宿泊に波及する状況が続いていることや、オミクロン株への懸念も加わったことで、12月の価格が下落したことが影響している。その中で星野リゾート・リート投資法人の価格上昇率は29.8%と全体でも5番目となっており、感染状況が落ち着いた後を見据えた投資家の支持を受けている可能性がありそうだ。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】