【J-REIT20周年企画】用途別の特徴とコロナショックの影響(2)物流施設編/アイビー総研 関 大介

1. 直近10年で大幅に増加した物流系銘柄

2021年9月にJ-REIT市場がスタートして20年になることから、J-REIT投資を始める上で押さえておきたい用途別の特徴とコロナショックの影響について記載していく。前号ではオフィス系銘柄を取り上げたが、今回は物流系銘柄について記載する。

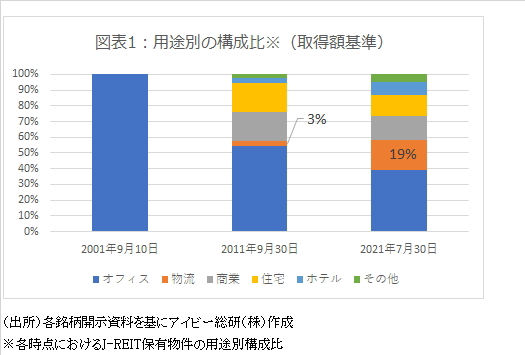

物流施設は、J-REITが2021年7月末時点で保有する20兆9,147億円の不動産のうち3兆9,476億円を占め、保有比率では19%とオフィスに次ぎ第2位となっている。J-REIT市場がスタートしてから10年後の2011年9月末時点では3%(取得額で2,223億円)だったことと比較すると、この10年間で急速にJ-REIT市場での存在感を増した用途になっている。

このように取得額が急増した要因は、2005年に日本ロジスティクスファンド投資法人(JLF)が最初の物流系銘柄として上場して以降、2012年のGLP投資法人が上場するまで2銘柄目が存在しなかったためだ。この後は、物流系銘柄の上場が相次ぎ物流系銘柄だけで9銘柄となっている。

2. 物流系銘柄の収益特性

物流施設の収益特性としては、収益の安定性が高いことが挙げられる。5年を超える長期固定賃料の契約をテナントと締結する場合が多いためだ。

前述の通り、物流系銘柄は1銘柄だけという状況が長く続いたが、その理由は後継テナントが見つかりにくい、すなわちテナント代替性が低いと投資家が考えていたためであった。

しかしネット通販などのEコマース市場が大幅に拡大する中で、テナント需要も大きくなり、投資家の懸念は解消されることとなった。従って物流施設は1物件でのテナント分散効果は低いが、収益の安定性は毀損していない用途となっている。

また物流系銘柄の分配金の特徴として、JLF以外の8銘柄は利益超過分配金を継続的に行っていることが挙げられる。物流系以外では、マリモ地方創生リート投資法人(3470)とサムティ・レジデンシャル投資法人(3459)、ヘルスケア&メディカル投資法人(3455)の3銘柄だけだ。

物流系が利益超過分配を行っている理由は、ポートフォリオが都市部以外で構成されているためだ。都市部以外では、物件取得額に占める建物比率が高くなる。このため会計上の費用である建物の減価償却費が、都市部を中心としたポートフォリオとなっている銘柄と比較すると大きくなる。物流系銘柄では、この減価償却費の一部を分配金の原資として継続的に活用する利益超過分配を行う方針を示している。特に物流施設の場合は、テナントと長期契約となっているため、収益力を上げるための建物改修などのコストが生じることが少ない。建物改修費は減価償却費を基に積立することが多いため、物流系以外の用途では利益超過分配を行うことが難しく、物流系銘柄の優位性ともなっている。

なお、前述の通りJLFは利益超過分配を行っていない(※)ため、他の物流系銘柄と比較する場合には、他銘柄の利益超過分配を除外した分配金を基準とする必要もあると考えられる。

3. コロナショックが物流施設に与えた影響と今後の見通し

コロナショックの影響としては、Eコマースの利用や進展が加速したという好影響が生じている。外出自粛に伴いネット通販を活用する消費者が増加したことに加え、アパレル企業などが店舗販売の低迷によってネット活用での販売をコロナ禍前の計画から前倒しで実現する動きともなっている。

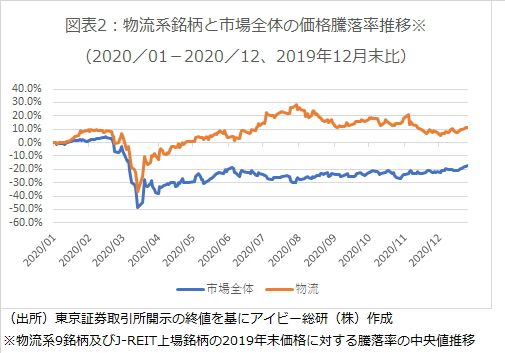

コロナ禍の影響を受けない用途として物流系銘柄の価格は、2020年3月のコロナショックによる急落からいち早く立ち直った。2020年の値動きを示した図表2の通り、7月にはコロナ禍前の2019年末と比較して30%近い上昇を示した。

その後の価格はボックス圏での動きとなっているが、大幅な価格上昇に伴い分配金利回りが低下したことに加え、物流系銘柄の増資が相次いだことが影響していると考えられる。この時期に物流施設の収益力が低下したという事実はなく、また先行きの懸念も生じていないためだ。

今後の物流施設の見通しも明るいものと考えられる。短期的には前述の通り、これまでとは異なるテナント需要が拡大するためだ。

一方で、現時点の物流施設の課題は、建設適地での取得競合が激しくなっている点だ。物流系銘柄は、既存のポートフォリオ物件利回りより低い利回り(高い価格)で物件を取得する状態になっている。ポートフォリオ利回りの低下が長期的に継続すれば1口当たり分配金が減少する可能性が高くなるため、規模拡大を継続することが難しくなる。

但し、DX(デジタルトランスメーション)の動きを物流施設に活用できるようになれば、取得競合が一定程度緩和できるものと考えられる。現時点での物流適地は、高速道路のインターチェンジに近いなどの交通アクセスだけでなく、施設従業員の確保に適した職場アクセスも必要となっている。

DXが進展し、物流施設内の必要従業員数が大幅に削減できれば、職場アクセスという要件は大幅に緩和が可能だ。このような点が実現すれば、物流系銘柄のポートフォリオ利回りの低下を防ぐことも可能となり、長期的な規模拡大実現に対する懸念も解消することとなりそうだ。

(※)JLFは過去に利益超過分配を実施したことはあるが、継続的に行う予定はなく保有物件の建替えに伴い利益が一時的に大幅に減少する場合に限り実施を検討するとしている。当期(2022年1月)及び次期(2022年7月)の予想分配金にも、利益超過分配は含まれていない。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】