増配銘柄が増加するJ-REIT/アイビー総研 関 大介

今回は、J-REITのファンダメンタルズを象徴する1口当たり分配金の動向について記載します。

1. J-REITの増配傾向

東証REIT指数は3月に入り安定していますが、10%近く下落した2017年の終値1,662ポイント程度での推移となっています。

一方で1口当たり分配金に関しては、増配基調が続いています。

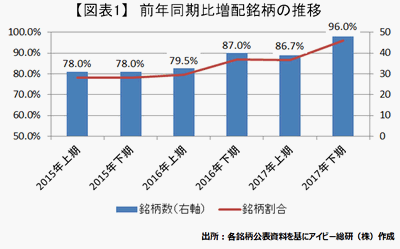

図表1は上場後4期以上の決算期実績を持つ銘柄の分配金を前年同期と比較したものです。この表が示す通り増配となる銘柄は大幅に増加し、大半の銘柄で前年同期比増配となり、増配率の中央値は5.4%となっています。

東証REIT指数の平均値は2016年下半期1,809ポイントに対して2017年下半期1,663ポイントでしたので、価格動向は業績とは全く関係なく推移したことを示しています。

2. 増配の要因は?

個別銘柄では、イオンリート投資法人(証券コード3292)が前年同期比で倍増となる101%増となりましたが、これは特殊要因が影響しています。

イオンリートは、2016年4月に発生した熊本地震の影響で保有物件が損壊し2016年7月期に16億円を超える当期純損失を計上しました。

この決算期では出資金を取崩して投資家に分配を行いましたが、1,450円と前期比で半減しました。このため、2017年下期では結果的に大幅な増配となっています。

その他では、物件売却が増配に大きく寄与している銘柄が多くなっています。

2017年は物件売却額が3,413億円となりましたが、これは2010年の2,680億円を塗り替える市場最高額です。

不動産価格の高騰によってJ-REITは物件取得が難しくなっていますが、売却を行うことで投資家に利益を還元できる状況となっています。

また借入金の借換えに伴って支払利息が減少する効果も持続しています。

図表1の増配銘柄の比率は、2016年下期から高くなっています。これは2016年1月に導入されたマイナス金利政策による借換えの影響が通期で寄与する時期となったためです。

3. 2018年の分配金はどうなる?

2018年もJ-REITによる物件売却は、高水準になると考えられます。またJ-REITの借入金平均調達期間は6年程度ですので2018年に借換えとなる借入金は現在より高い金利水準であった2013年頃に調達したものが中心となります。

賃貸市況も株式市場が2017年下半期に為替水準が変動していない中で上昇したことが示す通り、企業業績の拡大が続いているため好調な状況は維持されそうです。

このような点から2018年もJ-REITは、増配基調が続く可能性が高いと考えられます。

------------

※図表は、J-REITは半年の1回決算を行いますので前期との比較も可能ですが、季節要因の影響と受ける業態であるため前年同期比としています。

不動産賃貸業における季節要因は、具体的にはオフィスビル系銘柄では水道光熱費、住居系銘柄では礼金収入、ホテル系銘柄では変動賃料が該当します。

オフィス系銘柄ではエントランスなどの共用部では冷房コストがかかる夏期が該当する下半期には費用が増加します。

住居系銘柄では入居者の入退去が最も多い春先が該当する上半期は礼金収入が増加します。

ホテル系では、夏休みを含む下半期の変動賃料が増加します。このような要因があるため前年同期比としています。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】