2015年のJ-REIT価格を支える2つの要素/アイビー総研 関 大介

今回は、前回記載した通り、2014年10月末に日銀が公表した追加金融緩和(QQE2)と消費税再増税の延期が2015年のJ-REIT価格に与える影響について記載します。

QQE2のJ-REIT価格に与える効果については、昨年11月に「日銀の追加金融緩和」で記載した通りになっています。日銀が投資対象とするAA格相当の銘柄だけでなく、投資家が利回りを求めて投資を行っているため、幅広い銘柄に価格上昇の恩恵が及んでいます。

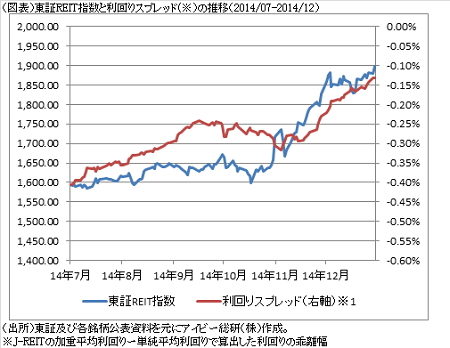

この点はJ-REITの利回りの動きを見ると明確になります。J-REITの時価総額を元にした加重平均ベースの利回りと全銘柄の単純平均の利回りの乖離幅(利回りスプレッド)は、QQE2前の0.3%程度から半分以下の0.13%まで低下(図表参照)しています。

AA格の銘柄は時価総額が大きく利回りの低い銘柄が多いため、投資家は利回りを求め時価総額の小さい銘柄にまで触手を伸ばし、J-REIT価格が上昇を続けているのです。年初のJ-REIT価格が堅調な要因も、長期国債の利回り低下が影響しているものと考えられます。

さらに足許の経済状況が、QQE2によるJ-REIT価格への影響をより強めています。消費増税で2014年のGDPがマイナスになる可能性が高まっていることや原油安による物価の下落も加わっているため、日銀がさらなる金融緩和(QQE3)を行う環境が整ったと見る投資家も増えています。

この背景には、日銀がQQE2の実施でインフレ目標に対し果断な措置を行うことを市場に示したことがあります。さらなる緩和を期待して、投資家はJ-REITを売りにくい状況に置かれているため、J-REIT価格の安定感が強くなっています。

次に、消費税増税が延期されたことで、J-REIT価格はさらに上昇する可能性を残しました。QQE3が実施されれば、J-REIT価格は一時的に大幅に上昇することとなりそうですが、現時点では一過性の値動きとなりそうです。

その理由として、J-REITは1口当たり分配金などのファンダメンタルズの改善が進んでいないことが挙げられます。

前述の通り、J-REITの利回りスプレッドは縮小していますが、これは時価総額の大きい銘柄の利回りがあまり低下していないことも意味しています。

例えば、J-REITの加重平均利回りは0.6%低下していますが、時価総額が最も大きい日本ビルファンド投資法人(NBF)の利回りは2014年に0.2%しか低下していません。

しかし消費増税が延期されたことで、景気が回復しオフィス賃料増加が顕著になれば、将来の分配金増加を期待した投資家によって価格が上昇する余地が生まれます。東証REIT指数が最高値を付けた2007年前半には、NBFの利回りは2%を切る水準まで価格が上昇していました。つまり、消費税増税の延期で2015年には2007年当時と同じようにオフィス市況の回復により将来的な分配金の増加を期待できる可能性が生じたと考えられるのです。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】