インベスコ・オフィス・ジェイリート投資法人について/アイビー総研 関 大介

今回は、本日(6月5日)に上場となったインベスコ・オフィス・ジェイリート投資法人(証券コード3298、以下IOJ)について記載していきます。

上場時の公募価格103,000円に対して初値は6%ほど高い108,900円になり順調なスタートとなりました。

スポンサーのインベスコ・グループは、米国を本拠地とし20ヶ国以上で資産運用を行う独立系運用会社です。またIOJの資産運用会社は、J-REITとしては初となる外国籍の会社になっています。

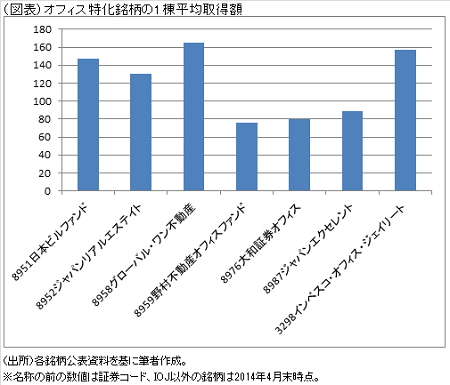

投資方針上の特徴は、大規模オフィスビルを重点投資対象としている点になります。上場時の目論見書ではオフィスビル5物件、取得額786億円を取得予定しています。取得日程は6月6日に4物件・626億円、9月30日に1物件・160億円となっています。1棟平均の取得額は、図表の通りグローバル・ワン不動産投資法人(証券コード8958)に次ぐ規模となっていますので、投資方針の特徴を実現したポートフォリオと言えそうです。

1口当たりの予想分配金は、上場に伴い変則決算期間となる2014年10月期(第1期)に748円、通常の6ヶ月決算となる2015年4月期(第2期)に2,555円となっています(※1)。

前述の通り2014年9月末に1物件を取得する予定となっており、第2期は上場時の有価証券届出書記載の物件が全て6ヶ月の通期稼働となりますので、この決算期の予想分配金が投資にあたっての基準となる金額と考えらます。

ただし、2014年に取得する6物件の固定資産税・都市計画税などは2015年から費用として計上されます。第2期に固都税の一部費用化が始まりますが、通期分とはなっていません。具体的な金額は、通期で304百万円に対して第2期は104百万円の費用化となっています。

従って6物件のポートフォリオに関する当期純利益は、第2期の業績予想を前提とすると固都税200百万円分(304百万円-104百万円)減少することになります。

予想分配金としては460円程度(200百万円÷432,680口)の減少要因となりますので、第2期の予想分配金である2,555円から460円を引いた2,100円程度が6物件のポートフォリオの分配金水準(いわゆる巡航分配金)と考えられます。

IOJは年間4,200円(2,100円×2)程度の予想分配金となり、公募価格103,000円に対する分配金利回りは4%程度、上場前日のJ-REIT平均利回り3.56%の水準となると、投資口価格は118,000円程度(4,200円÷3.56%)まで上昇することになります。

なお、IOJへの投資にあたっては、比較的早い段階で増資が行われる可能性がある点に留意が必要です。IOJは、第2期末時点の物件取得額に対する借入金比率が51%程度(403億円÷786億円)と比較的高い点に加え、前述の通り大規模物件を取得する方針を示しています。

例えば、今後100億円程度の物件を取得する場合に借入金で資金を調達すると、借入金比率は56%程度まで高まることになります。この点からIOJは、今後の物件取得時に増資を行う可能性が高い銘柄と考えられるのです。

その他の留意点として、資産運用会社は日本の不動産に特化して運用を行う会社ですが、J-REIT以外に私募ファンドの運用を行っています。従ってIOJの投資対象となる物件が資産運用会社の私募ファンドと取得競合となる場合があります。

J-REITでは大半の銘柄で同様の競合が生じますが、IOJに投資する場合には有価証券届出書(※2)で取得競合時の取引ルールを確認しておく必要があると考えられます。

--------

※1:IOJ公表、6月5日付「平成26年10月期及び平成27年4月期の運用状況の予想に関するお知らせ」に拠る。

※2:IOJのHP内の

http://invesco-reit.co.jp/file/library-dd0666470e268243de686ba8787877b2a1c76d20.pdf

P30「b.運用資産の取得に関する事項」に詳細な記載があります。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】