REIT注目記事

決算情報拾い読み 平和不動産リート投資法人

2023年5月期(第43期)決算説明資料

今回取り上げるのは、2023年7月14日に開示されたた平和不動産リート投資法人(以下HFR)の43期(2023年5月期)決算説明会資料です。

資産運用会社は、平和不動産株式会社の100%子会社である平和不動産アセットマネジメント株式会社にて、HFRは2005年3月に上場しており、2010年10月にはジャパン・シングルレジデンス投資法人と合併しております。

ポートフォリオ投資方針等

ポートフォリオ戦略等

HFRは、オフィスビル、レジデンスに投資する。例外的資産として、オフィスビル及びレジデンスの底地に投資することがある。投資地域は、東京23区を中心に東京・神奈川・埼玉・千葉の主要都市、及び仙台・名古屋・京都・大阪・神戸・福岡等の地方主要都市。

第42期のトピックス

1.投資環境

<オフィスビル賃貸マーケット>

三鬼商事株式会社の最新オフィスビル市況によれば、都心5区(千代田区、中央区、港区、新宿区、渋谷区)のオフィスビルの平均空室率は、新規供給や縮小等に伴うテナントの解約の動きが見られたものの、竣工1年未満のビルの成約の動きも見られ、前期末(2022年11月末)の6.38%から当期末(2023年5月末)6.16%へとやや改善した。一方、平均賃料については、2020年8月以降34ヵ月連続で下落となり、前期末の20,081円/坪から当期末には19,877円/坪となった。2023年に予定されているオフィスの大量供給を契機に需要が喚起されるものの、需要を上回る余剰が発生することから、空室率は上昇し、賃料には下押し圧力が加わり、弱含んだ状況が続くと見られる。しかし、テナント側においてはコロナ禍を契機としてオフィス戦略を見直す前向きな動きも増え、テナントの規模縮小、経費節減等を理由とする解約の懸念は縮小しつつあるものと思われる。本投資法人の運用資産における稼働率は、テナントニーズを捉えた適切な賃料設定や募集施策により高水準を維持するものと考えている。

<レジデンス賃貸マーケット>

アットホーム株式会社によれば、2023年5月の全国主要都市(首都圏1都3県、札幌市、仙台市、名古屋 市、大阪市、福岡市の10エリア)のマンション平均募集家賃は、東京23区・東京都下・埼玉県・千葉県・名古屋市・大阪市・福岡市が30㎡以下から70㎡超の全面積帯で前年同月を上回った。また、ファミリー向けマンションは5か月連続して全10エリアで前年同月を上回り、東京23区・埼玉県の2エリアは2015年1月以降最高値を更新した。また、2023年5月の「建築着工統計調査報告」によると新設住宅着工戸数(貸家)は、2023年4月に2021年3月以来26ヵ月ぶりに減少に転じたものの、2023年5月には再び増加に転じた。前期に引き続き供給は増えているものの、需給動向は安定的に推移し、本投資法人の運用資産における稼働率も各種施策を講じたことで期中において安定的に推移した。今後も都区部の賃貸マンションを中心に、新型コロナウイルス感染症拡大に伴うテレワーク進展等の生活様式の変化が需要に影響を及ぼす可能性が懸念されたが、既にアフターコロナへの移行が始まっていること、また、景況悪化による影響は現時点では限定的であること等から、運営への影響は軽微と考えている。

<不動産市況>

2023年3月に発表された2023年1月1日時点の地価の公示価格については、三大都市圏では全用途平均・住宅地はいずれも2年連続で上昇し、上昇率が拡大した。商業地は、東京圏・名古屋圏において2年連続で上昇し、大阪圏では3年ぶりに上昇に転じた。また、地方圏では、全用途平均・住宅地・商業地がいずれも2年連続で上昇し、上昇率が拡大した。本投資法人が投資対象と考えている地方における政令指定都市についても、住宅地、商業地ともに上昇率が拡大し、上昇傾向が継続している。ウィズコロナの下で景気が緩やかに持ち直している中で、全体的に回復傾向が続いているが、今後も不動産市況の動向を注視していく必要があると思われる。

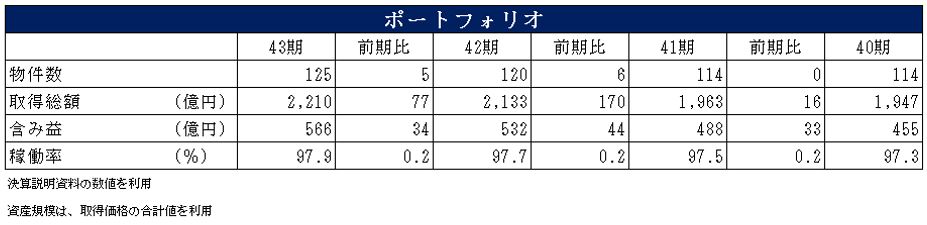

2. 外部成長

本投資法人は、ポートフォリオの収益性の改善及び質の向上を目的とし、2023年1月30日付でHF今池南レジデンス(不動産、取得価格:8.6億円)、2023年1月31日付でHF伏見レジデンス(不動産、取得価格:6.1億円)、2023年2月28日付 でHF上野レジデンスEAST(不動産、取得価格:25億円)、2023年3月1日付でHF中野坂上レジデンス(不動産、取得価格:1.05億円)、2023年4月27日付でHF大森町レジデンス(不動産、取得価格:12億円))及び2023年4月28日付でステージ錦(不動産、取得価格: 21億円))を取得した。また、2022年12月5日付でグレイスビル泉岳寺前(信託受益権、取得価格:12.2億円)の準共有持分の50%を売却し、全ての準共有持分の譲渡が完了した。

この結果、当期末時点での運用資産は、オフィス40物件(取得価格の合計:1,081億円)、レジデンス85物件(取得価格の合計:1,129億円)の合計120物件(取得価格の合計:2,210億円)となっている。

3. 内部成長

本投資法人は、従来から稼働率の維持向上に注力することにより、収益の向上に努めて参りましたが、当期においても、空室期間の短縮化に努めたテナントリーシング活動及びテナントニーズや物件毎の特性を踏まえた計画的なバリューアップ投資に取組んだ。こうした取組みによって物件の競争力の維持向上に努めた成果もあり、全運用資産合計の稼働率は、当期末時点で97.6%となり、前期末時点の98.0%から期中を通じて高稼働で安定的に推移させることができ、期中月末平均稼働率は97.9%と高水準となった。また、環境・省エネルギーへの配慮及び地域社会への貢献等を中心としてESGへの取組みを推進している。そのほか、従来から継続して取り組んでいる運用資産の名称変更についても実施し、その目的である既存テナントへの安心感の提供、テナント候補者への訴求力の向上、より効率的なリーシングを目指している。

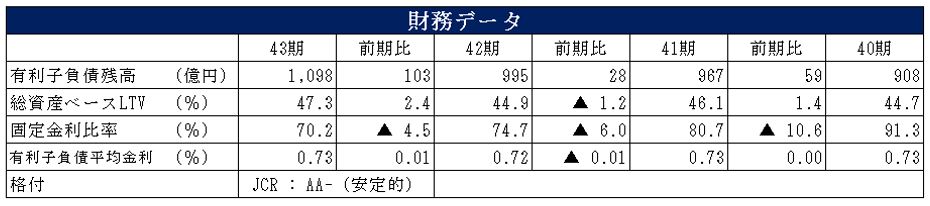

4. 資金調達の概要

本投資法人は、有利子負債の長期化、返済期限の分散化及び資金調達手段の多様化による、より強固な財務基盤の構築を図ることを目的として、2022年12月12日付で第7回無担保投資法人債(発行総額:20億円)を発行し、その調達資金の一部を原資として2022年12月30日付で借入金の返済を行った。これらにより当期末時点の平均借入期間は7.3年、平均残存期間 は4.2年、平均借入金利は0.74%となった。また、機動的かつ安定的な資金調達手段及び手元流動性の拡充による財務信用力を確保するため、株式会社三井住友銀行、株式会社三菱UFJ銀行、株式会社みずほ銀行及び株式会社りそな銀行との間で極度額総額 70億円(契約期間は2022年6月1日から2023年5月31日まで。なお、2023年5月26日付で、契約期間を2023年6月1日から2024年5月31日までに変更)のコミットメントラインを設定している。

その結果、当期末時点での有利子負債額は、1,098億円(期末総資産有利子負債比率:47.34%)となった。

主要指標(決算説明資料より抜粋)