REIT注目記事

決算情報拾い読み ジャパンリアルエステイト投資法人

2022年9月期(第42期)決算説明資料

今回取り上げるのは、2022年11月15日に開示されたジャパンリアルエステイト投資法人(以下JRE)の42期(2022年9月期)決算説明会資料です。

JREの資産運用会社は、三菱地所100%子会社であるジャパンリアルエステイトアセットマネジメント株式会社にて、2001年9月上場した最古参のオフィスビル運用に特化した投資法人です。

ポートフォリオ投資方針等

ポートフォリオ戦略

1.地域に関するポートフォリオ構成

首都圏(東京都・神奈川県・千葉県・埼玉県)70%以上、その他地方都市30%以下。

2.用途に関するポートフォリオ構成

オフィスビルを対象とし、これに付随する住宅及び商業施設を含む。

3.財務上の指針

LTV65%以下、目途値は30~40%を目安。有利子負債限度額は1兆円。

第42期のトピックス

1.投資環境

賃貸オフィス市場においては、働き方の変化に伴うテレワークの浸透等を背景に上昇してきた空室率は、足元では概ね横ばいで落ち着きを見せているものの、2023年のオフィス床の新規大量供給が控える等、先行きは不透明な状況にある。賃料水準については、引き続き小幅な低下傾向にある。当投資法人においては、このような賃貸マーケット基調を背景にしつつも、ポートフォリオ全体の安定した収益及び入居率の確保を目指し、戦略的なリーシング活動による新規テナントの誘致、及び物件の付加価値向上による既存テナントの更なる 満足度向上に努めている。

不動産売買市場においては、緩和的な金融政策の継続を背景として良好な資金調達環境が継続したことや、海外市場との金利差、為替市場の円安の進行等から、国内外投資家の物件取得意欲は依然として旺盛であり、品薄状態にある優良なオフィスビルをめぐる競合状態は激しく、取得環境は引き続き厳しい状況にある。

2. 外部成長

当期においては、2022年5月31日付けで、晴海センタービル(東京都中央区)を243.3億円で譲渡した。

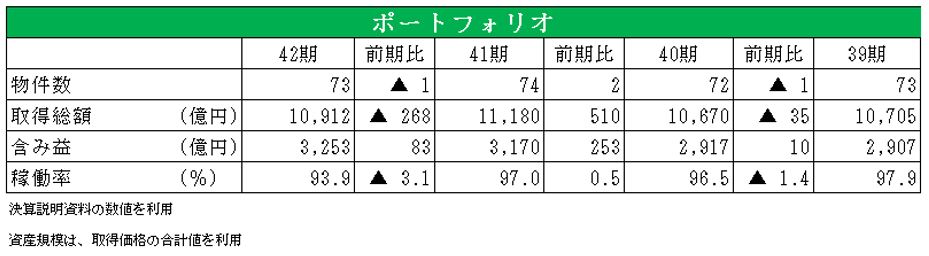

上記の結果、当期末(2022年9月30日)において、当投資法人が保有する運用資産はオフィスビル73物件、取得価格の総額10,912億円、テナント総数1,499となった。

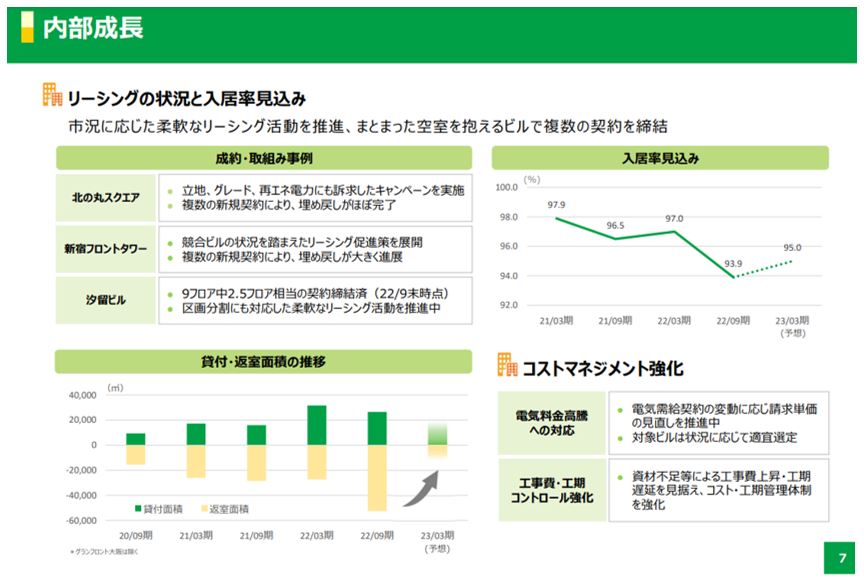

3. 内部成長(決算説明資料より抜粋)

当期の賃貸オフィス市場は上記環境にあり、立地改善や執務環境改善のための新規契約や業容拡大による館内増床等の前向きな需要を獲得する一方、一部大口テナントの退去及びリーシング期間長期化の影響により、当投資法人の当期末の入居率は前期末比3.1%減の93.9%となった。

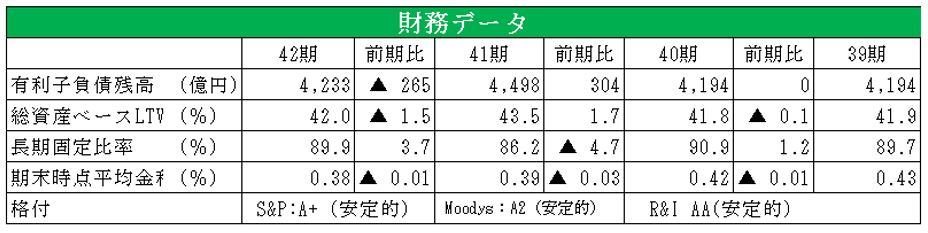

4. 資金調達の概要

当期においては、豊洲フロント取得資金の一部として調達した短期借入金250億円を晴海センタービルの売却代金及び一部手元資金にて返済した。また、一部既存借入金の返済資金に充当するための借入も実施したほか、15億円分相当の借入金を手元資金にて返済した。

このような取り組みの結果、2022年9月30日現在の有利子負債残高は前期末比26,5億円減の4,233億円となり、内、長期借入金は3,587億円(1年内返済予定の長期借入金485億円を含む。)、短期借入金は217億円、投資法人債は429億円となった。総資産に占める有利子負債の比率は 42.0%となっている。

主要指標(決算説明資料より抜粋)