REIT注目記事

決算情報拾い読み タカラレーベン投資法人

2021年8月期(第7期)決算説明資料

今回取り上げるのは、2021年10月13日に開示されたタカラレーベン投資法人の7期(2021年8月期)決算説明資料です。

資産運用会社は、株式会社タカラレーベン(60%)、PAG Real Estate Holding Limited(30%)他が出資するタカラPGA不動産投資顧問株式会社にて、本投資法人は2018年7月に上場しております。

ポートフォリオ投資方針等

ポートフォリオ運用基準

オフィス、住宅、ホテル及び商業施設その他の物件で構成される、多様性があり安定的な総合型ポートフォリオの構築を目指す。

本投資法人は、四大経済圏に所在する物件は今後も安定的な需要及び収益が見込まれると考えており、原則として、コアエリア(四大経済圏)に所在する物件を中心に投資を行う。(投資比率70%以上)

他方、四大経済圏と比較して高い利回りが期待できると考えるため、そして地域分散に配慮したポートフォリオの構築を図るため、サブエリア(地方中核都市を中心とする四大経済圏以外のエリア)に所在する物件についても一定程度の投資を行う(投資比率30%以下)。

ただし、サブエリアについては、都道府県内における人口集積度が相対的に高く、各種インフラや公共施設が整っているというメリットがあり、安定したテナント需要及び売買需要を見込むことができるエリアにのみ投資を行うこととし、原則として、地方中核都市に所在する物件にのみ投資を行う。

用途別投資比率では、オフィス・住宅に投資比率70%以上、ホテル・商業施設・その他に投資比率30%以下。

第7期のトピックス

1.投資環境

不動産売買市場については、上場リート及び私募リート、国内外の私募ファンド、不動産業者及び一般事業法人等の様々なマーケット参加者の良質な収益不動産への投資意欲は衰えておらず、取引価格は高水準が維持された。

不動産賃貸市場では、一部のアセットタイプを除き概ね堅調に推移した。

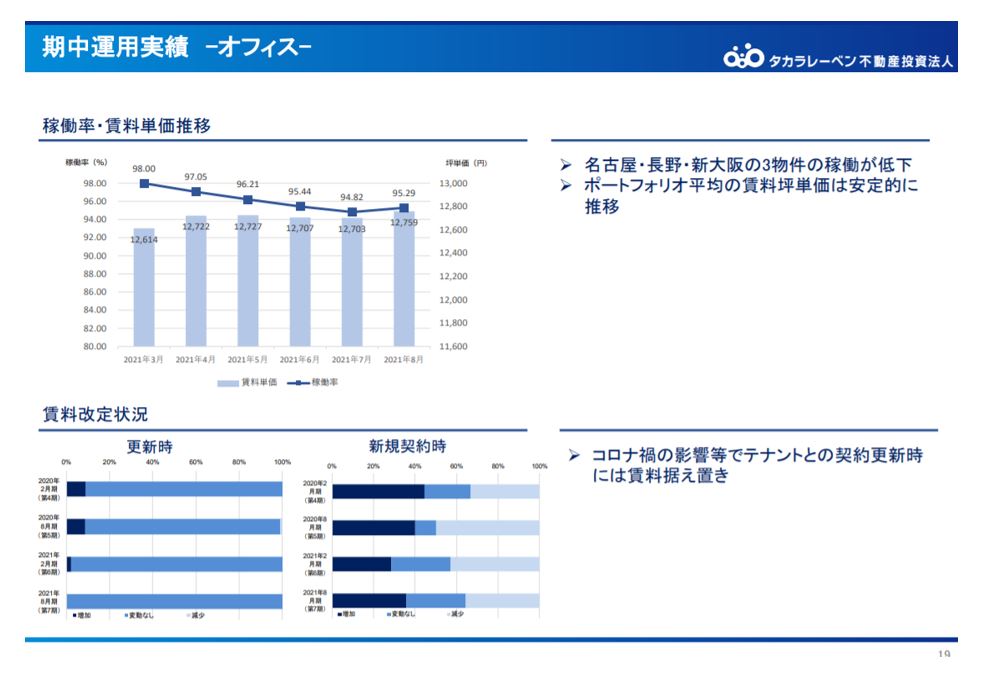

オフィスについては、新型コロナウイルス感染症の影響を受け、企業のコスト削減ニーズが高まったこと等に起因して、東京、名古屋及び大阪の主要オフィスエリアの空室率は上昇傾向にあるものの、経済活動が本格的に再開すれば、オフィスの需要は回復に向かうも のと考えている。

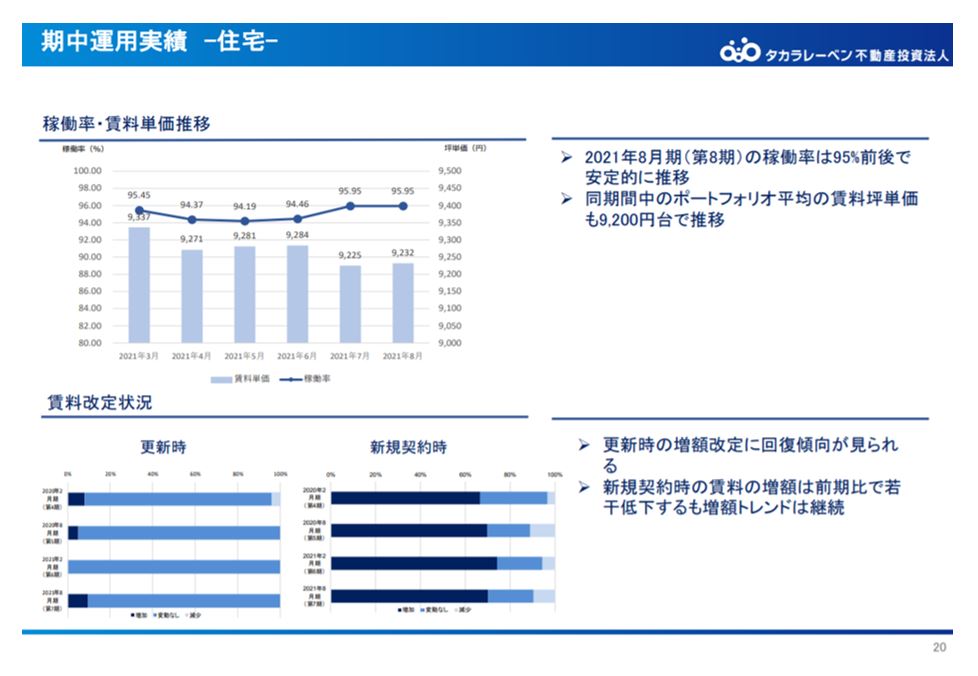

住宅については、コロナによる影響が限定的であり、安定して推移した。

商業施設については、小売業販売額は落ち込んだものの、生活密着型の商業施設の業容は底堅く推移している。

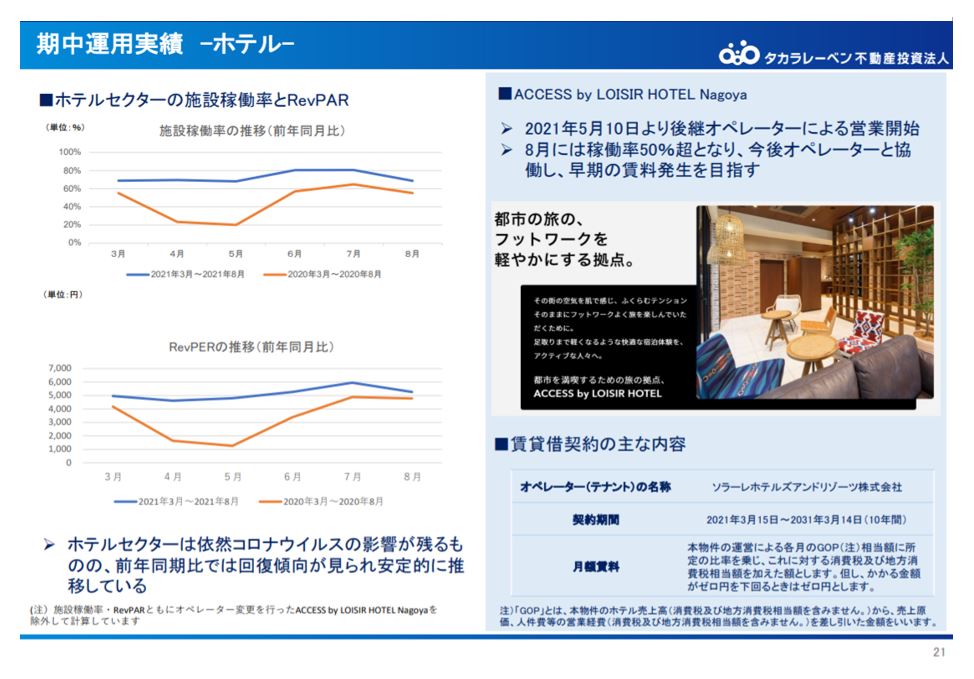

ホテルについては、緊急事態宣言の再発令や新型コロナウイルス感染症の再拡大懸念もあり、しばらくの間は先行きが不透明な状況が続くものと考えている。

2. 外部成長

2021年3月にAlmost Blueの準共有持分70%相当、2021年7月にアルファスペース都立大を売却した一方、2021年3月にイオンスタイル尾道(底地)、2021年4月にDCMダイキ尾道店(底地)、ラグゼナ門真及び代々木一丁目ビル、2021年5月にビッグモーター札幌清田店(底地)、2021年7月にカインズ大宮店を取得し、積極的なポートフォリオの入替を実施した。2020年11月に盛岡駅前通ビル及びEME郡山ビル、2020年12月に宇都宮セントラルビル、2021年2月及び3月に Almost Blueを売却(譲渡価格総計4件・104.07億円)。

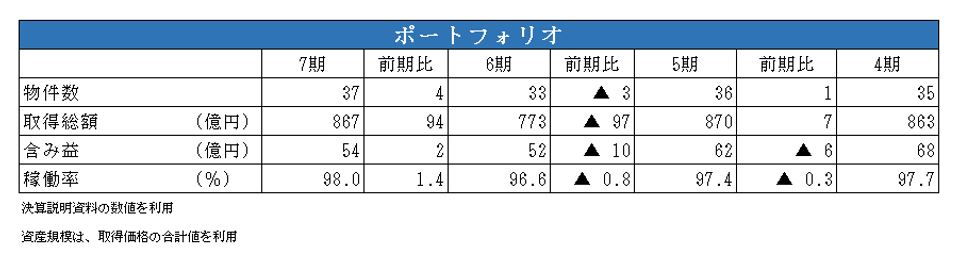

その結果、当期末における本投資法人の保有資産(37物件、取得価格の合計867億円)の稼働率は96.9%、期中平均稼働率は97.7%となった。

3. 内部成長(決算説明資料より抜粋)

4. 資金調達の概要

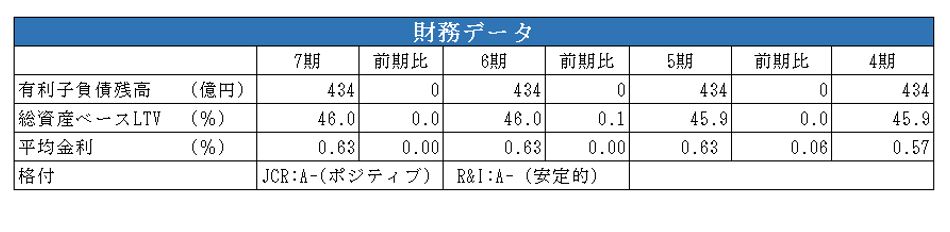

当期末日時点における借入金残高は前期末不変の434億円、LTV46.0%となった。

また、2021年6月株式会社日本格付研究所(JCR)における長期発行体格付が「A-/安定的」から「A-/ポジティブ」に変更された。

主要指標(決算説明資料より抜粋)