REIT注目記事

決算情報拾い読み CREロジスティクスファンド投資法人

2020年12月期(第9期)決算説明会資料

今回取り上げるのは、2021年2月16日に開示された投CREロジスティクスファンド資法人(以下CRE)の9期(2020年12月期)決算説明資料です。

資産運用会社は、株式会社シーアールイーの100%子会社であるCREリートアドバイザーズ株式会社にて、CREは2018年2月に上場しております。

ポートフォリオ投資方針等

ポートフォリオ戦略等

1. 投資資産の用途別投資比率

本投資法人は、不動産等又は不動産対応証券のうち、主たる用途を、物流関連施設とするもの(物流 関連施設が所在する底地(借地権が設定された土地)を含む。)に重点投資し、そのポートフォリ オ全体に占める組入比率は、原則として100%(取得価格ベース)とするが、将来の物流関連施設の開発を目的として、物流関連施設以外の施設が所在する底地に投資することがある。

2.投資エリア

首都圏 70%以上(取得価格ベース)

その他のエリア 30%以下(取得価格ベース)

第9期のトピックス

1.投資環境

物流事業に係る事業環境として、サプライ・チェーン・マネジメントの高度化や通信販売・電子商取引といった巣ごもり消費の急速な拡大とそれらに伴う宅配取扱個数の増加、3PL(サードパーティロジスティクス)事業者の利用の拡大等を背景として、物流不動産に対する需要は引き続き強く、今後も増加すると見込まれる。加えて、こうした市場の拡大に伴い物流不動産の利用者のすそ野が広がっている結果として、大規模な物流不動産だけではなく、高いスペックを有しつつ、多様な施設機能や規模を有する物流不動産への需要も高まっており、更には昨今の人手不足の観点から庫内作業を請け負う人員の確保が困難となっていることから、雇用が容易な立 地に存する物流不動産への需要が特に高まっている。 新型コロナウイルス感染症の拡大により、日本経済のみならず世界経済に更なる減退が生じ、企業業績が悪化することには留意する必要があると思われるものの、通信販売・電子商取引の更なる拡大や、荷主企業による「サプラ イ・チェーンの寸断等の不測の事態に備えた在庫量の積み増し」が起きることに伴い、物流不動産の賃貸市場については今後も堅調に推移するものと考えている。

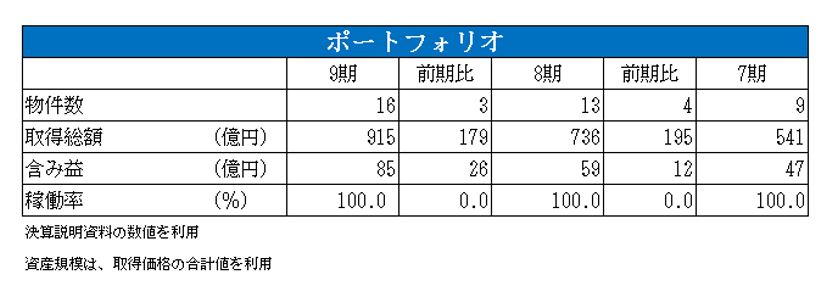

2. 外部成長

当期は、3物件(ロジスクエア上尾、ロジスクエ ア三芳及びロジスクエア千歳)、取得価格合計179億円を追加取得し、当期末時点で本投資法人が保有する資産は16物件、取得価格総額915億円となった。

3. 内部成長

当期末時点のポートフォリオ全体の稼働率は 100.0%と良好な稼働状況を維持している。

4. 資金調達の概要

CREは、2020年7月に公募増資により103.66億円を、2020年8月に第三者割当増資により4.98億円をそれぞれ調達し、当期末時点の出資総額(純額)は498.41億円となった。

また、資産取得にあわせ、2020年7月に79.5億円を借入れにより調達した他、2020年9月に、CREにとって初めてとなる投資法人債(グリーンボンド、発行総額20億円)を発行し、当該投資法人債による調達資金を原資として、2020年9月に借入金20億円の期限前弁済を行った。

この結果、当期末 時点の有利子負債残高は436.7億円、当期末時点における総資産のうち有利子負債が占める割合は45.0%となった。

主要指標(決算説明資料より抜粋)