REIT注目記事

決算情報拾い読み 日本プライムリアルティ投資法人

2020年12月期(第38期)決算説明会資料

今回取り上げるのは、2021年2月16日に開示された日本プライムリアルティ投資法人(以下JPR)の38期(2020年12月期)決算説明資料です。

資産運用会社は、東京建物(出資比率75%)の関連会社である東京リアルティ・インベストメント・マネジメント株式会社にて、JPRは2002年6月に上場しております。

ポートフォリオ投資方針等

ポートフォリオ運用基準(目標投資割合)

<用途比率> オフィス 70 ~ 90%

都市型商業施設等 10 ~ 30%

<エリア比率> 東京 80 ~ 90%

地方 10 ~ 20%

第38期のトピックス

1.投資環境

オフィス賃貸市場については、空室率は依然として低い水準にあるが、新型コロナウイルス感染症の影響により足下では空室率が上昇しており、注視が必要である。

商業施設賃貸市場については、JPRが投資対象としている都市型商業施設においては、徐々に持ち直しの動きも見られたものの、当期末にかけて、新型コロナウイルス感染症は拡大しており、飲食店を中心に影響が懸念されている。

不動産売買市場においては、株価の回復や低金利等を背景に活発な取引が継続されている。新型コロナウイルス感染症の影響が大きいホテルや都市型商業施設については投資家の期待利回りの動きにも一部に慎重な姿勢が表れているが、引き続きJPRの投資対象となる優良物件は品薄状態であるなか、国内外投資家の物件取得意欲は強く、低利回りの取引が継続しているため、厳しい取得環境となっている。投資対象資産の多様化や、資産の入替えなど、効果的な物件取得方法の模索が続いている。

2. 外部成長

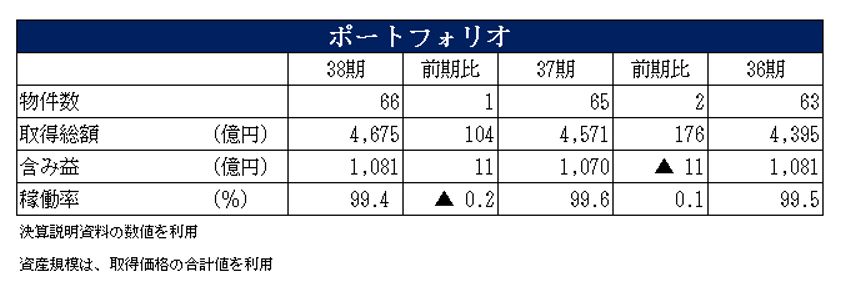

当期は、2020年12月に大手町フィナンシャルシティノースタワー(取得価格114億円)を取得し、JPR博多ビルの持分35%(持分相当の譲渡価格14.3億円)を譲渡した結果、2020年12月末時点における保有資産残高は66物件、4,675億円(取得価格ベース)、総賃貸可能面積は501,162㎡、テナント数は857となっている。

3. 内部成長

JPRはポートフォリオ全体の安定した収益及び稼働率 の確保を目指し、プロパティ・マネジメント会社及び仲介会社と緊密な連携を図り、戦略的なリーシング活動による新規テナントの誘致及び既存テナントの更なる満足度向上に努めた。その結果、期末稼働率は前期末と比較して0.4ポイント下落し99.3%となりましたが、引き続き高い水準を維持した。

管理面では、本投資法人のブランドコンセプト「A/3S(Amenity/Service, Safety, Save Energy)」に 基づき、「働く人が満足する空間の創造」を目指し、テナントニーズを踏まえたバリューアップ工事を計画的に実施している。また、省エネルギー対策への取組みとしては、効果の期待できる空調改修工事や照明 器具のLED化工事を複数のビルで実施した。 また、環境への取組みとして、環境認証の取得を継続的に進めている。

当期末時点において、「DBJ Green Building認証」については、14物件で認証を取得し、「CASBEE不動産評価認証」については、6物件の新規取得を含む計16物件で認証を取得している。また、「BELS評価」については、1物件新規にて取得しました。これらの認証取得に加えて環境への取組みが評価された結果、2020年の「GRESB リアルエステイト評価」では、7年連続で最高位の「Green Star」の評価を取得しており、総合スコアでの相対評価による「GRESBレーティング」においても、最上位評価である「5スター」の評価を2年連続で獲得している。

4. 資金調達の概要

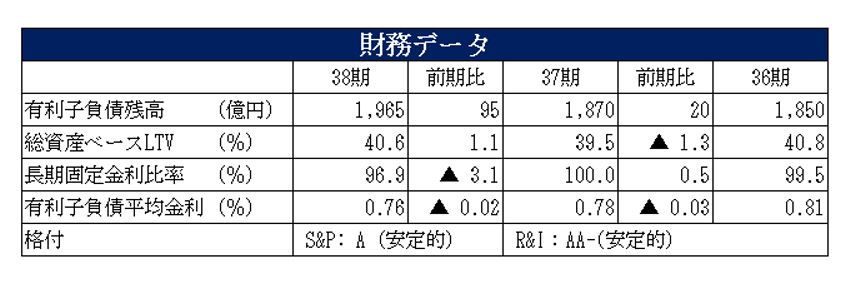

当期中に返済期日が到来した有利子負債の借換え資金及び物件取得資金として205億円の調達を行い、返済した有利子負債の平均調達期間6.8年、平均調達金利0.96%に対し、新規有利子負債(短期借入金を除く)の平均調達期間は9.2年、平均調達金利は0.54%となった。

当期末の借入金残高は1,640億円、投資法人債残高は325億円、有利子負債残高は1,965億円となり、当期末の総資産有利子負債比率は40.6%、長期固定金利比率は96.9%、平均デットコストは0.76%、平均残存年数は4.6年となっている。

主要指標(決算説明資料より抜粋)