REIT注目記事

タカラレーベン・インフラ投資法人

FISCO REIT REPORT

タカラレーベン Research Memo(1):2019年11月期以降も業績は予想を上回る可能性高い

■要約

1. 国内初のインフラ投資法人

タカラレーベン・インフラ投資法人は、国内初のインフラ投資法人であり、太陽光発電設備等への投資を通じて、投資家へ安定的に魅力的な分配金を提供している。スポンサーのタカラレーベンの有する発電設備の運営ノウハウやブランド力、資産運用会社であるタカラアセットマネジメント(株)独自のネットワーク等の活用により、今後も成長を続ける計画だ。FIT制度に基づき、将来にわたって安定的なキャッシュフローと収益を産み出し、投資家に対して安定的に分配金を支払う仕組みを確立していることは同投資法人の大きな魅力である。

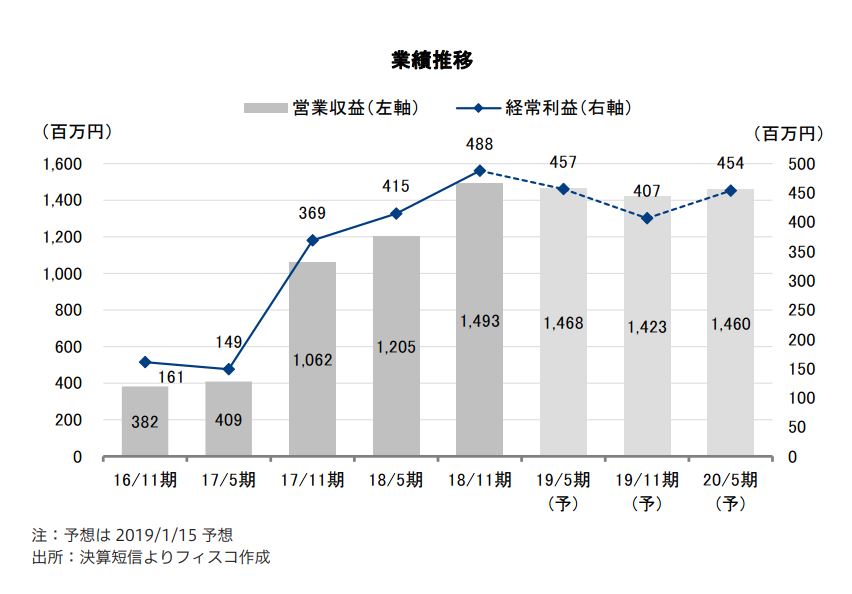

2. 2019年5月期は期初予想を上回る決算で分配金も増額

同投資法人では、これまで資産規模の拡大を図ってきた結果、2019年5月期末時点の保有資産合計は、25物件(価格合計31,454百万円)、総パネル出力は69.5MWとなっている。これら資産の運用の結果、2019年5月期の業績は、営業収益1,517百万円(前期比1.6%増)、経常利益484百万円(同0.8%減)となった。実績発電量が想定発電量を上回ったことから、2019年1月15日発表の期初予想に比べ、営業収益は3.3%、また経常利益は5.9%上回る好決算であった。当期も前期に引き続き九州電力が需給バランスを維持するために、太陽光発電の出力制御に踏み切ったが、同投資法人がタカラレーベンから受領する最低保証賃料は固定されていることから、業績への影響はなかった。決算の上振れを反映して、1口当たり分配金(利益超過分配金を含む)も期初予想比195円増(5.4%増)の3,826円とした。

3. 2019年11月期以降も業績上振れの可能性

2019年6月には、26件目となる太陽光発電所を取得しており、2019年11月期は営業収益1,459百万円(前期比3.8%減)、経常利益413百万円(同14.7%減)を、2020年5月期は営業収益1,506百万円(前期比3.2%増)、経常利益455百万円(同10.2%増)を、2020年11月期は営業収益1,459百万円(前期比3.2%減)、経常利益408百万円(同10.3%減)を予想する。また、1口当たり分配金(利益超過分配金を含む)については、2019年11月期3,307円、2020年5月期3,612円、2020年11月期3,231円を予想している。5月期の収益、利益予想が11月期より高いのは、例年5月期の方が11月期より発電量が多いためである。今後も実績発電量の超過や発電所の新規取得に伴い、業績は予想を上回る可能性が高い。

4. 外部成長と内部成長が成長の原動力

同投資法人では、中長期的に新たな発電所取得による外部成長が可能である。すなわち、スポンサーでは2021年3月末には250MW稼働を目指しており、同投資法人の現在の発電量の3.5倍に相当することから、潜在成長力は大きい。加えて、タカラレーベングループ以外の第三者からの太陽光発電設備等の取得も目指す。また、同投資法人では、既に保有する発電所の稼働率や賃料の上昇、管理コストの削減などを通じた内部成長も図る。さらに、世界的にESG投資が拡大するなか、同投資法人の基本理念に沿って、社会貢献活動にも注力する方針だ。

5. 分配金の安定した高さが魅力、純利益に基づく分配金利回りが最も高い

同投資法人は投資主還元策として年2回、半年ごとに高水準の分配金の支払いを予定している。1口当たり予想分配金(利益超過分配金を含む)は2019年11月期3,307円、2020年5月期3,612円を予定し、2019年7月30日の投資口価格116,900円に基づく分配金利回りは年換算で5.92%である。そのうち、純利益に基づく分配金利回りが5.36%とインフラファンド中最も高いことが注目される。さらに、同投資法人では、これまで毎期、期初の予想を上回る分配金を実現しており、2019年11月期以降も上方修正への期待が大きい。また、同投資法人が(株)日本格付研究所(JCR)よりA-(Aマイナス:安定的)との格付を取得していることは、投資家の安心感につながると見られる。

■Key Points

・国内初のインフラ投資法人であり、太陽光発電設備等への投資を通じて、投資家へ安定的に魅力的な分配金を提供

・2019年5月期は、実績発電量が想定発電量を上回ったことから、期初予想を上回る好決算

・2019年11月期以降も、実績発電量の超過や発電所の新規取得に伴い、期初予想を上回る決算が続く可能性が高い

・スポンサーの開発資産は2021年3月末には250MWに達する計画で、中長期的な成長余力は大きく、さらにESG投資の対象としても注目される

・分配金は2019年11月期3,307円、2020年5月期3,612円を予定し、そのうち純利益に基づく分配金利回りがインフラファンド中最も高いのが特徴